Skeena Resources – mit solchen Ergebnissen hat niemand gerechnet

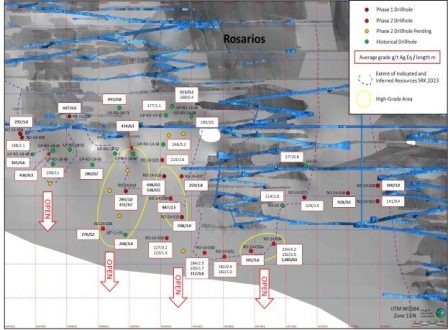

So durchschnitt das ‚Infill‘-Bohrloch SK-19-170 die oben bereits erwähnten Spitzenwerte von 10,14 g/t Au und 345 g/t Ag oder anders ausgedrückt 14,73 g/t Goldäquivalent (AuÄq) über 36,85 m. Dieses Bohrloch, welches das Vertrauen in die abgeleiteten Ressourcen zu erhöhen sollte, wurde seiner Aufgabe mehr als gerecht. Denn diese Gehalte und Strecken sind deutlich besser als die in den historischen Bohrlöchern mit z.B. 7,16 g/t AuÄq über 16,71 m.

Die Geologen des Unternehmens gaben zu bedenken, dass diese hochgradige Mineralisierung nicht nur im Tonstein, sondern auch stratigraphisch unterhalb des Tonsteins in intensiv geschertem, brekzienartigem und hydrothermisch verändertem Rhyolith vorkommt. Dies könne möglicherweise auf den obersten Ausdruck einer bisher nicht identifizierten synvulkanischen Zubringerstruktur hindeuten, die zu weiteren Explorationszielen führen könnte.

„Das noch andauernde ‚Phase-I‘-Bohrprogramm aus dem vergangenen Jahr war und ist weiterhin sehr erfolgreich, da die Bohrabschnitte die Geometrien und Gehalte, die durch die historischen Bohrungen definiert wurden, weiterhin vorhersagbar bestätigen“, erklärte Paul Geddes, Vizepräsident für Exploration und Ressourcenentwicklung bei Skeena – https://www.commodity-tv.com/play/skeena-resources-exploration-and-development-of-historic-gold-mine-deal-with-barrick/ -. Die verbesserten Mineralisierungsbreiten und Silber-Gold-Gehalte würden das Vertrauen massiv stärken und sollten spätestens bei weiteren Funden eine Hochstufung ermöglichen. Diese hervorragenden Ergebnisse würden auf jeden Fall ein intensiveres Bohrprogramm rechtfertigen, weshalb das Budget um 30 % aufgestockt werde.

Somit verbleiben auch alle vier Bohrgeräte auf ‚Eskay Creek‘ und werden bereits im Februar mit weiteren ‚Infill‘- und Explorationsbohrungen beginnen.

Copper Mountain Mining – Produktionszahlen 2019 und Ausblick auf die kommenden drei Jahre

Der kanadische Kupferproduzent Copper Mountain Mining Corporation (ISIN: CA21750U1012 / TSX: CMMC) legte die Produktionsergebnisse des vierten Quartals 2019 sowie die Gesamtergebnisse des vergangenen Jahres vor. Darüber hinaus veröffentlicht das Unternehmen eine dreijährige Produktions- und Kostenprognose.

Wie das Unternehmen mitteilte, lag die Produktion im Jahr 2019 bei rund 72 Millionen Pfund Kupfer, 26.747 Unzen Gold und 271.835 Unzen Silber, bzw. 87,2 Millionen Pfund Kupferäquivalent, womit die Produktionsprognose von 86-95 Millionen Pfund Kupferäquivalent erfüllt wurde.

Auf das vierte Quartal entfiel eine Produktionsleistung von 18,6 Millionen Pfund Kupfer, 6.200 Unzen Gold und 86.623 Unzen Silber, bzw. 22,6 Millionen Pfund Kupferäquivalent, was einer Steigerung von 14 % gegenüber dem dritten Quartal entspricht.

Im Jahr 2020 könnte die Produktion auf schätzungsweise bis zu 96 Millionen Pfund Kupfer ansteigen, war aus dem Unternehmen zu hören. Ebenfalls geht die Geschäftsleitung von einer 20-30 % höheren Gold- und Silberproduktion aus. Die Mehrproduktion soll vor allem aufgrund des Ausbaus der Hauptgrube und der Konzentratoren, aber auch auf eine weitere Verbesserung der gesamten Produktionslinie erreicht werden. In Folge dessen rechnet das Copper Mountain Mining mit einem geringeren Abfall zu Erz Verhältnis und somit mit einem höheren Kupferanteil im Konzentrat.

Gil Clausen, Präsident und CEO von Copper Mountain Mining – https://www.commodity-tv.com/play/copper-markets-and-mining-whats-next/ -, verdeutlichte:

„Durch ein großes Investitionsprogramm werden wir im laufenden Jahr aller Voraussicht nach eine höhere Produktion, eine verbesserte Qualität und niedrigere Kosten als im Vorjahr haben. Diese Entwicklungen zeichneten sich bereits in unserem sehr erfolgreichen vierten Quartal 2019 ab, in dem wir weitere hochwertige Zonen in unserer Hauptgrube erschließen konnten. Zudem werden wir uns auch in Zukunft auf unsere Stärken konzentrieren, den Cashflow maximieren und gleichzeitig in lohnende Projekte investieren, beziehungsweise diese weiter auszubauen.“

Zur Kostenprognose für dieses Jahr war der Unternehmensmeldung zu entnehmen, dass die ‚C1‘ Betriebskosten voraussichtlich bei 1,30-1,45 USD/Pfund Kupfer liegen werden. Die ‚All-in‘- Betriebskosten wurden mit 1,40-1,60 USD/Pfund Kupfer beziffert, was zu Gesamtförderkosten von 1,95-2,20 USD/Pfund Kupfer führen könnte.

Die Investitionskosten für weiteres Wachstum werden mit rund 33 Mio. USD angegeben, von denen der Großteil in den Ausbau der Konzentratoren fließen sollen. Rund 2 Mio. USD sollen in weitere Exploration der ‚Copper Mountain‘-Mine investiert werden.

Copper Mountain Mining hat in im vergangenen Jahr einiges geleistet, um durch eine Steigerung der Produktion die Unternehmensziele zu erreichen und den Erfolg weiter auszubauen. Die Unternehmensführung hat sich gründlich auf die nächsten drei Jahre vorbereitet, um auch in Zukunft positiv zu performen. Die Aktionäre glauben dem Management und erkennen scheinbar zunehmend die Unterbewertung des Unternehmens. Auch wenn die Aktie seit dem Korrekturtief gegen Ende November bereits rund 50 % zugelegt hat, ist das Unternehmen unserer Meinung nach mit einer Marktkapitalisierung von nur rund 161 Mio. CAD noch längst nicht teuer.

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research UG (haftungsbeschränkt) oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research UG (haftungsbeschränkt) oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien, noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier – https://www.js-research.de/disclaimer-agb/ -. Bitte beachten Sie auch, falls vorhanden, die englische Originalmeldung.

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

![]()