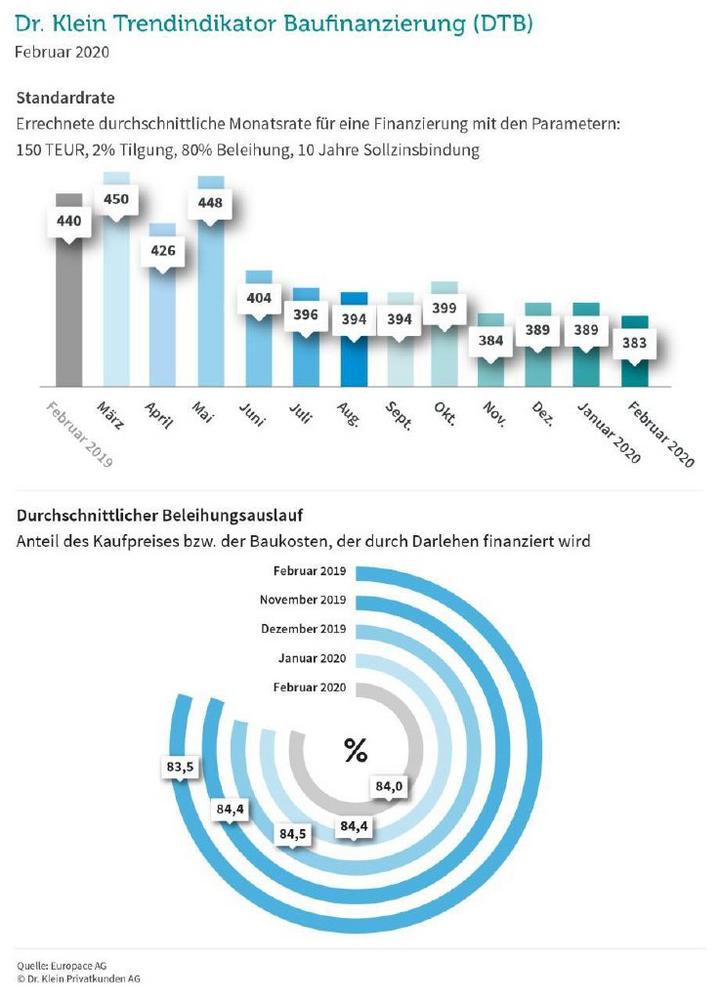

Aktuelle Trends bei Baufinanzierungen: Anteil KfW-Darlehen auf Rekordhoch, Monatsrate auf Allzeit-Tief

- Beleihungsauslauf und monatliche Rate nehmen deutlich ab

- höchster Anteil an KfW-Darlehen seit drei Jahren, Annuitätendarlehen rückläufig

- Zunahme der Zinsbindungsdauer

- Darlehenshöhe steigt

- Tilgung bleibt konstant

Allzeit-Tief: Rate sinkt auf 383 Euro im Monat

Die Baufinanzierungszinsen sanken im Winter immer wieder und erreichen einen historischen Tiefstand. Grund dafür ist unter anderem die Unsicherheit rund um die Auswirkungen des Coronavirus. Infolge des günstigen Zinsniveaus reduziert sich die monatliche Rate auf 383 Euro. Nie zuvor war sie niedriger. Die Berechnung der Rate auf Basis einer Darlehenssumme von 150.000 Euro, zwei Prozent Tilgung, 80 Prozent Beleihungsauslauf und zehn Jahren Zinsbindung stellt eine Vergleichbarkeit her.

Drei-Jahres-Hoch: KfW-Darlehen erfreuen sich großer Beliebtheit

Der Anteil der Darlehen der staatlichen Förderbank KfW ist im Februar deutlich gestiegen: Er beträgt 7,32 Prozent. Mögliche Gründe dafür sind unter anderem attraktive Tilgungszuschüsse, die Interessenten in Kombination mit einem KfW-Darlehen sogar Negativzinsen bescheren können, sowie die erhöhten Darlehenssummen bei verschiedenen Förderprogrammen. Die Darlehensart, mit der Immobilienbesitzer sich die derzeitigen Zinsen für ihre zukünftige Anschlussfinanzierung festschreiben können, sogenannte Forward-Darlehen, steigen ebenfalls auf einen Anteil von 6,45 Prozent – das sind +1,2 Prozentpunkte im Vergleich zu Januar 2020. Annuitätendarlehen, also Kredite mit einer konstanten monatlichen Rate über die gesamte Laufzeit, bleiben auf Platz eins: Ihr Anteil beträgt 83,8 Prozent und sinkt im Vergleich zum Januar leicht (-0,44 Prozentpunkte).

Solide Finanzierungen: Tilgung konstant bei Zunahme der Darlehenssumme und langer Zinsbindung

Die Darlehenshöhe steigt nach leichtem Rückgang im Januar wieder deutlich. Im Schnitt nehmen Darlehensnehmer 273.000 Euro als Kredit von einer Bank auf. Dieser Wert liegt deutlich über denen in der Vergangenheit. Allein im Vergleich zu Januar erhöht sich die Summe um 9.000 Euro.

Darlehensnehmer finanzieren aber weiterhin einen gesunden Anteil des Kaufpreises aus eigenen Mitteln. Das spiegelt der recht konstante Prozentsatz des Beleihungsauslaufes wider. Dieser beschreibt den Teil des Objektwertes, der mit Mitteln der Bank finanziert wird. Er sinkt im Februar und beträgt 83,95 Prozent (-0,5 Prozentpunkte). Obwohl die Darlehenssumme also steigt, bringen die Darlehensnehmer in absoluten Summen mehr Eigenkapital ein.

Für stabile Finanzierungen spricht zusätzlich der gleichbleibende Tilgungssatz. Er pendelte sich im letzten Vierteljahr um die 2,8 Prozent (Februar: 2,84 Prozent) ein. Eine hohe anfängliche Tilgung wirkt sich verkürzend auf die Dauer der Rückzahlung aus: Je höher die Tilgung, umso schneller ist der Kredit abgezahlt. Ein weiteres Merkmal für sichere Finanzierungen sind lange Zinsfestschreibungen. Um das Zinsrisiko für die Anschlussfinanzierung möglichst niedrig zu halten, sichern sich Darlehensnehmer die derzeit niedrigen Zinsen für einen langen Zeitraum. Im Februar verlängert sich die Zinsbindung um drei Monate, damit beträgt sie aktuell 13 Jahre und 11 Monate.

Dr. Klein Privatkunden AG

Hansestraße 14

23558 Lübeck

Telefon: +49 (451) 1408-9669

Telefax: +49 (451) 1408-3399

http://www.drklein.de

Leiterin Unternehmenskommunikation

Telefon: +49 (451) 1408-7245

Fax: +49 (451) 1408-287245

E-Mail: presse@drklein.de

![]()