Wechselkurse als Corona-Barometer: Wie Währungsschwankungen die Krise spiegeln

Wirtschaftliche Krisen gehen mit einer Neubewertung der Chancen und Risiken von Finanzanlagen einher. Aufgrund des wirtschaftlichen Abschwungs sinken im Allgemeinen die Chancen und steigen die Risiken. Dies führt zu entsprechenden Anpassungen in den Preisen von Vermögensgütern, und Wechselkurse können in diesem Sinne als Preise von Währungen verstanden werden. Je größer die Krise, desto größer die Kurs- und Preisveränderungen. Es ist also grundsätzlich wenig überraschend, dass sich in der aktuellen Corona-Krise auch viele Wechselkurse erheblich verändert haben.

Ein Merkmal jeder Krise ist die Flucht in einen „sicheren Hafen“, der Schutz vor den Stürmen an den Finanzmärkten bietet. Internationale AnlegerInnen versuchen ihr Kapital zu erhalten, verkaufen deshalb besonders riskante Anlagen und legen ihr Kapital in risikoarmen Investments an. Dies verstärkt die bereits ohnehin ablaufende Anpassung der Preise. Der sichere Hafen muss möglichst den Werterhalt des Kapitals bieten sowie Liquidität, so dass das Kapital dort angelegt, aber bei Bedarf auch wieder abgezogen werden kann.

Der US-Dollar wertet 2020 wie in jeder Krise auf

Diese Eigenschaften eines sicheren Hafens treffen auf den US-Dollar zu, wie auf wenige andere Vermögenswerte. Weltweit setzen Investoren höchstes Vertrauen in den Dollar und handeln ihn in einem Ausmaß, das alle anderen Währungen weit überragt. Knapp zwei Drittel des internationalen Handels werden in Dollar abgerechnet. Grenzüberschreitende Bestände an Firmenanleihen werden zu 70 Prozent in Dollar gehalten. Über 40 Prozent des Devisenhandels finden in Dollar statt, und Zentralbanken halten im Schnitt 60 Prozent ihrer Devisenreserven in der US-Währung.[1]

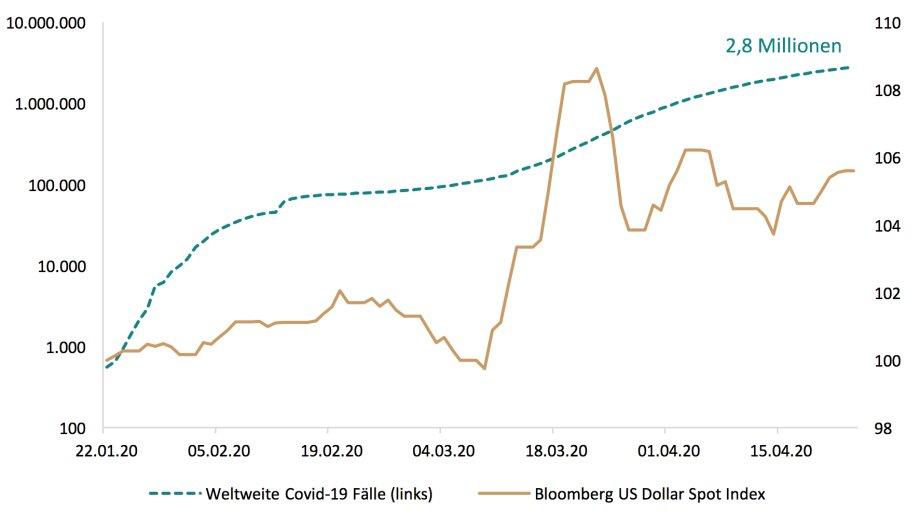

Seit dem 22. Januar 2020, dem Tag, seitdem die Johns Hopkins University die Verbreitung des neuartigen Coronavirus aufzeichnet[2], hat der US-Dollar um rund fünf Prozent aufgewertet (Abbildung 1.) In derselben Abbildung ist ferner die Anzahl der weltweit erfassten Corona-Fälle gestrichelt dargestellt. Die Korrelation zwischen der Aufwertung des Dollar und der Anzahl der erfassten Corona-Fälle ist mit einem Koeffizienten von 0,6 recht hoch, was einen Effekt der bestätigten Fälle auf die Wechselkurse vermuten lässt.

Die Entwicklung des US-Dollar lässt sich in vier Phasen unterteilen: Mit dem Bekanntwerden und Ansteigen der ersten Fallzahlen Ende Januar wertet der Dollar bis Ende Februar um rund zwei Prozent auf. Der erste Todesfall außerhalb Chinas wird am 2. Februar auf den Philippinen verzeichnet und der erste in Europa am 14. Februar in Frankreich. Die USA verhängen am 31. Januar ein Einreiseverbot aus China. In dieser Zeit sind die USA also durchaus noch ein sicherer Hafen.

In der zweiten Phase, die in der letzten Februarwoche beginnt, verliert der Dollar an Wert und steht zum 9. März wieder auf dem Stand vom 22. Januar. Anleger fürchten, dass das Virus nach Europa nun auch die USA treffen könnte. In der letzten Februarwoche sinken die amerikanischen Aktienmärkte um fast zehn Prozent. Bis zum 11. März verliert der S&P 500 Index, der die 500 größten Unternehmen der USA umfasst, rund 25 Prozent an Wert.

In der dritten Phase ab dem 9. März steigt die US-Währung jedoch rapide im Kurs. US-Präsident Donald Trump verhängt ein Einreiseverbot aus Europa und ruft am 13. März den nationalen Notstand aus. Am 15. März reagiert die amerikanische Notenbank (Fed) zum zweiten Mal seit Anfang März, senkt den Leitzins auf 0,25 Prozent und nimmt ihr Anleihekaufprogramm im Wert von insgesamt 700 Milliarden US-Dollar wieder auf. Die USA beschließen ein Fiskalpaket von enormem Ausmaß. Der Staat plant, zusätzlich 2000 Milliarden US-Dollar auszugeben, was ca. zehn Prozent des prognostizierten US-Bruttoinlandsprodukts entspricht. Innerhalb von zwei Wochen wertet der Dollar um acht Prozent auf. Anleger flüchten aus anderen Währungen in den Dollar. Die Fed versucht, anderen Zentralbanken zu ermöglichen, sich Dollar zu leihen, und verlängert ihre Devisenswap-Vereinbarungen mit der kanadischen, englischen, japanischen, europäischen und Schweizer Nationalbank. Am 19. März werden zusätzliche Vereinbarungen über Devisenwechsel mit Australien, Brasilien, Dänemark, Südkorea, Mexiko, Norwegen, Neuseeland, Singapur und Schweden getroffen. So können diese Zentralbanken ihren inländischen Banken US-Dollar zur Verfügung stellen und die Liquidität des Dollar aufrechterhalten. Nach einem Tausch von nationaler Währung gegen Dollar zu aktuellen Marktpreisen werden die Währungen innerhalb eines Zeitraums von bis zu drei Monaten zum gleichen Wechselkurs zurückgetauscht. Am 23. März kündigt die amerikanische Notenbank an, ihre Käufe von Anleihen unbegrenzt fortzusetzen, um die Märkte weiter zu beruhigen.

In der vierten Phase, nachdem sozusagen alle den US-Dollar stärkenden Maßnahmen bekannt geworden sind, fällt sein Wert vom Höchststand am 23. März innerhalb von drei Tagen rapide ab und bewegt sich seitdem mit großen Schwankungen auf dem um vier bis sechs Prozent erhöhten Niveau seit Ende Januar. Die Abwertung des Dollar geht mit dem Status der USA als dem Land mit den meisten registrierten Krankheitsfällen einher. Das Epizentrum der Corona-Krise scheint nun von Europa auf die USA übergesprungen zu sein.

Die Währungen der Industrieländer sinken wenig und uneinheitlich

Die Währungen anderer Industrieländer (oder Währungsgebiete wie beim Euro) schneiden ganz unterschiedlich ab. Die vier wichtigsten Währungen der Industrienationen – Euro, japanischer Yen, Schweizer Franken und britisches Pfund – entwickeln sich bis Ende Februar recht parallel und werten insgesamt leicht gegenüber dem Dollar ab (Abbildung 2). Danach gewinnen Yen, Schweizer Franken und Euro stark an Wert, während das Pfund etwas zurückbleibt. Yen und Franken werten besonders stark auf und verzeichnen einen Zuwachs von über fünf Prozent im Vergleich zu Anfang Januar. Insgesamt bleiben sie gegenüber dem US-Dollar fast unverändert und erweisen sich somit auch als sichere Vermögenswerte. Betrachtet man den effektiven Euro-Kurs, gemessen an den Währungen der wichtigsten Handelspartner, steht dieser Ende April wie Anfang des Jahres da, trotz der leichten Abwertung des Euro gegenüber dem Dollar.

Japan scheint das Virus mit knapp zehn bestätigten Fällen pro 100.000 Einwohner und weniger als 350 Verstorbenen (Stand: 24. April) bisher relativ gut unter Kontrolle zu haben. In Europa ist die Corona-Pandemie bis dahin viel stärker ausgebrochen. Der Euro verliert 3,5 Prozent bis Ende April, während das Pfund doppelt so stark um knapp sieben Prozent absinkt. Dass die britische Währung im Vergleich zu Währungen anderer Industrienationen an Wert verliert, mag auch mit den schlechteren Gesundheitsmaßnahmen und -kapazitäten zusammenhängen: Die Anzahl an Intensivpflegebetten im Vereinigten Königreich (6,6 pro 100.000 Einwohner in 2012[3] bei einem europäischen Durchschnitt von 11,5)[4] ist relativ gering, und der Lockdown wurde relativ spät umgesetzt (eine Woche später als zum Beispiel in Spanien und Frankreich). Zudem führt das Königreich weniger Tests pro Kopf durch (9.500 pro eine Million Einwohner) als Länder wie die USA (15.000), Spanien (29.000), Italien (27.000) oder Deutschland (25.000).[5]

Wechselkurse der Schwellenländer fallen stark

Am schlimmsten jedoch trifft das Virus Schwellenländer und natürlich auch arme Entwicklungsländer, deren Gesundheitssysteme weniger entwickelt sind und die in der Regel weniger fiskalpolitische Spielräume haben. Investoren flüchten in der Krise aus diesen Währungen, da sie schwierige wirtschaftliche Zeiten bedingt durch Lockdowns, weniger Handel und weniger Tourismus voraussehen. Hinzu kommt der Einbruch des Ölpreises, der Ölexportnationen wichtige Einnahmen nimmt.

Da die Wechselkurse von Entwicklungsländer-Währungen häufig nicht an Märkten gebildet werden, konzentriert sich diese Untersuchung auf die Währungen der BRIC-Staaten (Brasilien, Russland, Indien und China) im Vergleich zu den bereits erwähnten Industrieländern und weiteren Schwellenländern (Abbildung 3). Seit Ende Januar verlieren internationale Investoren massiv Vertrauen in die Schwellenländer und ziehen von Jahresbeginn bis Anfang April fast 100 Milliarden US-Dollar netto Kapital ab. Das Ausmaß des Kapitalabfluss ist deutlich größer als in der Finanzkrise 2008, als über einen ähnlichen Zeitraum netto knapp 25 Milliarden US-Dollar an Portfolioinvestitionen aus Schwellenländern abgezogen wurden. [7] Inzwischen hat sich China wirtschaftlich weitaus stärker entwickelt als die anderen Staaten. Dies macht sich auch in der aktuellen Krise bemerkbar: Während der chinesische Renminbi zum US-Dollar nur knapp zwei Prozent abgewertet hat, beträgt die Abwertung für Brasilien mehr als 25 Prozent. Die indische Rupie und der russische Rubel werten um knapp sieben Prozent beziehungsweise knapp 17 Prozent ab.

Die Unterschiede zwischen den BRIC-Ländern erklären sich teilweise durch den fallenden Ölpreis. Dadurch verlieren Brasilien und Russland zusätzlich an Einnahmen, die sie für Fiskalpakete nutzen könnten, um die wirtschaftlichen Auswirkungen der Krise abzufedern – wenn sie denn wollten. Hinzu kommen Unterschiede im Umgang mit dem Corona-Virus. China scheint hier relativ erfolgreich zu sein. Nachdem das Virus in China ausbrach, konnten strikte Maßnahmen es recht effektiv eindämmen, sodass die Neuinfektionen ab Ende Februar stagnieren. Im Unterschied dazu ist der brasilianische Präsident Bolsonaro ein erklärter Gegner strikter Isolation und so mag man Brasilien ein leichtfertiges Umgehen mit der Pandemie zuschreiben. Der brasilianische Präsident hatte am 16. April beispielsweise den Gesundheitsminister entlassen, der die BürgerInnen zu Distanzmaßnahmen ermutigte, während Bolsonaro öffentliche Proteste gegen restriktive Maßnahmen unterstützte.

Diese beiden Länder stehen exemplarisch für ihre Regionen. Insgesamt scheinen die asiatischen Währungen relativ gut durch die Krise zu kommen, was zu den bekannten Erfolgsgeschichten der Corona-Eindämmung in Südkorea und Singapur passt. Neben dem chinesischen Renminbi erhalten der neue Taiwan-Dollar und der philippinische Peso ihren Wert im Vergleich zum Dollar. Thailand, Südkorea und Malaysia sehen sich seit Anfang des Jahres Abwertungen von bis zu sieben Prozent gegenüber. Südamerikanische Währungen verlieren hingegen stärker an Wert. Neben Brasilien trifft es besonders stark Mexiko und Kolumbien.

Im Grunde werden alle Schwellenländer durch die Krise und ihre Folgen schwer getroffen. Durch den rapiden Kapitalabzug sind Finanzierungskosten für Schwellenländer und deren Firmen angestiegen. Zusätzlich bricht die ausländische Nachfrage aufgrund des Virus weg. Eine schwächere Währung würde unter normalen Umständen dazu führen, dass ein Land mehr exportiert, wenn seine Waren auf den Weltmärkten günstiger geworden sind. Die globale Nachfrage ist momentan aber so gering, dass Abwertungen als Stimulus nicht sehr hilfreich sind.

Abstürzende Währungen durch Devisenmarktinterventionen stabilisieren

Eine Möglichkeit, um die Abwertung der eigenen Währung wirkungsvoll zu bremsen, sind Devisenmarktinterventionen.[8] Staaten, die große Mengen an Devisenreserven halten, können ihre Währung damit stabilisieren, wenn die Nachfrage nach ihrer Währung in der Krise zusammenbricht. Fällt in Krisenzeiten beispielsweise die Nachfrage nach indonesischen Rupiah, weil Investoren indonesische Anleihen verkaufen und Rupiah gegen Dollar tauschen wollen, kann die Zentralbank dieses Überangebot an Rupiah aufkaufen und baut dadurch ihre Devisenreserven ab. Der Wert der Währung fällt dadurch weniger stark, als wenn nicht interveniert worden wäre. Bereits in der globalen Finanz- und Wirtschaftskrise 2008/09 ist solch ein Zusammenhang beobachtet worden. Und auch jetzt scheint er wieder zu gelten.[9]

Daten zu Interventionsvolumina werden nur vereinzelt zum Zeitpunkt der Intervention veröffentlicht. Die indonesische Zentralbank gab zum Beispiel am 4. April bekannt, dass ihr Bestand an internationalen Vermögenswerten im März um rund neun Milliarden US-Dollar gefallen sei und sie einen großen Bestandteil davon zur Stabilisierung der eigenen Währung, der Rupiah, verwendet hätte. In der gleichen Pressemitteilung bezeichnete sie die Rupiah als momentan stark unterbewertet. Bis Anfang April stieg der indonesische Wechselkurs gegenüber dem Dollar dann um fünf Prozent an. Viele Zentralbanken aus Schwellenländern haben seit Anfang des Jahres interveniert und Devisenreserven verkauft. Zu diesen Ländern zählen Brasilien, Indien, Kolumbien, Mexiko, Peru, Russland und wahrscheinlich auch Malaysia und Singapur.

Da ein Großteil der Devisenreserven aus aller Welt in Dollar bei der US-Notenbank Fed gehalten und in der Statistik gesondert ausgewiesen wird, können Veränderungen dieser Bestände darauf hindeuten, wie stark interveniert wurde. So sind diese Bestände an kurzfristig vermarktungsfähigen US-Staatsanleihen, die zweiwöchentlich bekannt gemacht werden, von Ende Februar bis Ende April um rund 150 Milliarden Dollar gefallen. Dies macht fünf Prozent der gesamten Fremdbestände aus (Abbildung 4). Einzelheiten auf Länderebene bleiben jedoch meist unklar, und wie stark die Währungen ohne Interventionen abgewertet hätten, ist schwer abzuschätzen.

Fazit: Devisenmarktinterventionen können Währungsabstürze in Schwellenländern mildern

Betrachtet man Wechselkurse im Hinblick auf ihre Eigenschaft, die Risiken der wirtschaftlichen Entwicklung einer Volkswirtschaft abzubilden, scheinen sie eine Art Barometer auch für die Auswirkungen der Corona-Krise zu sein. Wertet eine Währung angesichts der weltweiten unsicheren Lage auf, gilt sie als sicherer Hafen. Die starke Aufwertung des Dollar zeigt, dass die US-Währung auch in der aktuellen Krise als risikoarmes Anlageziel gilt, trotz der hohen Infektionszahlen. In dieser Krise hat sich zudem neben dem japanischen Yen und dem Schweizer Franken auch der Euro und der chinesische Renminbi relativ stabil gezeigt, während Währungen aus Schwellenländern, die aus verschiedenen Gründen stärker von der Pandemie betroffen sein können, sehr stark abwerten. Diese Abwertungen können die Krise noch verstärken, so dass Gegenmaßnahmen angezeigt sind. Devisenmarktinterventionen können ein hilfreiches Instrument gegen den Währungsabsturz sein und werden auch in dieser Krise eingesetzt, um neben der Währung auch diese Volkswirtschaften zu stabilisieren.

Fußnoten

[1] Matteo Maggiori, Brent Neiman, and Jesse Schreger (2019): The Rise of the Dollar and Fall of the Euro as International Currencies. AEA Papers and Proceedings, 109, 521–526.

[2] Zu dieser Zeit gab es außerhalb Chinas bekannte Fälle nur in Thailand, Süd-Korea und Taiwan. Bereits aufgetretene Fälle in den USA wurden erst später mit dem Virus in Verbindung gebracht werden. Über den Zeitraum von drei Monaten steigen die registrierten Corona-Fälle von rund 500 auf über 2,8 Millionen.

[3] Inzwischen liegt die Zahl der Intensivpflegebetten im Vereinigten Königreich bei 8,7 pro 100.000 Einwohner. Für einen europäischen Vergleich gibt es allerdings nur Zahlen für das Jahr 2012. Vgl. Leo Ewbank, James Thompson und Helen McKenna (2017): NHS hospital bed numbers: past, present, future (updated March 2020 by Siva Anandaciva). King’s Fund. (online verfügbar).

[4] A. Rhodes et al. (2012): The variability of critical care bed numbers in Europe. Intensive Care Med, 38, 1647–1653.

[5] https://www.worldometers.info/coronavirus/, Stand 24.04.2020

[6] Die erfassten Währungen sind (jeweils der Wechselkurs gegenüber dem US-Dollar): JPN – japanischer Yen, CHF – Schweizer Franken, EUR – Euro, GBR – britisches Pfund, CHN – chinesischer Yuan, IND – indischer Rupie, RUS – russischer Rubel, BRA – brasilianischer Real. Die grauen Verläufe beschreiben absteigend nach Wert am 27. April gegenüber dem Dollar die Währungen folgender Länder: Taiwan, Philippinen, Peru, Rumänien, Singapur, Südkorea, Malaysia, Thailand, Argentinien, Polen, Indonesien, Ungarn, Tschechien, Chile, Türkei, Kolumbien, Mexiko und Südafrika.

[7] Institute of International Finance (2020): Capital Flows Report Sudden Stop in Emerging Markets, 9. April.

[8] Vgl. z.B. Marcel Fratzscher et al. (2019): When Is Foreign Exchange Intervention Effective? Evidence from 33 Countries. American Economic Journal: Macroeconomics, 11, 132–156.

[9] Kathryn M.E. Dominguez, Yuko Hashimoto und Takatoshi Ito (2012): International Reserves and the Global Financial Crisis. Journal of International Economics, 88, 388–406.

Das DIW Berlin (Deutsches Institut für Wirtschaftsforschung) ist seit 1925 eines der führenden Wirtschaftsforschungsinstitute in Deutschland. Es erforscht wirtschafts- und sozialwissenschaftliche Zusammenhänge in gesellschaftlich relevanten Themenfeldern und berät auf dieser Grundlage Politik und Gesellschaft. Das Institut ist national und international vernetzt, stellt weltweit genutzte Forschungsinfrastruktur bereit und fördert den wissenschaftlichen Nachwuchs. Das DIW Berlin ist unabhängig und wird als Mitglied der Leibniz-Gemeinschaft überwiegend aus öffentlichen Mitteln finanziert.

Deutsches Institut für Wirtschaftsforschung e.V. (DIW Berlin)

Mohrenstraße 58

10117 Berlin

Telefon: +49 (30) 89789-250

Telefax: +49 (30) 89789-200

http://www.diw.de

Telefon: +49 (30) 89789-252

Fax: +49 (30) 89789-200

E-Mail: presse@diw.de

![]()