ABO Wind legt weitere Einzelheiten zur angekündigten Kapitalerhöhung fest

- Bis zu 550.00 Aktien werden institutionellen Investoren zur Zeichnung angeboten

- Zusätzliche Finanzmittel dienen verstärkter Errichtung großer Wind- und Solarparks

- Streubesitz wächst auf bis zu 38 Prozent, Familien der Unternehmensgründer behalten Mehrheit

Die ABO Wind AG hat weitere Einzelheiten ihrer am 11. November 2020 angekündigten Kapitalerhöhung festgelegt. Der Aufsichtsrat der ABO Wind AG hat heute dem Vorstandsbeschluss zugestimmt, das Grundkapital der Gesellschaft durch die Ausgabe von bis zu 550.000 neuen Aktien um bis zu nominal 550.000 Euro zu erhöhen. Das die Emission begleitende Frankfurter Bankhaus Metzler wird die Aktien kurzfristig ausgewählten institutionellen Investoren in einer prospektfreien Privatplatzierung zum Erwerb anbieten. Der endgültige Platzierungspreis wird in einem sogenannten Bookbuilding-Verfahren innerhalb einer Spanne zwischen 29,50 bis 31 Euro ermittelt. Im Falle einer Vollplatzierung wird der Bruttoemissionserlös 16 Millionen Euro übersteigen.

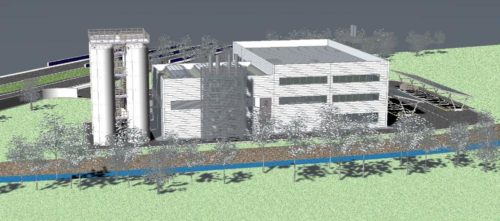

„Damit wächst unser Eigenkapital zum Jahresende auf voraussichtlich rund 140 Millionen Euro“, sagt Vorstand Dr. Karsten Schlageter. ABO Wind legt Wert auf eine starke finanzielle Basis und eine Eigenkapitalquote von mindestens 40 Prozent. Künftig möchte das stetig wachsende Unternehmen verstärkt auch große Wind- und Solarparks mit zum Teil mehr als hundert Megawatt Leistung als Generalunternehmer selbst schlüsselfertig errichten. Den Bestand an in der Entwicklung befindlichen Projekten in weltweit 16 Ländern hat ABO Wind auf mehr als zwölf Gigawatt ausgeweitet. In den vergangenen drei Jahren waren einige große Projekte unter anderem in Spanien und Finnland bereits im Entwicklungsstadium veräußert worden. Vorstand Dr. Schlageter: „Das waren für uns gute Geschäfte. Doch unser Ziel ist es, bei möglichst vielen Projekten und in allen Ländern die Wertschöpfungskette voll auszuschöpfen und Wind- und Solarparks regelmäßig selbst ans Netz zu bringen.“

Mit der geplanten Kapitalerhöhung wächst der Streubesitz an der ABO Wind-Aktie auf bis zu 38 Prozent. Das sollte den Handel mit der ABO Wind-Aktie weiter beleben. Am 1. April 2020 wurde die Aktie in den Frankfurter Xetra-Handel aufgenommen, was die Handelbarkeit insbesondere für institutionelle Anleger bereits deutlich verbessert hat. Die Familien der beiden Unternehmensgründer, Dr. Jochen Ahn und Matthias Bockholt, haben erklärt, dauerhaft die Mehrheit der Anteile halten zu wollen. Im Falle einer Vollplatzierung sinkt ihr Anteil durch die laufende Kapitalerhöhung auf 52 Prozent. Weitere rund zehn Prozent hält die Frankfurter Mainova AG.

ABO Wind ist ein erfolgreicher Projektierer für Erneuerbare Energien. Seit 1996 hat das Unternehmen mit Sitz in Wiesbaden Wind-, Solar- und Biogasprojekte mit rund 3.000 Megawatt Leistung verkauft – die Hälfte davon schlüsselfertig, die andere Hälfte vor der Errichtung. Das Investitionsvolumen der realisierten Projekte liegt jährlich bei rund 500 Millionen Euro. Mehr als 600 Mitarbeiterinnen und Mitarbeiter arbeiten weltweit mit Elan an der Projektierung, Finanzierung, Errichtung, Betriebsführung und am Service von Anlagen für eine zukunftsfähige Energieversorgung.

ABO Energy GmbH & Co. KGaA

Unter den Eichen 7

65195 Wiesbaden

Telefon: +49 (611) 267650

Telefax: +49 (611) 2676599

http://www.aboenergy.de

Mitglied der Geschäftsleitung

Telefon: +49 (611) 267655-15

Fax: +49 (611) 26765-99

E-Mail: alexander.koffka@abo-wind.de

![]()