SchuldnerAtlas Ruhrgebiet 2020

In 2020 sind 483.832 Bürger über 18 Jahre überschuldet. Dies sind etwa 1.800 Personen weniger als noch im letzten Jahr (2019 485.651). All diesen Menschen gelingt es dauerhaft nicht, mit den monatlichen Einnahmen die monatlichen Ausgaben zu decken.

Die ruhrgebietsweite Schuldnerquote beträgt 14,27 Prozent und ist seit dem letzten Jahr um 0,03 Prozentpunkte gesunken.

In Nordrhein-Westfalen liegt die Schuldnerquote derzeit bei 11,63 Prozent und ist um -0,09 Prozentpunkte gesunken. Deutschlandweit ist die Quote mit 9,87 Prozent um – 0,13 Prozentpunkte zurückgegangen. Das Ruhrgebiet liegt wie in den Jahren zuvor deutlich oberhalb dieser Werte – nämlich 2,64 Prozentpunkte über der nordrhein-westfälischen Quote und 4,4 Prozentpunkte über der deutschlandweiten Quote.

Ruhrgebietskommunen meist mit geringen Änderungen

In Herne ist die Schuldnerquote mit 18,21 Prozent am höchsten, dicht gefolgt von Gelsenkirchen und Duisburg mit 18,05 und 17,53 Prozent. Am niedrigsten ist die Quote im Ennepe-Ruhr-Kreis mit 11,07 Prozent. Auch Bottrop, Mülheim an der Ruhr und der Kreis Unna liegen noch unter 12 Prozent. In den meisten Ruhrgebietskommunen ist die Schuldnerquote, wenn auch oft nur geringfügig, gesunken. Der EN-Kreis, Bottrop, der Kreis Unna, Essen, Dortmund und Oberhausen weisen eine Überschuldungsquote unterhalb der vom Vorjahr auf – Dortmund führt dieses Ranking mit -0,29 Prozentpunkten an.

Mülheim an der Ruhr, Bochum, der Kreis Recklinghausen, Duisburg und Gelsenkirchen registrieren in diesem Jahr einen (meist geringen) Anstieg der Schuldnerquote. Im Kreis Recklinghausen fällt der Anstieg mit 0,18 Prozentpunkten am höchsten aus.

In NRW sind in diesem Jahr rund 1,737 Mio. Menschen Anzahl der Schuldner überschuldet. Rund 483.830 Überschuldete und damit etwa 28 Prozent entfallen auf das Ruhrgebiet. Dieser Wert verhält sich überproportional zum Einwohnerverhältnis Ruhrgebiet zu NRW: Dieses liegt bei den über 18-jährigen Einwohnern bei rund 23 Prozent.

Absolut gesehen entfallen die meisten überschuldeten auf Duisburg mit 72.466 Überschuldeten, dicht gefolgt vom Kreis Recklinghausen, von Essen und von Dortmund, die alle zwischen 68- und 70tausend Überschuldeten liegen. Die wenigsten Überschuldeten gibt es mit 11.508 in Bottrop.

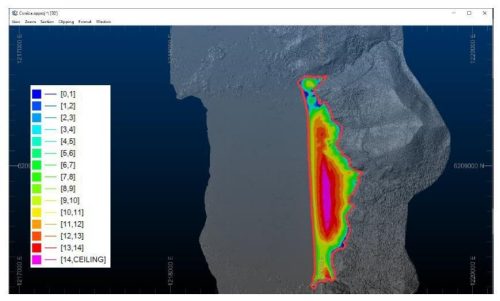

Kartographische Darstellung der Überschuldung

37 Postleitzahlenbereiche schaffen es in den grünen Bereich und liegen damit unter einer Schuldnerquote von 9 Prozent. Im gelb-orangenen Bereich und damit zwischen 9 und unter 12 Prozent liegen ebenfalls 37 Postleitzahlenbereiche. Mehr als 60 Prozent aller Postleitzahlenbereiche, nämlich 116, liegen oberhalb von 12 Prozent und damit im hell- bis dunkelroten Bereich.

Die stärksten Schuldnerbrennpunkte liegen wie schon seit Jahren in Duisburg-Ruhrort (PLZ 47119) mit 28,19 Prozent und in Dortmund-Nordstadt (PLZ 44145) mit 28,00 Prozent. Nur wenig besser sieht es in den Duisburger PLZ-Bereichen 47139 und 47053 mit über 27 Prozent Schuldneranteil aus.

Unter den 20 schuldnerreichsten PLZBereichen befinden sich 7 Duisburger, 5 Essener, 3 Gelsenkirchener, 2 Herner, 2 Dortmunder Postleitzahlen und eine Oberhausener Postleitzahl.

Eine verhältnismäßig geringe Schuldnerdichte besteht in Essen-Heisingen mit der Postleitzahl 45259 und Bochum-Stiepel (PLZ 44797). Beide Werte liegen unterhalb von 5 Prozent. I

nsgesamt sind 7 Essener, 3 Dortmunder, 3 Duisburger, 2 Bochumer, 2 Mülheimer Postleitzahlen und jeweils 1 Postleitzahl aus Bottrop, dem Kreis Recklinghausen (Haltern am See) und dem Ennepe-Ruhr-Kreis (Sprockhövel) in der Top-Scorer-Liste „Best of Ruhrgebiet“ enthalten.

Ruhrgebietskommunen im Deutschlandvergleich

(Quelle: SchuldnerAtlas Deutschland 2020)

Drei Ruhrgebietskommunen gehören zu den 10 deutschen Städten mit der höchsten Überschuldungsquote in 2020. Dies sind Herne an viertletzter, Gelsenkirchen an fünftletzter und Duisburg an siebtletzter Stelle.

Bei Städten mit über 400.000 Einwohnern über 18 Jahre führen 3 Kommunen des Ruhrgebiets die Negativ-Statistik an: Duisburg mit 17,53 Prozent, Essen mit 14,17 Prozent und Dortmund mit 14,04 Prozent.

Deutschland: Aufschlüsselung der Überschuldung nach den Sturkturmerkmalen Ursachen, Alter und Geschlecht

(Quelle: SchuldnerAtlas Deutschland 2020)

„BIG SIX“ DOMINIEREN BEI DEN ÜBERSCHULDUNGSURSACHEN

(Quelle stat. Bundesamt)

Die Hauptauslöser für Überschuldungsprozesse, die seit 2008 kontinuierlich vom Statistischen Bundesamt erhoben werden, zeigen, dass in erster Linie „ökonomische“ Auslöser wie Arbeitslosigkeit und gescheiterte Selbstständigkeit in den letzten Jahren an Bedeutung verloren haben. Zugleich hat sich der Trend der Vorjahre, insbesondere bei den Überschuldungsauslösern „Erkrankung, Sucht, Unfall“ und „unwirtschaftliche Haushaltsführung“ nochmals verstärkt. „Längerfristiges Niedrigeinkommen“ gewinnt ebenfalls zunehmend an Bedeutung.

Der aktuelle deutschlandweite Positivtrend zeigt sich auch in der Analyse nach Geschlechtern. Beide Geschlechter weisen Rückgänge von Überschuldungsfällen und -quoten auf. Wobei der Anteil weiblicher Schuldner in den letzten Jahren kontinuierlich gestiegen ist und einen höheren Anteil am Gesamtschuldneraufkommen hat.

Die Erklärungsmuster für die unterschiedlichen Überschuldungsquoten von Männern und Frauen seit geraumer Zeit stabil: Männer verfügen im Schnitt über höhere Einkommen und sind häufiger „Haushaltsvorstand“ und Hauptverdiener. Männer sind zudem auch bei Finanzentscheidungen risikobereiter als Frauen, die beispielsweise bei der Inanspruchnahme von Krediten mäßigenden Einfluss auf die Höhe des Kredits nehmen. Zudem übernehmen Frauen zunehmend gleichberechtigt die Verantwortung für Schulden als Einkommensbezieherinnen oder als Alleinerziehende, da sich die Rollenbilder verändert haben. Frauen leiden zudem deutlich stärker unter sogenanntem Schuldenstress, der auch in positivem Sinne mit Ausgabenvorsicht und Kaufzurückhaltung einhergeht.

Bevölkerung über 18 Jahre, überschuldete Personen (in Mio.) und Überschuldungsquoten nach Geschlecht 2004 bis 2020

Die aktuelle Analyse bestätigt einen weiteren Basistrend der letzten Jahre, der „Licht und Schatten“ der Überschuldungsentwicklung zeigt. So geht einerseits die Überschuldung bei den jüngeren Personengruppen erneut deutlich zurück. Andererseits nimmt das Phänomen der (aus der Altersarmut resultierenden) Altersüberschuldung, wie bereits in den letzten Jahren, bedenklich an Bedeutung zu. Altersarmut ist eine besonders schwerwiegende Form der Armut. Während jüngere Menschen Armut meist als vorübergehende Lebensphase begreifen und über eine Perspektive verfügen, sich aus der Einkommensarmut herauszuarbeiten, ist das bei älteren Menschen häufig nicht der Fall. Mit dem Eintritt in den Ruhestand sinken die Chancen älterer Menschen drastisch, ihre ökonomische Lage zu verbessern. Gleiches gilt für die Altersüberschuldung.

In der Regel hat die Überschuldung jüngerer Menschen noch nicht die Intensität und das Volumen erreicht wie bei älteren Personengruppen. Die mittlere individuelle Schuldenhöhe beträgt 2020 27.600 Euro. Die Spannweite reicht nach überschlägigen Hochrechnungen allerdings von rund 43.600 Euro je erfasstem Überschuldungsfall bei den über 70-jährigen bis hin zu rund 7.700 Euro bei den unter 25-jährigen.

Überschuldungsquoten nach Altersgruppen in 2013 – 2020

Zukunftsaussichten:

Der Rückgang der Überschuldungszahlen in diesem Jahr zeigt zweierlei: Erstens haben die staatlichen Hilfsprogramme dazu beigetragen, dass die verfügbaren Einkommen der privaten Haushalte auch in der akuten Krise insgesamt stabil geblieben sind. Die private Konsumquote ist hingegen um 11,7 Prozent gefallen, während die Sparquote auf über 20 Prozent sprang. Zweitens vollzieht sich die individuelle Überschuldungsentwicklung nicht sprunghaft, sondern zeitlich versetzt über mittlere Zeiträume.

Die stabilen und günstigen wirtschaftlichen Rahmenbedingungen (z.B. Anstieg der Tarifverdienste) haben dazu beigetragen, dass die finanziellen Polster der allermeisten Verbraucher zur Bewältigung der ersten Krisenphase gut gefüllt waren.

Die konjunkturellen Perspektiven für die nächsten Monate sind eher negativ. Die Deutsche Bundesbank geht in ihrem Monatsbericht vom Oktober 2020 davon aus, dass „die deutsche Wirtschaft ihre Erholung im laufenden Vierteljahr zwar fortsetzen [dürfte], dabei jedoch eine erheblich langsamere Gangart einlege. Das Vorkrisenniveau dürfte auch zum Jahresende noch deutlich unterschritten werden. […].“

Die Corona-Pandemie hat weiterhin deutlich negative Auswirkungen auf die wirtschaftliche Lage vieler Verbraucher in Deutschland, wie auch die Umfrageergebnisse der Creditreform Boniversum GmbH zeigen. Mitte Oktober 2020 sind noch 35 Prozent von Einkommenseinbußen betroffen, die auf Grund der Corona-Pandemie entstanden sind. Dies sind überschlägig hochgerechnet rund 14,7 Millionen Haushalte in Deutschland, die unmittelbar oder mittelbar unter Einkommensverlusten durch Kurzarbeit, den Verlust des Arbeitsplatzes oder die Nichtausübung der selbstständigen Tätigkeit leiden. Dabei ist die Betroffenheit bei „Geringverdienern“ (< 1.500 Euro Haushaltsnettoeinkommen) weiterhin stärker ausgeprägt als bei Normalverdienern oder Gutverdienern.

Die Hauptauslöser für den Rückgang des Einkommens sind mit 40 Prozent Kurzarbeit, der Verlust oder die Aussetzung des Nebenjobs (16 Prozent) oder, dass die selbstständige Tätigkeit nicht oder nur begrenzt ausgeübt werden kann (15 Prozent). Allerdings hat der Anteil derjenigen, die angeben den Arbeitsplatz verloren zu haben, seit Mai 2020 von 7 auf 17 Prozent zugenommen.

Eine Dreiviertelmehrheit der Befragten geht davon aus, dass in den nächsten Monaten alle regelmäßigen Verbindlichkeiten des Haushaltes bezahlt werden können. Jeder vierte Befragte befürchtet aber, in den nächsten zwölf Monaten als Folge der Corona-Pandemie regelmäßige oder außergewöhnliche Verbindlichkeiten des Haushaltes nicht bezahlen zu können. Davon sind überschlägig hochgerechnet rund 10,4 Millionen Haushalte betroffen. Zudem gibt jeder zehnte Verbraucher an, derzeit die Ratenzahlungen von Krediten, z.B. von Konsum-, Immobilien- oder KFZKrediten gestundet zu haben. Dies wären überschlägig hochgerechnet rund 7,2 Millionen Verbraucher.

Es spricht viel dafür, dass ein Orientierungswert von derzeit 7,3 Millionen überschuldungsbetroffenen deutschen Verbrauchern, von denen Creditreform ausgeht, zumindest mittel- und langfristig als eher vorsichtige Trendeinordnung zu bewerten ist. Wenn derzeit Schätzungen zufolge tatsächlich zwei Millionen Kleinstunternehmer, also Freiberufler und Soloselbstständige, durch die Corona- Pandemie um ihre Existenz kämpfen und zudem nach Angaben des KfWMittelstandspanels von Mitte Oktober 2020 bis Ende des Jahres weitere rund 1,1 Mio. Arbeitsplätze im Mittelstand gefährdet sind, ist für das nächste Jahr und auch für 2022 von deutlich höheren Anstiegen der Überschuldungsfälle auszugehen.

Generell gilt: Überschuldung sollte am besten von vornherein vermieden werden (Prävention) du Beratungssuchenden möglichst frühzeitig adäquate Hilfsangebote (Beratung) an die Hand gegeben werden. Folgende Querschnittsaufgaben sollten im Vordergrund stehen: ein weiterer Aufbau der Vollzeitbeschäftigung; der Ausbau eines bedarfsgerechten Wohnungsangebotes mit entsprechender Mietpreisgestaltung; höhere und gezielte Bildungsinvestitionen zur Förderung von Finanzkompetenz der gesamten Bevölkerung; Stärkung und Ausbau der Insolvenzund Schuldnerberatung, gegebenenfalls auch durch „Familienpaten“ bei besonders stark und dauerhaft überschuldeten Familien; stärkere politische Sensibilisierung für die Belange überschuldeter Personen; die Förderung einer verantwortungsbewussten kreditvergabe und eine qualifizierte Informationsoffensive zur Überschuldungsproblematik sowie eine stärkere Einbindung der Überschuldungsforschung in die Armuts- und Bildungsdebatte.

Creditreform Bochum Böhme KG

Lise-Meitner-Allee 26

44801 Bochum

Telefon: +49 (234) 9333-0

Telefax: +49 (234) 9333-290

http://www.creditreform.de/bochum

Telefon: +49 (234) 93331-17

Fax: +49 (234) 93332-90

E-Mail: a.ryll@bochum.creditreform.de

![]()