J.P. Morgan Asset Management: ESG und Emerging Markets – zwei Megatrends mit gemeinsamer Zukunft

- Thema Nachhaltigkeit als treibender Faktor der kommenden Jahre

- Schwellenländer-Anleger sollten auf das ESG-Verbesserungspotenzial setzen

- Aktive Auswahl für Anleger entscheidend

Die Summe des nach ESG-Kriterien – also mit Fokus auf Umweltschutz, sozialen Belangen sowie der Unternehmensführung – verwalteten weltweiten Vermögens ist in den vergangenen Jahren rasant gestiegen, und wird in diesem Jahr weiter an Fahrt aufnehmen. Da sich Aktien aus Schwellenländern nach den langfristigen Erwartungen von J.P. Morgan Asset Management deutlich dynamischer als Aktien aus Industriestaaten entwickeln dürften, bieten diese für Anleger wichtige Anlagechancen. So ist nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt, die Frage des nachhaltigen Investierens in Schwellenländern genau der Punkt, wo sich die zwei Megatrends des kommenden Jahrzehnts, also Nachhaltigkeit und Emerging Markets, treffen. „Für Anleger wird die Frage zunehmend relevant, ob sie angesichts der derzeit noch niedrigeren ESG-Standards in den Schwellenländern trotzdem in dieser Wachstumsregion investieren können“, erklärt der Kapitalmarktexperte, der in der Kombination beider Trends gute Renditechancen für langfristig orientierte Anleger sieht.

Zwei Megatrends nehmen weiter Fahrt auf

Politische und regulatorische Initiativen haben insbesondere in Europa in diesem Jahr den Grundstein dafür gelegt, dass sich die Entwicklungen im Bereich nachhaltiger Anlagen beschleunigen. Dabei hat sich auf globaler Ebene die Summe der nach ESG-Kriterien beeinflussten Vermögen bereits in den letzten vier Jahren verdoppelt. Die Portfolios der Investoren dürften sich nach Einschätzung von Tilmann Galler in den kommenden Jahren massiv in Richtung Nachhaltigkeit verändern.

Auch die Schwellenländeraktien werden eine zunehmende Relevanz in den Anlegerportfolien bekommen. „Durch das dynamische Wachstum der Region rechnen wir in den nächsten zehn Jahren mit einem jährlichen Mehrertrag von 2,3 Prozent gegenüber Industrieländeraktien“, erklärt Tilmann Galler.

Nicht nur den Status Quo, sondern auch Verbesserungspotenzial beachten

Investoren sollten bei ESG-Investments in Emerging Markets jedoch nicht nur auf den Status Quo schauen, sondern auch das Verbesserungspotential beachten. Ein gutes Beispiel hierfür seien die Umweltpolitik und Sozialstandards. Demnach kommen zwei Drittel der weltweiten CO2-Emissionen inzwischen aus den Emerging Markets. Trotz Ankündigung zahlreicher Schwellenländer, in 30 bis 40 Jahren die CO2-Neutralität zu erreichen, bleibe die Gefahr, dass Regierungen sich gegen Veränderungen sträubten, wenn sie diese als Hindernis für das BIP- und Einkommenswachstum wahrnehmen. Schwellenländerunternehmen hingegen, die Teil einer internationalen Lieferkette seien, würden ihre Standards jedoch verbessern müssen, weil die großen multinationalen Unternehmen beginnen, ihre Wertschöpfungsketten nach ESG-Kriterien zu optimieren. „Unternehmen, die sich nicht anpassen, haben im globalen Wettbewerb einen erheblichen Nachteil. Wir erwarten daher, dass der Übergang in vielen Fällen auf Unternehmensebene schneller vonstattengehen wird als in der Regierungspolitik“, analysiert Galler.

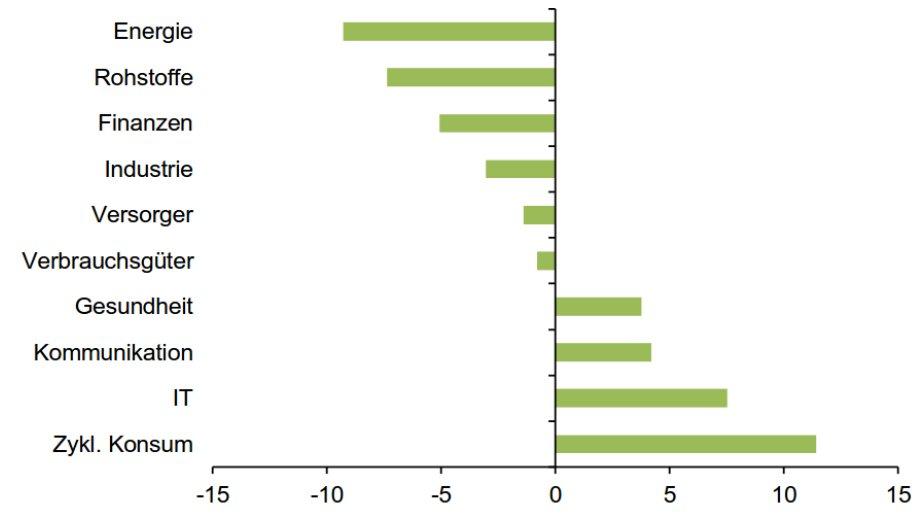

Ein weiterer Aspekt sei der Strukturwandel. Durch den wachsenden Wohlstand steige auch der Anteil der Dienstleistungen an der Wertschöpfung. Das werde bereits durch den deutlichen Rückgang der Gewichtung von CO2-intensiven Sektoren wie Energie, Rohstoffe und Industrie im MSCI Emerging Markets Index in den letzten 10 Jahren reflektiert.

Intensiver Austausch mit Unternehmen nötig

Governance-Themen wie Regulierung, Korruption, Transparenz und die Rechte der Aktionäre stellen aus Sicht des Marktexperten seit langem wichtige Erwägungen für Anleger in Schwellenländern dar. Eine Aktienanlage in Schwellenländern bedeute in der Regel, dass Investoren eine Minderheitsbeteiligung halten. Der Streubesitz-Anteil im MSCI Emerging Markets beträgt lediglich 50 Prozent, im Vergleich zu fast 90 Prozent in den Industrieländern. „Das Risiko für Anleger besteht darin, dass die Unternehmensführung nicht nur wirtschaftliche Ziele verfolgt. Enge Beziehungen zu Regierungsvertretern beispielsweise beeinträchtigen die Bemühungen, wettbewerbswidrige Praktiken, Korruption und Bestechung zu bekämpfen und Aktionärsrechte zu schützen. Ein intensiver Austausch mit den Unternehmen ist deshalb von entscheidender Bedeutung, um ein klareres Bild in Bezug auf den Einsatz des Managements zur Verbesserung der Unternehmensführung zu erhalten“, kommentiert Galler.

Bei der Anlage kommt es auf die aktive Auswahl an

Schwellenländer seien demnach weder auf Länder- noch auf Unternehmensebene homogen. „Selektivität ist letztendlich das Gebot der Stunde. Wachstum und Nachhaltigkeit können jedoch durch sorgfältige Unternehmensanalysen in Einklang gebracht werden“, erklärt Tilmann Galler. Es gebe inzwischen eine große Anzahl von Unternehmen, die von schnellem Wachstum in ihren lokalen Märkten profitierten, jedoch gleichzeitig im Bewusstsein agierten, globale ESG-Standards erfüllen zu wollen. „Der Spielraum für Verbesserungen in Bezug auf nachhaltige Ergebnisse ist erheblich. Die Berücksichtigung von ESG-Faktoren in dieser Anlageklasse bietet umfangreiche Renditechancen für langfristig orientierte Anleger“, sagt Galler.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über 19 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen. Währungsschwankungen können sich nachteilig auf den Wert, Preis und die Rendite eines Produkts bzw. der zugrundeliegenden Fremdwährungsanlage auswirken. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreten von Prognosen kann nicht gewährleistet werden. Auch für das Erreichen des angestrebten Anlageziels eines Anlageprodukts kann keine Gewähr übernommen werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs- und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA- Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/…. Da das Produkt in der für Sie geltenden Gerichtsbarkeit möglicherweise nicht oder nur eingeschränkt zugelassen ist, liegt es in Ihrer Verantwortung sicherzustellen, dass die jeweiligen Gesetze und Vorschriften bei einer Anlage in das Produkt vollständig eingehalten werden. Es wird Ihnen empfohlen, sich vor einer Investition in Bezug auf alle rechtlichen, aufsichtsrechtlichen und steuerrechtlichen Auswirkungen einer Anlage in das Produkt beraten zu lassen. Fondsanteile und andere Beteiligungen dürfen US-Personen weder direkt noch indirekt angeboten oder verkauft werden. Bei sämtlichen Transaktionen sollten Sie sich auf die jeweils aktuelle Fassung des Verkaufsprospekts, der Wesentlichen Anlegerinformationen (Key Investor Information Document – KIID) sowie lokaler Angebotsunterlagen stützen. Diese Unterlagen sind ebenso wie die Jahres- und Halbjahresberichte sowie die Satzungen der in Luxemburg domizilierten Produkte von J.P. Morgan Asset Management bei der deutschen Informationsstelle, JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1, D-60310 Frankfurt oder bei Ihrem Finanzvermittler kostenlos erhältlich.

Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1 D-60310 Frankfurt.

Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien.

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.12.2020 ein Vermögen von rund 23 Billionen US-Dollar. Zum 1. Halbjahr hat J.P. Morgan Asset Management als ein Zeichen des starken Bekenntnisses zur Nachhaltigkeit die ESG-Integration für die aktiv gemanagten Investmentstrategien erfolgreich abgeschlossen. In Deutschland und Österreich ist J.P. Morgan Asset Management seit über 25 Jahren präsent und mit einem verwalteten Vermögen von über 30 Milliarden US-Dollar verbunden mit einer starken Präsenz vor Ort eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexperten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche "Insights" zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

Office Manager Vienna

Telefon: +43 (1) 5123939-3000

E-Mail: karin.egger@jpmorgan.com

PR & Marketing Managerin

Telefon: +49 (69) 712422-75

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

Head of Marketing & PR

Telefon: +49 (69) 7124-2173

E-Mail: pia.bradtmoeller@jpmorgan.com

![]()