Volatilität kommt zurück, um zu bleiben

„Seit Mitte der 1980er Jahre ist die makroökonomische Volatilität auf ein Nachkriegstief gesunken. Der wirtschaftliche Schock durch die Corona-Krise könnte aber das Ende gemäßigter Zyklen markieren, also ein Wendepunkt hin zu höherer wirtschaftlicher Volatilität und zu einem höheren Inflationsregime sein. Die Folge wären stärkere Schwankungen am Finanzmarkt – und zwar für Anleihen wie für Aktien gleichermaßen.

Für die bisherige als „Great Moderation“ bezeichnete Periode geringer Volatilität sind einige Faktoren verantwortlich. Dazu gehören strukturelle Veränderungen wie die Computertechnologie. Die Entwicklung und Deregulierung der Finanzmärkte erleichterte Unternehmen die Finanzierung; der Übergang von Industrie- zur Dienstleistungswirtschaft trug dazu bei, den Konjunkturzyklus zu glätten, und die Zunahme des Welthandels und der freie Kapitalverkehr haben die Flexibilität und Stabilität der Volkswirtschaften erhöht. Die Zentralbanken sind transparenter und unabhängiger geworden, so dass sie ihre Aufgabe der Preisstabilität besser erfüllen können. Das Ergebnis all dieser Entwicklungen: eine bessere Einschätzung der Inflationserwartungen und weniger exogene, destabilisierende Schocks. Kurz gesagt: „gute Politik“ und „Glück“ führten zu geringen Schwankungen an den Märkten.

Und dann kam Corona. Die Finanzmärkte waren 2020 extrem volatil – angesichts einer durch die Pandemie ausgelösten Wirtschaftskrise, die alle Superlative verdient. Die Aktienmärkte fielen innerhalb eines Monats um mehr als 30%. Der VIX (Volatility Index des S&P 500) lag über 80%. Dann folgte eine starke Erholung bis zum Jahresende mit Kursen auf Vorkrisenniveau. Genauso lief es auf den Rentenmärkten. Staatsanleihen erholten sich auf dem Höhepunkt der Krise stark, gefolgt von einem Bärenmarkt. Der Ölpreis aber verdient den Sieg im Volatilitätswettbewerb. Ein 1-Monats-Öl-Kontrakt bewegte sich innerhalb eines Monats von 50 USD auf 15 USD und drehte sogar ins Minus auf -40 USD.

War 2020 nur der turbulente Anfang?

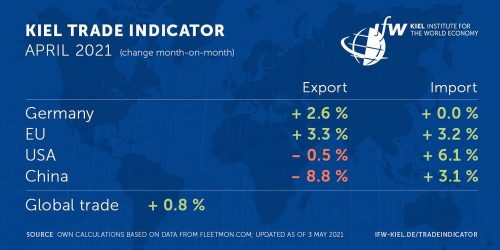

Nun fragen wir uns, ob einige der Faktoren, die seit Jahrzehnten für schwankungsarme Märkte gesorgt haben, in Zukunft in die entgegengesetzte Richtung wirken werden? Die Verlagerung bestimmter Wertschöpfungsketten, die Anfälligkeit des Dienstleistungssektors im Falle einer Epidemie und der erwartete Anstieg der Inflation sind allesamt Aspekte, die den Weg zu holprigeren Zyklen aufzeigen. Kritisch bleibt, ob der aktuelle Policy-Mix aus expansiver Fiskalpolitik kombiniert mit einer akkommodierenden Geldpolitik in der Lage sein wird, konjunkturelle Schwankungen so effektiv wie früher auszugleichen. Die private und öffentliche Verschuldung hat einen neuen Höchststand erreicht und könnte die Binnennachfrage dämpfen. Inflation ist zwar willkommen, um den Schuldenabbau zu erleichtern, kann aber auch die Zentralbanken in Schwierigkeiten bringen.

Wenn in Zukunft „Glück“ und „gute Politik" gleichzeitig verschwinden, ohne dass ein ausreichend starker Ausgleichsmechanismus vorhanden ist, sollten wir uns auf kürzere und volatilere Konjunkturzyklen und auf ein höheres Inflationsregime einstellen.

Eine Folge wären instabile Anleihezinskurven mit kürzeren Steigungs- und Abflachungszyklen. Kürzere Konjunkturzyklen bedeuten volatilere Unternehmensgewinne. Für die Unternehmen wird es schwieriger, Anleihen mit langen Laufzeiten zu emittieren, da die Investoren eine höhere Prämie zur Absicherung gegen einen kürzeren Ausfallzyklus verlangen werden.

Die zweite Folge könnte die geringere Diversifizierung sein. Deren Hauptquelle ist die negative Korrelation zwischen Staatsanleihen und Aktien. In einem Umfeld, in dem die Inflation höher ist als in den vergangenen zwei Jahrzehnten und die Inflationserwartungen nicht verankert sind ist die Korrelation zwischen Anleihen und Aktien nahe Null oder positiv. Die Zentralbanken werden nicht in der Lage sein, die lockere Geldpolitik über lange Zeiträume beizubehalten, und ausgewogene Portfolios werden durch ihre Anleiheanteile weniger geschützt sein. Daher werden die Anleger dazu neigen, ihre Aktienpositionen mit Barmitteln auszugleichen, um das Risiko zu reduzieren. Das führt wiederum zu einer höheren Volatilität des Aktienmarktes. Finanzmarktvolatilität wird uns Investoren wohl längerfristig begleiten.“

Quelleninformationen und weitere Informationen finden Sie in dem aktuellen Amundi Cross Asset Investment Strategy und im Amundi Research Center.

Rechtliche Hinweise: Sofern nicht anders angegeben, stammen alle Informationen in diesem Dokument von Amundi Asset Management und sind aktuell mit Stand 10.05.2021. Die in diesem Dokument vertretenen Einschätzungen der Entwicklung von Wirtschaft und Märkten sind die gegenwärtige Meinung von Amundi Asset Management. Diese Einschätzungen können sich jederzeit aufgrund von Marktentwicklungen oder anderer Faktoren ändern. Es ist nicht gewährleistet, dass sich Länder, Märkte oder Sektoren so entwickeln wie erwartet. Diese Einschätzungen sind nicht als Anlageberatung, Empfehlungen für bestimmte Wertpapiere oder Indikation zum Handel im Auftrag bestimmter Produkte von Amundi Asset Management zu sehen. Es besteht keine Garantie, dass die erörterten Prognosen tatsächlich eintreten oder dass sich diese Entwicklungen fortsetzen.

Amundi Deutschland GmbH

Arnulfstraße 124 – 126

80636 München

Telefon: +49 (89) 992260

Telefax: +49 (800) 777-1928

http://www.amundi.de

Telefon: +49 (89) 992262-374

E-Mail: anette.baum@amundi.com

![]()