T-Aktien-Crash verdirbt Deutschen langfristig Lust auf Aktien

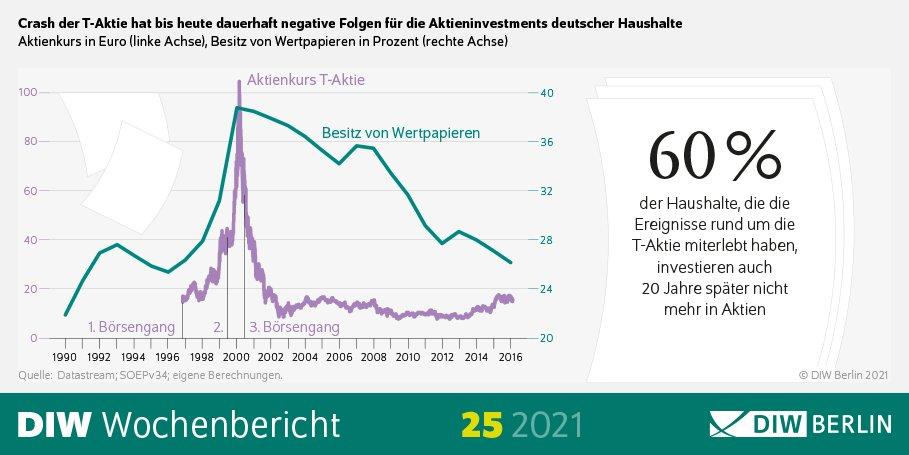

Warum investieren die Haushalte in Deutschland nicht mehr in Aktien, obwohl diese langfristig die besten Renditen versprechen und die Aktienkurse seit Jahren steigen? Dieser Frage sind Forschende des Deutschen Instituts für Wirtschaftsforschung (DIW Berlin) und der Universität Bonn anhand der T-Aktie nachgegangen. Ihr Ergebnis: Auch 20 Jahre nach dem ersten Börsengang der Telekom investieren KleinanlegerInnen, die den Kursabsturz der T-Aktie damals miterlebt haben, zu 60 Prozent seltener in Aktien als jüngere Haushalte. „Der Kurssturz der T-Aktie hat die Aktienmüdigkeit der Deutschen bis heute verstärkt. Dies ist fatal für den langfristigen Vermögensaufbau, vor allem bei der Altersvorsorge“, fasst Studienautorin Chi Hyun Kim von der Universität Bonn die Studie zusammen.

Telekom-Debakel erschüttert Vertrauen der KleinanlegerInnen

Mit den drei Börsengängen Ende der 1990er Jahre wollte das ehemalige Staatsunternehmen Deutsche Telekom eine zuverlässige Aktie für die breite Bevölkerung anbieten. Die Aktienquote in Deutschland verdoppelte sich mit dem Hype um den Neuen Markt von 21 Prozent im Jahr 1990 auf knapp 40 Prozent im Jahr 2000. Das Platzen der New-Economy-Blase und Missmanagement bei der Deutschen Telekom schickten die T-Aktie im Jahr 2000 auf Talfahrt. Viele KleinanlegerInnen mussten herbe Verluste hinnehmen, was nicht nur ihr Vertrauen in den Staat, sondern auch das allgemeine Vertrauen in Aktienanlagen erschütterte. Und dieses hat sich den Daten des Sozio-oekonomischen Panels (SOEP) zufolge bis heute nicht erholt. Nicht nur ist die Aktienquote gesunken und liegt bis heute lediglich bei 25 Prozent. Auch halten Haushalte, deren Vorstände damals mindestens 20 Jahre alt waren, jetzt signifikant seltener Aktien als jüngere Haushalte. Die Zahl der Börseneintritte und -austritte ist 20 Jahre nach dem ersten Telekom-Börsengang sogar um rund 90 Prozent geringer als bei jüngeren Haushalten. Der Börsencrash hat also langfristig Spuren hinterlassen.

„Die Gefahr von Crashs, wie jüngst bei Wirecard, kann nur durch eine bessere Regulierung und eine strengere Finanzmarktaufsicht reduziert werden“ Alexander Kriwoluzky

Neuere Zahlen deuten allerdings eine Trendwende an – steigende Aktienkurse und der leichtere Zugang zum Börsenhandel durch Smartphones und Apps verleiten vor allem jüngere Menschen zum Aktieninvestment. Doch löst dies nicht das grundsätzliche Problem. „Das steigende Interesse an Aktien ist ein zweischneidiges Schwert“, warnt DIW-Studienautor Alexander Kriwoluzky. „Viele gehen kurzfristig riskante Anlagen ein wie Masseninvestments bei Gamestop. Scheitern diese Investments, die häufig aus dem Bauch mit der Hoffnung auf schnellen Reichtum getroffen wurden, ist die Gefahr groß, dass diese Personen auch langfristig nicht mehr auf Aktien für den langfristigen Vermögensaufbau setzen“, ist Kriwoluzky überzeugt und fordert: „Die Gefahr von Crashs, wie jüngst bei Wirecard, kann nur durch eine bessere Regulierung und eine strengere Finanzmarktaufsicht reduziert werden. Außerdem brauchen wir eine breitere finanzielle Bildung schon in der Schule sowie transparente und allgemeinverständliche Informationen für KleinanlegerInnen. Nur dann können diese ihre Investmententscheidung möglichst rational fundiert treffen.“

Deutsches Institut für Wirtschaftsforschung e.V. (DIW Berlin)

Mohrenstraße 58

10117 Berlin

Telefon: +49 (30) 89789-250

Telefax: +49 (30) 89789-200

http://www.diw.de

Telefon: +49 (30) 89789-252

Fax: +49 (30) 89789-200

E-Mail: presse@diw.de

![]()