Baufinanzierungen: Immer größere Kredite nötig

Hohe Darlehen – ist das noch finanzierbar?

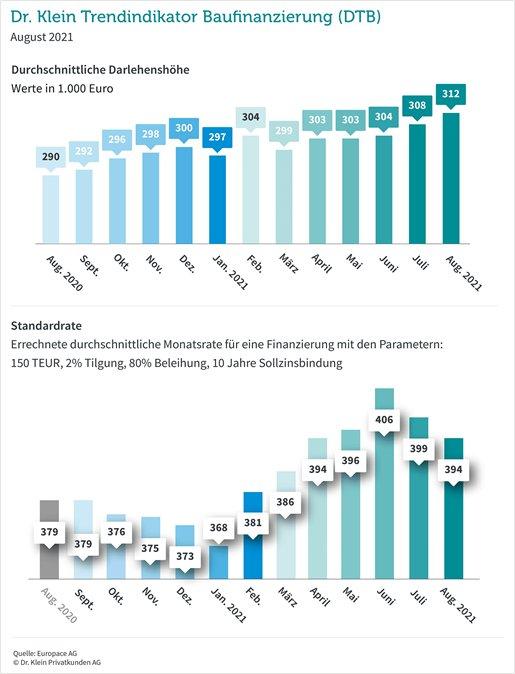

Auch im August kennt die durchschnittliche Darlehenshöhe deutscher Eigenheimkäufer nur eine Richtung: nach oben. 312.000 Euro benötigen Darlehensnehmer durchschnittlich als Fremdkapital für ihren Immobilienkauf. Vor einem Jahr waren es rund 22.000 Euro weniger. Rasant steigende Immobilienpreise machen diese großen Summen erforderlich. Dank des immer noch anhaltenden Zinstiefs sind die Finanzierungen trotz großer Beträge stemmbar.

Das ist auch an der Standardrate erkennbar – sie macht Zinsänderungen vergleichbar anhand einer Musterfinanzierung eines Darlehens über 150.000 Euro mit zwei Prozent Tilgung, 80 Prozent Beleihungsauslauf und zehn Jahren Zinsbindung. Im August liegt sie bei 394 Euro, nachdem sie im Juni zwischenzeitlich das erste Mal seit zwei Jahren wieder die 400 Euro Marke geknackt hatte. Zum Vergleich: Vor zehn Jahren waren es noch 729 Euro.

Fremdfinanzierter Anteil am Darlehen steigt

Der Beleihungsauslauf ist der fremdfinanzierte Anteil am Beleihungswert der Immobilie, welcher durch Sicherheitsabschläge der Bank meist nicht mit dem Kaufpreis identisch ist. Der durchschnittliche Beleihungsauslauf steigt im Vergleich zum Vormonat um 0,68 Prozentpunkte. Das bedeutet, dass ein größerer Teil fremdfinanziert werden muss, um die Immobilie zu erwerben.

Besonders bei steigenden Immobilienpreisen ist das Eigenkapital ein kritischer Faktor. Denn wenn die Preise in die Höhe schnellen, tun es die Kaufnebenkosten (Maklerkosten, Notargebühren und Grunderwerbssteuer), die bis zu 15 Prozent des Kaufpreises betragen, ebenso. Und diese sollten stets aus eigener Tasche bezahlt werden. Dadurch ist meist bereits ein großer Teil des eigenen Geldes aufgebraucht, der noch gar nicht zur Finanzierung beiträgt. Folglich muss mehr Fremdkapital aufgenommen werden, was auch der Beleihungsauslauf widerspiegelt: Im August beträgt dieser durchschnittlich 84,56 Prozent. Im Gegensatz zur Darlehenssumme ist das jedoch längst kein Rekordwert; in den letzten zwei Jahren lag der Beleihungsauslauf häufig jenseits der 84 Prozent-Marke. In Anbetracht immer teurerer Immobilien wird also deutlich, dass Käufer durchaus große Summen eigenes Kapital parat haben, wenn sie sich für ein Eigenheim entscheiden.

Lange Zinsbindungen für das Sicherheitsbedürfnis

Damit die Finanzierungen der großen Summen auf soliden Füßen stehen, entscheiden sich Darlehensnehmer im August für lange Zinsbindungen. 13,32 Jahre sichern sie sich im Schnitt die günstigen Zinsen – knapp zwei Monate länger als noch im Juli. Gegen einen Zinsaufschlag erkaufen sie sich eine lange Zinsgarantie und umgehen so das Zinsänderungsrisiko. Verpflichtet sind Kreditnehmer aber grundsätzlich nicht, die Zinsbindung auszuschöpfen. Denn nach zehn Jahren können sie von ihrem gesetzlichen Sonderkündigungsrecht Gebrauch machen und den Kredit bereits vor Ablauf der Zinsfestschreibung kündigen. Praktisch für all jene, die ihre Finanzierung in Zeiten höherer Zinsen abgeschlossen haben.

Die anfängliche Tilgung, mit der Kreditnehmer ihre Finanzierung starten, liegt im August marginal unter dem Wert des Vormonats (minus 0,02 Prozentpunkte). Käufer, die ihren Immobilienkredit gleich zu Beginn mit einer hohen Tilgungsrate zurückzahlen, reduzieren schnell ihre Restschuld – und damit auch den Zinsanteil.

Nachfrage nach Forward-Darlehen nimmt wieder ab

Viele Faktoren sprechen dafür, dass die Zinsen in naher Zukunft nicht sprunghaft steigen werden. Forward-Darlehen verzeichnen daher im August wieder eine geringere Nachfrage und machen lediglich 5,25 Prozent des Gesamtvolumens aus. Im Vormonat waren es noch 6,11 Prozent. Diese Form der Anschlussfinanzierung ermöglicht es Kreditnehmern mit einer bestehenden Finanzierung sich bereits vor Ablauf der (gesetzlichen) Zinsbindung niedrige Zinsen im Voraus zu sichern. Zum Vergleich: Vor fünf Jahren betrug der Anteil am Finanzierungsvolumen noch knapp 15 Prozent.

Staatlich geförderte Darlehen der KfW verzeichnen im August einen leichten Anstieg von 0,12 Prozentpunkten, spielen aber nach wie vor eine eher geringe Rolle. Der Anteil an Gesamtvolumen beträgt damit 5,67 Prozent. Vor einem Jahr waren es noch 7,99 Prozent.

Über den Dr. Klein Trendindikator Baufinanzierung (DTB)

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählt neben der Darlehenshöhe, dem Tilgungssatz und dem Beleihungsauslauf auch die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 150.000 EUR an monatlicher Rate kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate dem Privatkunden, die tatsächlichen Kosten für die Finanzierung einer Immobilie zu vergleichen. Die Ergebnisse des DTB werden monatlich aus Daten der EUROPACE-Plattform errechnet. EUROPACE ist der einzige unabhängige Marktplatz für Immobilienfinanzierungen in Deutschland. Der DTB basiert auf etwa 35.000 Transaktionen mit einem Volumen von rund 6 Mrd. Euro pro Monat.

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 650 Beraterinnen und Beratern in deutschlandweit rund 250 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit. Dr. Klein arbeitet mit über 400 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür wird das Unternehmen immer wieder ausgezeichnet, zuletzt zum siebten Mal in Folge mit dem "Deutschen Fairness-Preis". Dr. Klein ist eine 100%ige Tochter des an der Frankfurter Börse im MDAX gelisteten technologiebasierten Finanzdienstleisters Hypoport SE.

Dr. Klein Privatkunden AG

Hansestraße 14

23558 Lübeck

Telefon: +49 (451) 1408-9669

Telefax: +49 (451) 1408-3399

http://www.drklein.de

Junior PR & Social Media Managerin

Telefon: +49 (451) 1408-9633

E-Mail: presse@drklein.de

![]()