10-jährige Bundesanleihe wieder positiv

- Unterschied zu 2019: Höhe der Realrenditen und Form der Zinskurve

- Positive Realrenditen bei Bundesanleihen dürften schwerwiegende Folgen für andere Vermögenswerte haben

- Entwicklungen in den USA haben große Rolle bei den Höhen und Tiefen der Bundesanleihen gespielt

Mittwoch, der 19. Januar 2022, war ein bemerkenswerter Tag für 10-jährige Bundesanleihen: Die Rendite dieser deutschen Staatsanleihe war zum ersten Mal seit Mai 2019 positiv. Das aktuelle Marktumfeld unterscheidet sich jedoch deutlich von dem damaligen. Zwei Unterschiede, die hervorzuheben sind: das Niveau der Realrenditen und die Form der Zinskurve. Diese Unterschiede zeigen, was die EZB bisher erreicht hat und vor welchen Herausforderungen sie in nächster Zeit steht.

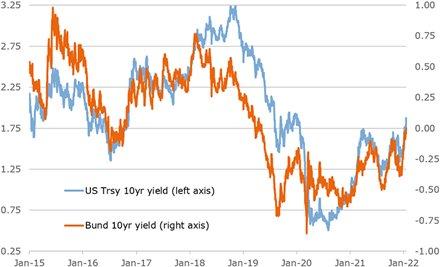

Um die Bewegungen der 10-jährigen Bund-Renditen zu verstehen, sollte man einen Blick außerhalb der Eurozone werfen. Wie man in Abbildung 1 erkennt, gibt es eine starke Korrelation zwischen US-amerikanischen und deutschen Anleiherenditen. Und tatsächlich scheinen sowohl der jüngste Anstieg der 10-jährigen Bund-Rendite in den positiven Bereich als auch der Rückgang im Jahr 2019 in den negativen Bereich stark von den Entwicklungen in den USA beeinflusst zu sein. Im Jahr 2019 führte der Handelskrieg zwischen den USA und China zu einer Verschlechterung der Wirtschaftsprognosen und einer Reihe von Zinssenkungen durch die US-Notenbank – noch bevor diese die Zinsen im Zuge der Corona-Panik im März 2020 auf null senkte. In den letzten Monaten hat die geldpolitische Strategie der Fed die Renditen nach oben getrieben.

Es ist nicht schwer zu erraten, was die Fed dazu veranlasst hat umzudenken: die Inflation. Seit mehr als einem Jahr sind die unerwartet hohen Inflationszahlen und die Unsicherheit über die Inflationsaussichten die Hauptthemen an den Finanzmärkten. Dies zeigt sich auch im Anstieg der Breakeven-Inflation (BEI), der Differenz zwischen der Rendite einer Standard-Nominalanleihe und der Rendite einer inflationsgebundenen Anleihe, die als Marktproxy für die Inflationserwartungen gilt. Abbildung 2 zeigt, dass die 10-jährige Euro-BEI seit März 2020 zugenommen hat. Die erste Phase dieses Anstiegs könnte als Korrektur des sehr starken Rückgangs von Anfang 2020 gewertet werden. 2021 stieg die BEI jedoch weiter an. Derzeit liegt die 10-jährige Euro-BEI rund 75 Basispunkte über ihrem Stand vom Mai 2019.

Die Tatsache, dass die BEI 75 Basispunkte über dem Niveau von Mai 2019 liegt, während die nominale Anleiherendite auf demselben Niveau liegt, bedeutet, dass die Realrendite um 75 Basispunkte auf derzeit etwa -2 % gesunken ist. Vermutlich ist die beste Erklärung für den Rückgang der Realsätze und ihr niedriges Niveau, dass es den Zentralbanken gelungen ist, den Anstieg der nominalen Renditen durch extrem niedrige Leitzinsen und die quantitative Lockerung zu begrenzen. Ein extremes Beispiel hierfür ist die Bank of Japan. Mit ihrer Politik zur Steuerung der Renditekurve hält sie die 10-Jahres-Zinsen bei 0 %, sodass sich jede Erhöhung oder Senkung der Marktpreise für die Inflation entgegengesetzt auf den realen 10-Jahres-Satz auswirkt.

Der Erfolg der EZB, die nominalen Anleiherenditen auf niedrigem Niveau zu halten, hat wahrscheinlich auch zur Abflachung der 10-30-Kurve beigetragen, d. h. zum Rückgang der Renditen 30-jähriger Bundesanleihen im Vergleich zu 10-jährigen. Auf der „Suche nach Rendite“ haben sich die Anleger weiterhin auf längere Laufzeiten mit relativ höheren Renditen verlagert. Die gleiche Suche nach Rendite hat wahrscheinlich auch zu der guten Performance von Unternehmensanleihen und Staatsanleihen der Eurozone mit niedrigeren Ratings im Vergleich zu deutschen Anleihen beigetragen.

Die große Frage ist in Zukunft: Wie lange ist die EZB in der Lage, die nominalen Anleiherenditen niedrig zu halten?

Auch die EZB hat in letzter Zeit eine restriktivere Haltung eingenommen, wenn auch in geringerem Maße als die Fed. Die Ankäufe von Vermögenswerten durch die EZB werden in diesem Jahr deutlich geringer ausfallen als 2021. Infolgedessen wird der Nettoabsatz von Staatsanleihen der Eurozone abzüglich der EZB-Käufe in diesem Jahr positiv ausfallen, nachdem er in den Jahren 2020 und 2021 stark negativ war. Zinserhöhungen werden für 2022 nicht erwartet, sind aber für das nächste Jahr nicht auszuschließen. Sollte die reale 10-Jahres-Bundesanleihenrendite wieder ins Plus drehen, hätte dies wahrscheinlich schwerwiegende Folgen für viele andere Finanzanlagen.

Rechtliche Hinweise:

Diese Publikation dient allein Informationszwecken. Sie stellt keine Anlage-, Steuer- oder Rechtsberatung dar. Insbesondere handelt es sich hierbei weder um ein Angebot oder einen Prospekt noch eine Aufforderung zum Erwerb oder Verkauf von Wertpapieren, zur Abgabe eines Angebots oder zur Teilnahme an einer bestimmten Handelsstrategie. Dieses Dokument richtet sich nur an erfahrene Anleger. Obwohl die hierin enthaltenen Informationen mit großer Sorgfalt zusammengestellt wurden, übernehmen wir keine – weder ausdrückliche noch stillschweigende – Gewähr für deren Richtigkeit oder Vollständigkeit. Wir behalten uns das Recht vor, die hierin enthaltenen Informationen jederzeit und unangekündigt zu ändern oder zu aktualisieren. Eine direkte oder indirekte Haftung der NN Investment Partners B.V., NN Investment Partners Holdings N.V. oder anderer zur NN-Gruppe gehörender Gesellschaften sowie deren Organe und Mitarbeiter für die in dieser Publikation enthaltenen Informationen und/oder Empfehlungen ist ausgeschlossen. Sie nutzen die hierin enthaltenen Informationen auf eigene Gefahr. Investitionen sind mit Risiken verbunden. Bitte beachten Sie, dass der Wert der Anlage steigen oder sinken kann und die Wertentwicklung in der Vergangenheit keine Gewähr für die zukünftige Wertentwicklung bietet. Diese Publikation und die darin enthaltenen Informationen dürfen ohne unsere schriftliche Genehmigung weder kopiert, vervielfältigt, verbreitet noch Dritten in sonstiger Weise zugänglich gemacht werden. Diese Publikation ist kein Angebot für den Kauf oder Verkauf von Wertpapieren und richtet sich nicht an Personen in Ländern, in denen die Verbreitung solcher Materialien rechtlich verboten ist. Für alle Ansprüche im Zusammenhang mit diesem Haftungsausschluss ist niederländisches Recht maßgeblich.

NN Investment Partners

Westhafenplatz 1

60327 Frankfurt

Telefon: +49 (69) 5095490

Telefax: +49 (69) 50954930

http://www.nnip.com

Dolphinvest Communications

Telefon: +49 (69) 339928-13

E-Mail: hrauen@dolphinvest.eu

Senior Communication and PR Consultant

Telefon: +49 (69) 339978-17

Fax: +49 (69) 339978-23

E-Mail: stschorn@dolphinvest.eu

![]()