Betriebliche Altersversorgung: Im Spannungsfeld zwischen De-Risking und Attraktivitätssteigerung

- Neue Versorgungspläne sehen nur noch beitragsorientierte Leistungszusagen (BOLZ) vor

- Jedes zweite Unternehmen plant 2022 Änderungen an seinem Betriebsrentensystem

- Allein mit arbeitgeberfinanzierter bAV ist die Rentenlücke nicht zu schließen

- Gesetzgeber erhöht Verwaltungsaufwand in der bAV – trotzdem nimmt deren Bedeutung zu

Für Arbeitnehmer, die ihren gewohnten Lebensstandard auch im Ruhestand halten wollen, ist die betriebliche Altersversorgung (bAV) oft unverzichtbar. Für die Arbeitgeber wiederum stellt die langfristige Absicherung der Versorgungspläne eine dauernde Herausforderung dar, speziell in Zeiten niedriger Zinsen. Darum planen derzeit etwa 50% der deutschen Unternehmen ihre Betriebsrentensysteme im Laufe des Jahres zu verändern. Vor allem geht es ihnen darum, die Versorgungspläne zu harmonisieren und finanzielle Risiken zu verringern. Gleichzeitig messen Unternehmen der bAV eine zunehmende Bedeutung für die Mitarbeitergewinnung und -bindung bei. Das ergibt sich aus der soeben erschienenen Lurse Studie „Betriebliche Altersversorgung 2021“.

„In unserer Spezialstudie analysieren wir regelmäßig, wie Unternehmen die Versorgungspläne zu ihrer betrieblichen Altersversorgung je nach Finanzierungsquellen gestalten“, sagt Miroslaw Staniek, Managing Partner bei Lurse. In die Studie des HR- und bAV-Lösungsanbieters sind ausschließlich offene Pläne von insgesamt 55 großen und mittelständischen Unternehmen aus allen für Deutschland wichtigen Branchen eingeflossen. Für die arbeitgeber- und arbeitnehmerfinanzierte bAV nutzen diese Unternehmen unterschiedliche Pläne, je nachdem, ob sie für tarifliche oder außertarifliche Mitarbeiter gedacht sind. Insgesamt berücksichtigt die Studie 111 zum Teil miteinander kombinierte Versorgungspläne. Davon werden 61 rein von den Arbeitgebern und 70 – obligatorisch oder freiwillig – von den Arbeitnehmern finanziert. In 29 Fällen handelt es sich um Matching-Modelle, zu denen beide Seiten Beiträge leisten.

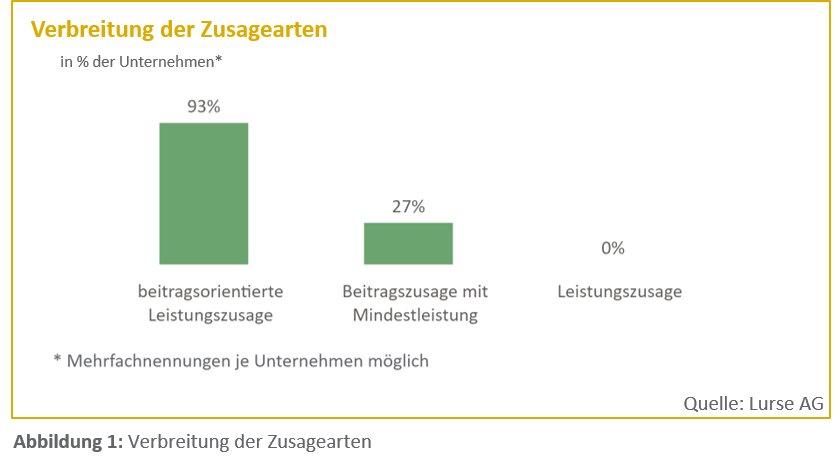

Beitragszusage mit Mindestleistung verliert an Bedeutung

Die überwiegende Mehrheit (93%) der Teilnehmerunternehmen gestaltete offene Versorgungspläne als beitragsorientierte Leistungszusage (BOLZ). Dabei verspricht der Arbeitgeber dem Arbeitnehmer, einen bestimmten Beitrag zu seiner Betriebsrente aufzuwenden. Der Anteil der Beitragszusage mit Mindestleistung (BZML) hingegen geht zurück. Seit 2018 hat keines der befragten Unternehmen mehr einen darauf basierenden Versorgungsplan eingeführt. „Ein wesentlicher Bestandteil der BZML ist der vollständige Beitragserhalt. Betrachtet man die aktuellen bAV-Produkte mit BOLZ, so berechnet sich die Leistung in vielen Fällen aus einer 70-90%igen Beitragsgarantie“, so Miroslaw Staniek. Damit stellt die BOLZ ein chancenorientiertes, den Kapitalmarktverhältnissen angepasstes Versorgungssystem dar.

Kapitalkontenpläne lassen höhere Performance erwarten

Beitragsorientierte Zusagen sind als Baustein- oder als Kapitalkontenpläne gestaltet. Bei Bausteinplänen wird der Beitrag direkt in eine Leistung umgerechnet. Für sie wurde eine durchschnittliche Garantieverzinsung von 1,2% ermittelt. Bei Kapitalkontenplänen liegt dieser Wert bei durchschnittlich 0,9%. Mehr als die Hälfte aller Kapitalkontenpläne (57%) sieht eine Mindestverzinsung von 0% vor. Es geht also im Wesentlichen um den Beitragserhalt. Bei Kapitalkontenplänen mit einer Mindestverzinsung über 0% liegt diese im Durchschnitt bei 2,0%. „Gegenüber unserer Studie aus dem Jahr 2018 ist dieser Wert deutlich gesunken, um einen ganzen Prozentpunkt“, so Staniek. Langfristig erwarten die Studienteilnehmer bei Bausteinplänen eine Überschussbeteiligung (inklusive Garantiezins) von durchschnittlich 2,7%. Die Erwartungen für die Durchschnittsrendite bei Kapitalkontenplänen liegen mit 3,4% deutlich darüber.

Unternehmen senken Garantie- und Mindestzinsen in der bAV

Mehr als die Hälfte (55%) aller Unternehmen in der Lurse Studie haben in den vergangenen drei bis fünf Jahren die Versorgungspläne in ihrer bAV angepasst, davon haben 63% die Garantie- und Mindestzinsen gesenkt.

Auch für die kommenden 12 Monate kündigten 50% der Unternehmen Anpassungen bei den Versorgungszusagen an. Die meisten der Befragten (60%) wollen ihre Versorgungslandschaft harmonisieren und Risiken reduzieren, insbesondere bei Garantien und Zinsen. „Diese Ergebnisse zeigen, dass die deutschen Unternehmen ihre Versorgungskonzepte im Blick haben und stets kritisch hinterfragen“, sagt Miroslaw Staniek. Denn nur finanzierbare Betriebsrenten sind sichere Betriebsrenten.

Arbeitgeberfinanzierte bAV reicht nicht zur Schließung der Rentenlücke

Die bAV-Studie von Lurse hat das durchschnittliche Leistungsniveau der verschiedenen Regelungen in der arbeitgeberfinanzierten Betriebsrente für vier Mitarbeitergruppen ermittelt: Sachbearbeiter, Professional, Management, Top-Executive. Im Durchschnitt liegt die Eintrittsrente zwischen 4,8% bei Sachbearbeitern und 7,9% bei Top-Executives des letzten Bruttoeinkommens. Altersleistungen, die durch Entgeltumwandlung finanziert werden, kommen hinzu. „Die Ergebnisse zeigen deutlich, dass die arbeitgeberfinanzierte bAV nicht wesentlich zur Schließung der Rentenlücke im Alter beiträgt. Für eine gute Absicherung der Arbeitnehmer im Alter müssten die Leistungen mehr als verdoppelt werden“, erläutert Staniek. „Diese Herausforderung lässt sich u. a. durch die Einführung von Matching-Plänen lösen. Auch Angebote zur Entgeltumwandlung mit Opting-out Optionen in der bAV sind unerlässlich.“

Matching-Pläne haben sich etabliert und verdoppeln die Arbeitnehmerbeteiligung

Der Anteil der Unternehmen, die Matching-Pläne nutzen, liegt seit der letzten Studie von 2018 stabil bei 44%. Ein Matching-Plan sieht eine gemischte Finanzierung der Beiträge aus Arbeitgeber- und Arbeitnehmerbeiträgen vor. Er verdoppelt die Beteiligungsquote der Arbeitnehmer im Vergleich zur rein arbeitnehmerfinanzierten bAV. „63% der berechtigten Mitarbeiterinnen und Mitarbeiter wandeln über einen Matching-Plan Entgelt um“, sagt Miroslaw Staniek. Drei Viertel der Unternehmen mit einem solchen Plan kombinieren ihn mit einer rein arbeitgeberfinanzierten Komponente, einem Sockelbeitrag, der unabhängig vom Arbeitnehmerbeitrag ist. In 78% der Regelungen können die Mitarbeiter über das maximal geförderte Entgelt hinaus Einkommensbestandteile zu Gunsten der bAV umwandeln. „Matching-Pläne bringen die Altersvorsorge der Arbeitnehmer nach vorne und gehören zu den bAV-Modellen mit Zukunft“, ist sich Staniek sicher.

Gesetzgebung führt zu steigendem Verwaltungsaufwand in der bAV

In der Studie geben 53% der befragten Unternehmen an, dass der Verwaltungsaufwand in der bAV in den letzten fünf Jahren deutlich gestiegen ist. Als Gründe nennen 86% neue gesetzliche Rahmenbedingungen im Betriebsrentenrecht, 60% den wachsenden Informationsbedarf bei den Mitarbeitern, und 55% eine erhöhte Zahl an Schnittstellen zu internen und externen Bereichen. Diese Angaben zeigen u. a.: Das Betriebsrentenstärkungsgesetz, die zunehmenden Informationspflichten gegenüber Mitarbeitern, BaFin, EIOPA, die PSV-Beitragsausweitung und das Versorgungsausgleichsrecht belasten die Unternehmen administrativ und finanziell. „Überregulierung wirkt dem eigentlichen Ziel der Bundesregierung, die bAV weiter zu verbreiten, direkt entgegen. Der Gesetzgeber sollte die bAV-Systeme daher in Zukunft vereinfachen und die Arbeitgeber entlasten“, sagt Miroslaw Staniek.

Unternehmen erkennen zunehmend Digitalisierungspozential in der bAV-Administration

Doch auch die Digitalisierung und Automatisierung der bAV-Prozesse schreitet voran. Bereits zwei Drittel der befragten Unternehmen nutzen für die Verwaltung ihrer Betriebsrentensysteme eine digitale Plattform. Aber nur 28% tun dies vollständig digital über Mitarbeiter- und Arbeitgeberportale. 32% nutzen ausschließlich ein Mitarbeiterportal. Immerhin 20% geben an, die Einführung einer digitalen Administrationssoftware zu planen. Ein weiteres Ergebnis der Befragung: An erster Stelle im Digitalisierungsprozess steht die Einrichtung eines Mitarbeiterportals, das die Beschäftigten umfassend über die Betriebsrente informiert. „Die Zahlen zeigen deutlich, dass die Digitalisierung der bAV-Verwaltung in den Unternehmen voranschreitet und an Bedeutung gewinnt – und dass deren Potenzial erkannt wurde“, so Staniek.

BAV gewinnt in Unternehmen an Bedeutung

Eine erfreuliche Botschaft der Studie: Die Arbeitgeber messen der bAV eine spürbar wachsende Bedeutung zu – und das trotz des erhöhten Administrationsaufwandes. Für 67% der befragten Unternehmen stellt die Betriebsrente neben der Barvergütung eine wichtige Zusatzleistung dar. 51% sind der Meinung, dass ihr Stellenwert als Instrument der Mitarbeitergewinnung und -bindung weiter deutlich zunehmen wird. „Diese Entwicklung lässt sich auch mit der Corona-Krise erklären: Sie hat das Sicherheitsbewusstsein, insbesondere bei jungen Menschen geschärft“, so Miroslaw Staniek. „Ein gutes, auf die Bedürfnisse der Mitarbeiter zugeschnittenes bAV-Angebot vermittelt genau das: Sicherheit.“

Lurse ist ein führender HR- und bAV-Lösungsanbieter mit Fokus auf Compensation & Benefits, Pensions und Talent. Das Unternehmen ist an den Standorten Düsseldorf, Frankfurt/Main, Hannover, Köln/Bonn, München, Paderborn/Salzkotten und Zürich vertreten.

Lurse AG

Friedberger Landstr. 8

60316 Frankfurt

Telefon: +49 (5258) 98180

Telefax: +49 (5258) 9818900

http://www.lurse.de

Telefon: +49 (89) 1222341-11

E-Mail: miroslaw.staniek@lurse.de

Telefon: +49 (5258) 981847

E-Mail: alexa.huellmann@lurse.de

Telefon: +49 (511) 545566-21

E-Mail: utta.kuckertz-wockel@lurse.de

![]()