Bayer mit dynamischem Wachstum – Fortschritte bei Innovationen

Das Geschäftsjahr 2021 war operativ und strategisch erfolgreich für den Bayer-Konzern. „Wir sind deutlich gewachsen. Wir haben unsere Innovationspipeline gestärkt. Und wir machen Fortschritte bei unseren Nachhaltigkeitszielen. All das zeigt: Bayer ist auf dem richtigen Weg!“, sagte der Vorstandsvorsitzende Werner Baumann am Dienstag bei der Bilanz-Pressekonferenz. „Die angepasste Konzernprognose haben wir nicht nur erreicht, sondern sogar übertroffen. Was besonders erfreulich ist: Alle drei Divisionen sind 2021 dynamisch gewachsen – und darüber hinaus stärker als der jeweilige Markt.“

Die jeweiligen Divisionen von Bayer haben im vergangenen Jahr erfolgreich Innovationen auf den Markt gebracht. Als Beispiele nannte Baumann das Nierenmedikament Kerendia™, das Soja-Saatgut Intacta 2 Xtend™ und das Hautpflegeprodukt Bepanthen™ Derma. Das Unternehmen habe eine Rekordsumme in Forschung und Entwicklung investiert und seine Innovationskraft zudem mit zahlreichen Akquisitionen, Beteiligungen und Partnerschaften weiter verstärkt. Es gehe darum, die riesigen Chancen der Bio-Revolution zu nutzen, die sich dank modernster Technologien im digitalen Zeitalter eröffneten, so der Vorstandsvorsitzende. „Die Möglichkeiten der Gen-Editierung nutzen wir sowohl im Gesundheits- als auch im Agrarbereich: In der Medizin forschen wir damit an der gezielten Veränderung einzelner Gene, die für Krankheiten wie Parkinson verantwortlich sind. In der Landwirtschaft können wir Pflanzen in die Lage versetzen, extremen Wetterbedingungen besser standzuhalten.“

Auch den Fortschritt bei der Transformation zu einem klimaneutralen Unternehmen hob Baumann hervor. So habe Bayer seine direkten und indirekten Treibhausgasemissionen im Jahr 2021 um 11,5 Prozent gesenkt und liege im Plan, bis 2030 klimaneutral zu werden. „Wir haben im vergangenen Jahr wirtschaftlich zugelegt – und gleichzeitig die Emissionen reduziert. Das bedeutet: Wir haben Wachstum und CO2-Ausstoß entkoppelt. Auch hier sind wir auf dem richtigen Weg!“ Dazu trug bei, dass der Konzern im Jahr 2021 Verträge über rund 600.000 Megawattstunden Strom aus Erneuerbaren Energien abschloss und damit den Anteil im Strommix auf etwa ein Viertel erhöhte. Intern hat Bayer einen CO2-Preis von 100 Euro pro Tonne festgesetzt, der in Investitionsentscheidungen einfließen und die Dekarbonisierung beschleunigen soll.

Konzernumsatz und Ergebnis je Aktie gesteigert

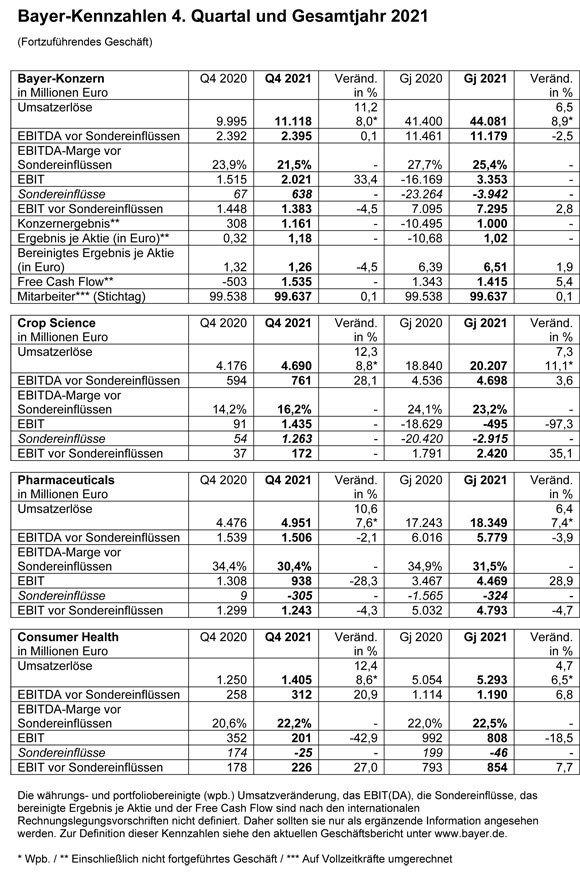

Der Konzernumsatz stieg im Jahr 2021 währungs- und portfoliobereinigt (wpb.) um 8,9 Prozent auf 44,081 Milliarden Euro. Das um Sondereinflüsse bereinigte EBITDA war um 2,5 Prozent rückläufig und lag bei 11,179 Milliarden Euro. Hier konnten – teils inflationsbedingt – höhere Herstellungskosten und erhebliche negative Währungseffekte weitgehend kompensiert werden. Die EBITDA-Marge vor Sondereinflüssen betrug 25,4 Prozent. Das EBIT lag bei 3,353 (Vorjahr: minus 16,169) Milliarden Euro. Darin enthalten waren per saldo Sonderaufwendungen von 3,942 (Vorjahr: 23,264) Milliarden Euro. Diese resultierten hauptsächlich aus der Zuführung zu Rückstellungen in Bezug auf den Rechtskomplex Glyphosat. Weitere Sonderaufwendungen ergaben sich vor allem aus den bekannten Restrukturierungsprogrammen. Dem standen Wertaufholungen vor allem in der Division Crop Science gegenüber. Das Konzernergebnis belief sich auf 1,000 (Vorjahr: minus 10,495) Milliarden Euro. Das bereinigte Konzernergebnis je Aktie aus fortzuführendem Geschäft erhöhte sich um 1,9 Prozent auf 6,51 Euro.

Trotz höherer Zahlungen für die Rechtsstreitigkeiten legte der Free Cash Flow im vergangenen Jahr um 5,4 Prozent auf 1,415 Milliarden Euro zu. „Auch das unterstreicht unsere operative Stärke“, sagte Finanzvorstand Wolfgang Nickl. Die Nettofinanzverschuldung stieg im Vergleich zum Vorjahr um 10,3 Prozent auf 33,137 Milliarden Euro. Mittelzuflüssen aus der operativen Geschäftstätigkeit standen Mittelabflüsse für Dividenden und den Erwerb des biopharmazeutischen US-Unternehmens Vividion Therapeutics, Inc. gegenüber sowie Vergleichszahlungen in den USA und negative Währungseffekte.

Vorstand und Aufsichtsrat der Bayer AG schlagen der Hauptversammlung am 29. April 2022 die Zahlung einer unveränderten Dividende von 2,00 Euro je Aktie für das Geschäftsjahr 2021 vor. Damit behält das Unternehmen seine Dividendenpolitik bei, 30 bis 40 Prozent des bereinigten Ergebnisses je Aktie auszuschütten. Bei 982,42 Millionen dividendenberechtigten Aktien entspricht das wie im Jahr zuvor einer Ausschüttungssumme von 1,965 Milliarden Euro.

Crop Science erzielt Rekordumsatz und erhöht Ergebnis

Im Agrargeschäft (Crop Science) steigerte Bayer den Umsatz wpb. um 11,1 Prozent auf 20,207 Milliarden Euro. Die Division setzte in allen Regionen deutlich mehr um, vor allem in Lateinamerika und Asien/Pazifik. Die Geschäftseinheit Maissaatgut und Pflanzeneigenschaften verzeichnete ein Plus von wpb. 9,2 Prozent – dank gesteigerter Marktanteile in Latein- und Nordamerika sowie weltweiter Preiserhöhungen. Prozentual zweitstellige Zuwächse erzielte Bayer wpb. bei Herbiziden (15,4 Prozent), Fungiziden (13,8 Prozent) sowie bei Sojabohnensaatgut und Pflanzeneigenschaften (14,9 Prozent). Positiv bemerkbar machten sich bei den Herbiziden vor allem Preissteigerungen bei den glyphosathaltigen Produkten und bei den Fungiziden ein höherer Absatz des Produkts Fox Xpro™ in Lateinamerika. Die Geschäftseinheit Sojabohnensaatgut und Pflanzeneigenschaften profitierte besonders in Latein- und Nordamerika vom gestiegenen Absatz und höheren Preisen.

Das EBITDA vor Sondereinflüssen von Crop Science stieg um 3,6 Prozent auf 4,698 Milliarden Euro. Dies entspricht einer Marge von 23,2 Prozent. Der Zuwachs beim Ergebnis ist im Wesentlichen auf Preis- und Mengensteigerungen sowie auf die Beiträge aus den laufenden Effizienzprogrammen zurückzuführen. Belastend wirkten vor allem ein hauptsächlich inflationsbedingter Anstieg der Herstellungskosten sowie negative Währungseffekte von 387 Millionen Euro.

Ermutigende Entwicklungen sieht Bayer bei den Rechtsstreitigkeiten um Glyphosat in den USA. Der Oberste Gerichtshof hat Interesse am Fall Hardeman gezeigt, indem er über den Solicitor General eine Stellungnahme der US-Regierung dazu erbeten hat, ob der Fall angenommen werden sollte. Zudem hat das Unternehmen zuletzt zwei Jury-Prozesse um Schadenersatz in Kalifornien gewonnen. Es setzt seinen Fünf-Punkte-Plan weiter um und ist auf jedes Ergebnis beim Obersten Gerichtshof vorbereitet.

Pharmaceuticals profitiert insbesondere von Eylea™-Wachstum

Der Umsatz mit rezeptpflichtigen Arzneimitteln (Pharmaceuticals) erhöhte sich wpb. um 7,4 Prozent auf 18,349 Milliarden Euro. Das Geschäft erholte sich in den Bereichen Augenheilkunde, Radiologie und Frauengesundheit von den Einschränkungen durch COVID-19. Das glich preisbedingte Umsatzbelastungen aufgrund von Tenderverfahren in China mehr als aus. Darüber hinaus profitierte die Division im Bereich der Augenheilkunde von wachsenden Marktanteilen und der Einführung der Eylea™-Fertigspritze. Insgesamt stieg der Eylea™-Umsatz wpb. um 18,7 Prozent. Das Radiologiegeschäft erzielte mit den Produktfamilien CT Fluid Delivery, Gadovist™ und Ultravist™ wpb. jeweils ein prozentual zweistelliges Wachstum. Mit dem oralen Gerinnungshemmer Xarelto™ setzte das Unternehmen wpb. 6,0 Prozent mehr um. Einem höheren Absatz in China und Russland standen Preisrückgänge gegenüber. Ein besonders starkes Plus (wpb. 21,3 Prozent) gab es bei Adalat™ zur Behandlung von Herzerkrankungen – dank kräftigen Volumenwachstums in China. Das Geschäft mit dem Krebsmedikament Nubeqa™ entwickelte sich ebenfalls erfreulich, vor allem aufgrund einer Absatzsteigerung in den USA. Der Umsatz mit dem Krebsmedikament Nexavar™ verringerte sich hingegen (wpb. um 30,9 Prozent), vor allem in China infolge von starkem Wettbewerb und angepassten Bieterverfahren für verschiedene Wirkstoffklassen.

Das EBITDA vor Sondereinflüssen von Pharmaceuticals reduzierte sich um 3,9 Prozent auf 5,779 Milliarden Euro. Dies entspricht einer Marge von 31,5 Prozent. Der Anstieg der Marketingkosten – insbesondere aufgrund der Produkteinführungen von Kerendia™, Verquvo™ und Nubeqa™ – machte sich ebenso bemerkbar wie höhere Aufwendungen für Forschung und Entwicklung, etwa im Zusammenhang mit der Zell- und Gentherapieeinheit. Zusätzlich belasteten gestiegene Herstellungskosten und negative Währungseffekte in Höhe von 77 Millionen Euro.

Consumer Health legt bei Umsatz und Ergebnis zu

Mit rezeptfreien Gesundheitsprodukten (Consumer Health) setzte Bayer 5,293 Milliarden Euro um – ein Zuwachs von wpb. 6,5 Prozent gegenüber einem sehr starken Vorjahr. Hierzu trugen alle Regionen bei. Der gestiegene Fokus auf Gesundheit und Prävention in Verbindung mit der COVID-19-Pandemie führte zu einer deutlich erhöhten Nachfrage insbesondere in der Kategorie Nahrungsergänzung, die ein Umsatzplus von wpb. 11,7 Prozent erzielte. Zusätzlich wurde das Wachstum durch die Einführung innovativer Produkte in allen Kategorien getrieben. Besonders stark aufwärts ging es auch in der Kategorie Magen-Darm-Gesundheit (wpb. um 9,7 Prozent).

Das EBITDA vor Sondereinflüssen stieg um 6,8 Prozent auf 1,190 Milliarden Euro. Die um Sondereinflüsse bereinigte EBITDA-Marge verbesserte sich das dritte Jahr in Folge – um 0,5 Prozentpunkte auf 22,5 Prozent. Positiv trugen vor allem die starke Geschäftsentwicklung sowie das kontinuierliches Preis- und Kostenmanagement bei. Sie ermöglichten Investitionen in die Markteinführung innovativer Produkte und kompensierten inflationsbedingte Kostensteigerungen. Negative Währungseffekte von 39 Millionen Euro belasteten das Ergebnis.

Ausblick: Bayer will Umsatz, Ergebnis und Free Cash Flow deutlich erhöhen

Bereinigt um Währungseffekte (also auf Basis der monatlichen Durchschnittskurse des Jahres 2021) erwartet Bayer für das Jahr 2022 einen Umsatz von etwa 46 Milliarden Euro. Dies entspricht einer wpb. Steigerung um etwa 5 Prozent. Die um Sondereinflüsse bereinigte EBITDA-Marge erwartet der Konzern währungsbereinigt (wb.) bei etwa 26 Prozent. Dies entspricht einem EBITDA vor Sondereinflüssen von wb. etwa 12 Milliarden Euro. Für das bereinigte Ergebnis je Aktie plant Bayer wb. einen Wert von etwa 7,00 Euro. Der Free Cash Flow soll sich wb. und nach Abzug von Vergleichszahlungen auf etwa 2 Milliarden bis 2,5 Milliarden Euro belaufen. Außerdem rechnet der Konzern zum Jahresende 2022 mit einer Nettofinanzverschuldung von wb. etwa 33 Milliarden bis 34 Milliarden Euro.

Auf Divisionsebene erwartet Bayer auf gleicher Basis ein wpb. Umsatzwachstum von etwa 7 Prozent bei Crop Science, etwa 3 bis 4 Prozent bei Pharmaceuticals und etwa 4 bis 5 Prozent bei Consumer Health. Zudem plant das Unternehmen wb. mit einer EBITDA-Marge vor Sondereinflüssen von etwa 25 bis 26 Prozent bei Crop Science, etwa 32 Prozent bei Pharmaceuticals und etwa 22 bis 23 Prozent bei Consumer Health.

Basierend auf den Wechselkursen zum Stichtag 31. Dezember 2021 rechnet Bayer auf Konzernebene mit einem Umsatz von etwa 47 Milliarden Euro.

Der Ausblick geht von einem stabilen geopolitischen Umfeld in Osteuropa aus, wo sich die Situation inzwischen dramatisch verändert hat. Bayer wird diese Risiken genau beobachten und so weit wie möglich minimieren.

Zukunftsgerichtete Aussagen

Diese Presse-Information kann bestimmte in die Zukunft gerichtete Aussagen enthalten, die auf den gegenwärtigen Annahmen und Prognosen der Unternehmensleitung von Bayer beruhen. Verschiedene bekannte wie auch unbekannte Risiken, Ungewissheiten und andere Faktoren können dazu führen, dass die tatsächlichen Ergebnisse, die Finanzlage, die Entwicklung oder die Performance der Gesellschaft wesentlich von den hier gegebenen Einschätzungen abweichen. Diese Faktoren schließen diejenigen ein, die Bayer in veröffentlichten Berichten beschrieben hat. Diese Berichte stehen auf der Bayer-Webseite www.bayer.de zur Verfügung. Die Gesellschaft übernimmt keinerlei Verpflichtung, solche zukunftsgerichteten Aussagen fortzuschreiben und an zukünftige Ereignisse oder Entwicklungen anzupassen.

Bayer AG

Gebäude W 11

51368 Leverkusen

Telefon: +49 (214) 30-1

Telefax: +49 (214) 3064973

http://www.bayer.de

Telefon: +49 (214) 30-66048

E-Mail: tino.andresen@bayer.com

Presse Bayer AG

Telefon: 0214/30-47686

Fax: +49 (214) 30-55156

E-Mail: christian.hartel.ch@bayer-ag.de

![]()