J.P. Morgan Asset Management: Pandemieersparnisse als Puffer gegen die Rezession

Für US-Anleihenmärkte scheinen die Zeichen auf Rezession zu stehen

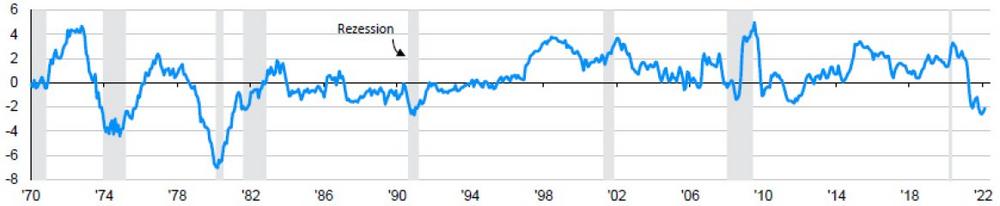

Für die US-Anleihenmärkte scheint es bereits eine fast ausgemachte Sache zu sein: Der starke Anstieg der Verbraucherpreise und eine wachsame Geldpolitik der US-Notenbank wird die US-Wirtschaft an den Rand einer Rezession bringen – wenn nicht sogar darüber hinaus. „Die Zinsstrukturkurve hat sich Anfang April zum ersten Mal seit August 2019 wieder invertiert. Bei jeder US-Rezession in den vergangenen 55 Jahren waren im Voraus die Renditen der kurzfristigen Anleihen höher als die Rendite der zehnjährigen Anleihen“, stellt Tilmann Galler fest. Allerdings sei auch dieses Signal nicht perfekt, denn es gab zwei Mal „falschen Alarm“.

Sehr wahrscheinlich wird die Inflation aus Sicht von Experte Galler für längere Zeit hoch bleiben. Der Krieg in der Ukraine dürfte für Rohstoff- und Nahrungsmittelpreise noch längere Zeit preistreibend wirken, da die westlichen Länder ihre Abhängigkeit von russischem Öl und Gas reduzieren wollten. Kurzfristig komme es zudem zu Lieferengpässen aufgrund der chinesischen Zero-COVID Politik. „Die Inflation hält sich also hartnäckig, was Anlegerinnen und Anleger aus zwei Gründen beunruhigt. Erstens reduzieren die hohen Preise das verfügbare Einkommen. Zweitens müssen Zentralbanken angesichts der hohen Inflation kräftig auf die Bremse treten und könnten damit eine Rezession herbeiführen“, stellt Galler fest.

Reallöhne massiv gefallen – aber hohe Pandemieersparnisse

Der Blick auf die 1970er Jahre zeigt, dass auch damals die Reallöhne deutlich gefallen sind, weil die Inflation stärker als die Löhne gestiegen ist. Das führte gleich zwei Mal zu einer Rezession. „Es gab später aber auch Zeiten, in denen die Reallöhne sanken und anschließend keine Rezession folgte. In diesen Phasen in den 1980er und 2000er Jahren hat sich der Arbeitsmarkt erheblich verbessert, denn die Konkurrenzfähigkeit der Unternehmen hat von fallenden Reallöhnen profitiert, während Konsumenten ihre Ersparnisse oder Kreditkarten nutzten, um die Ausgaben zu bestreiten“, sagt Tilmann Galler.

Aktuell gebe es gute Gründe, dass die Entwicklung genauso vonstattengehe. „Die Haushalte haben in der Pandemie Ersparnisse von über 2,1 Billionen US-Dollar angehäuft und die Netto-Finanzvermögen sind um knapp 30 Billionen US-Dollar angestiegen. Gleichzeitig schafft der boomende Arbeitsmarkt ein Umfeld der Sicherheit – obwohl ein immer größerer Teil ihrer Ersparnisse genutzt wird, gestiegene Gas- und Stromrechnungen zu zahlen oder um ihre Autos vollzutanken. Positiv für den Konsum ist weiterhin, dass die starke Nachfrage nach Arbeitskräften die Verhandlungsmacht der Arbeitnehmer gestärkt hat und damit bessere Lohnabschlüsse nach sich ziehen dürfte“, erklärt Galler.

Robuster Konsum dürfte Rezession 2022 verhindern – doch 2023 könnte sich das Blatt wenden

Die Federal Reserve hat nach Ansicht von Tilmann Galler nun eine wichtige Rolle. In den 1970er Jahren hat die Zentralbank rasch nach dem Inflationsanstieg die Zinsen angehoben – bis in zweistellige Bereiche. „Das war sehr schmerzhaft und hat zur Rezession geführt. Auch heute drohen die langfristigen Inflationserwartungen in der Bevölkerung ihre Verankerung zu verlieren. Die Fed wird entsprechend in den kommenden Monaten sehr rigoros die geldpolitischen Zügel anziehen“, sagt der Kapitalmarktexperte. Als 1973 die US-Verbraucherpreise wie heute über 8 Prozent gesprungen sind, lag der US-Leitzins aber auch bereits bei 5,5 Prozent.

Die Furcht vor einer Rückkehr in die Zinslandschaft der 1970er Jahre ist nach Einschätzung von Tilmann Galler jedoch nicht angebracht. „Die Ankündigung einer gleichzeitigen monatlichen Bilanzreduktion von 95 Milliarden US-Dollar wird den Finanzmärkten kräftig Liquidität entziehen, was wie eine zusätzliche Leitzinserhöhung wirken dürfte. Das Ziel der Notenbank ist letztendlich, die Überschussnachfrage des Privatsektors aus dem Markt zu nehmen, ohne eine Rezession auszulösen – ein wahrlicher Drahtseilakt. Die aktuelle Konsumstärke reicht nach unserer Einschätzung aus, eine Rezession 2022 zu verhindern“, erklärt Galler. Sollte es bis 2023 nicht gelungen sein, die Inflation einzufangen, nehme das Rezessionsrisiko allerdings zu. Denn die Fed wird in diesem Fall die Zinsen weiter nach oben treiben und dauerhaft könne die Kauflaune der Konsumenten – bei allen Ersparnissen – einer anhaltenden Erosion der Kaufkraft nicht standhalten.

Für Anlegerinnen und Anleger bedeutet dies: „Eine ausgewogene Gewichtung zwischen Aktien und Anleihen mit leicht kurzer Duration scheint uns in diesem Umfeld angemessen“, fasst Tilmann Galler zusammen.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über mehr als 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreffen von Prognosen kann nicht gewährleistet werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs– und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/emea-privacy-policy. Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch Taunustor 1 D-60310 Frankfurt am Main. Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien. 09ra222505111549

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kundinnen und Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.03.2022 ein Vermögen von 2,6 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexpertinnen und -Experten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche "Insights" zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anlegerinnen und Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

Head of Marketing & PR

Telefon: +49 (69) 712422-75

E-Mail: beatrix.vogel@jpmorgan.com

PR & Marketing Managerin

Telefon: +49 (69) 712422-75

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

![]()