Die Energiekrise in Europa meistern

- Der Ölsektor ist seit Jahresbeginn der Sektor mit der besten Performance in Europa

- Ein begrenztes Ölangebot und eine robuste Nachfrage sind günstige Rahmenbedingungen für dauerhaft höhere Ölpreise

- Für den geregelten Übergang zu einer emissionsfreien Wirtschaft müssen Öl- und Gasunternehmen realistische Strategien und Ziele festlegen

Falls Europa in der Investmentwelt nicht schon vorher unbeliebt war, dann sicherlich jetzt. Nach sechs Monaten Krieg in der Ukraine ohne Anzeichen eines Waffenstillstands, einer drohenden Rezession und einer sich verschärfenden Energiekrise ist die Stimmung nachvollziehbar. Doch wo manche den Untergang sehen, sehen wir die Chance. Als aktive Anleger suchen wir nach einem Mehrwert, wenn der Markt sich zurückzieht. Das ist bei Öl und Gas schon seit einiger Zeit der Fall, und die Vorgehensweise des russischen Präsidenten Wladimir Putin (nicht zuletzt die Nutzung der Nord Stream 1-Pipeline als Druckmittel gegen Europa) haben die Lage zusätzlich verschärft.

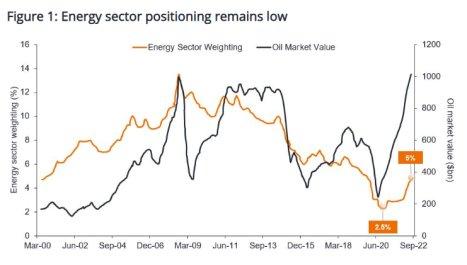

Derzeit besteht eine große Diskrepanz zwischen den Fundamentaldaten vieler Ölkonzerne und ihren Bewertungen, wobei der Ölsektor nach wie vor der Sektor mit der besten Wertentwicklung seit Jahresbeginn ist. Trotzdem ist der Sektor in vielen Portfolios generell untergewichtet, und sein Anteil an den globalen Indizes ist heute weitaus geringer, als es seinem Marktwert entsprechen würde (Abbildung 1). Zwar haben Ängste vor einer tiefen Rezession den Ölpreis gelegentlich belastet, wie zuletzt in der zweiten Septemberwoche, aber wir gehen davon aus, dass die Preise längerfristig höher bleiben werden.1

Welche Anhaltspunkte gibt es also, die für einen „längerfristig höheren“ Ölpreis sprechen? Die einfache Angebots- und Nachfrageökonomie legt nahe, dass die Preise hoch bleiben werden, wenn das Angebot begrenzt und die Nachfrage robust bleibt.

Begrenztes Angebot

Abgesehen von den fehlenden Gaslieferungen aus Russland, Putins derzeitiger Waffe gegen Europa, schwindet das Angebot grundsätzlich. Die Mitgliedsländer der Organisation erdölexportierender Länder (OPEC) produzieren etwa 40 % des weltweiten Rohöls.2 Die OPEC arbeitet derzeit an der Kapazitätsgrenze, und die jüngste Entscheidung, die Rohölversorgung zu drosseln, um die Preise zu stützen, wird diese Versorgungsengpässe verstärken.

Anderweitig nimmt das Wachstum der US-Schieferölförderung nicht zu. Schieferöl ist in der Regel kurzzyklisch, d. h. die Produktion kann durch die Entnahme von Öl aus bereits gebohrten, aber noch nicht fertig gestellten Bohrlöchern schnell gesteigert werden. Die Zahl der Schieferbohrungen, die auf ihre Fertigstellung warten, ist jedoch seit den Höchstständen im Jahr 2020 stark zurückgegangen. Infolgedessen ist das vorhandene Potenzial des Schiefergesteins geschrumpft. In Verbindung mit einem Mangel an Ölfeldausrüstung und Arbeitskräften hat die sich Möglichkeit. mit Schiefergestein Angebotsausfälle zu kompensieren, verringert.3

Große Ölkonzerne weiter konsequent

Nach jahrelangem Druck von allen Seiten haben sich die großen Ölkonzerne nun verpflichtet, die Ölförderung zu reduzieren und auf alternative Kraftstoffe umzusteigen, um ihre Klimazusagen zu erfüllen. Infolgedessen geht die Ölförderung langsam aber sicher zurück. Da viele Ölkonzerne weiterhin entschlossen sind, ihre Nachhaltigkeitsziele zu erreichen, sieht es nicht so aus, als würden diese Verpflichtungen in nächster Zeit in Frage gestellt werden.

Jahrzehntelange Unterinvestitionen in Energie

2020 wurden rund 40 % des EU-Erdgases aus Russland importiert, wobei Deutschland und Italien mit 65 % bzw. 43 % besonders stark auf diese Lieferungen angewiesen waren4 – ein ernüchterndes Bild der letzten zwei Jahrzehnte, in denen auf dem Kontinent zu wenig in Energie investiert wurde. Glücklicherweise haben wir in Europa seit dem Einmarsch in die Ukraine einen Paradigmenwechsel hin zu einer stärkeren Lokalisierung der Lieferketten und spürbaren Investitionen in Energie, Infrastruktur und Verteidigung festgestellt.

Die REPowerEU-Initiative der Europäischen Kommission zielt auf eine ungefähre Verdoppelung der zusätzlichen Kapazität an erneuerbaren Energien bis 2030 und auf eine Steigerung der Einsatzrate erneuerbarer Energien um 20 % ab.5,6 Dies ist zwar ein guter Schritt nach vorn, aber es wird Zeit brauchen. Kurzfristig sind Investitionen in die Öl- und Gasförderung unerlässlich.

Große Nachfrage

Wie sehr kann eine Wirtschaftskrise die Nachfrage dämpfen?

Der Markt befürchtet eine tiefe Rezession. Dies könnte die Nachfrage nach Öl und Gas erheblich bremsen, da die Unternehmen um ihr Überleben kämpfen und die Bürger ihre Konsumausgaben einschränken. Im Juni spiegelten sich diese Bedenken im Ölpreis wider. Im September fielen die Preise aufgrund erneuter Befürchtungen unter das Niveau von vor dem Einmarsch Russlands in die Ukraine (Abbildung 2).

Wir gehen zwar davon aus, dass die Rezession zu Nachfragerückgängen führen wird, stimmen aber nicht den Extremszenarien zu, wonach die Nachfrage nach Erdöl völlig zum Erliegen kommen wird. Schließlich ist Energie auch in der tiefsten Rezession für die Produktion von Lebensmitteln, den Betrieb von Krankenhäusern und die Beheizung von Häusern unerlässlich.

Öl und Gas als Teil der Lösung

Wir messender Öl- und Gasindustrie mittel- und langfristig einen hohen Stellenwert zu beim Wandel Europas zu einer umweltfreundlichen Wirtschaft. Es ist nicht sinnvoll, Investitionen in Öl- und Gasunternehmen einzuschränken, die für das tägliche Funktionieren unserer Gesellschaften unerlässlich sind und die für langfristige Veränderungen eine zentrale Rolle spielen. Als aktive Investoren konzentrieren wir uns auf die Ausrichtung eines Unternehmens, nicht auf seine Herkunft. Für einen reibungslosen Übergang zu einer Netto-Null-Emissionsbilanz müssen die größten und umweltschädlichsten Unternehmen realistische Strategien und Ziele festlegen, und wir ziehen es vor, mit diesen Unternehmen zusammenzuarbeiten, um diese Ziele zu erreichen.

Was bedeutet das für Investoren?

Zum Zeitpunkt der Fertigstellung dieses Beitrags versuchen die europäischen Aktienmärkte zu bepreisen, was ein Winter mit Gasrationierungen und weiter steigenden Gaspreisen für die verschiedenen Branchen und Haushalte bedeutet. Es besteht kein Zweifel, dass der Rest des Jahres volatil sein wird, aber wir glauben, dass sich Gelegenheiten bieten werden, bestehende Positionen aufzustocken oder neue Werte zu finden, bei denen die Bewertung und die Fundamentaldaten abgekoppelt sind – dies ist sicherlich bei vielen Öl- und Gaswerten der Fall.

Fußnoten

1 Bloomberg, Brent Crude Oil Preise, Stand: 13. September 2022.

2 US Energy Information Administration, Stand: 7. September 2022.

3 Reuters, ‚U.S. shale shortages to limit efforts to replace banned Russian oil‘, März 2022.

4 Eurostat, DUKES, Jefferies-Schätzungen, 2020.

5 Europäische Kommission, REPowerEU-Initiative, Janus Henderson Investors, 8. März 2022.

6 Ember Climate Insights, "Schockiert ins Handeln", Juni 2022.

Janus Henderson Group ist ein weltweit führender aktiver Vermögensverwalter, der seine Aufgabe darin sieht, Anleger beim Erreichen ihrer langfristigen finanziellen Ziele zu unterstützen. Dazu wird ein breites Spektrum von Lösungen angeboten, wie Aktien-, Anleihen-, quantitative Aktien-, Multi-Asset- und alternative Strategien.

Janus Henderson verwaltet per 30. Juni 2022 ein Anlagevermögen von etwa 300 Milliarden US-Dollar und hat über 2.000 Mitarbeiter sowie Büros in 23 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications

Telefon: +49 (69) 3399-7813

E-Mail: hrauen@dolphinvest.eu

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

![]()