Wahnsinnig gute Zahlen! Hier ist weiteres Wachstum vorprogrammiert!

Sehr geehrte Leserinnen und Leser,

Osisko Gold Royalties begeistert mit Rekordergebnissen in Q3-2022!

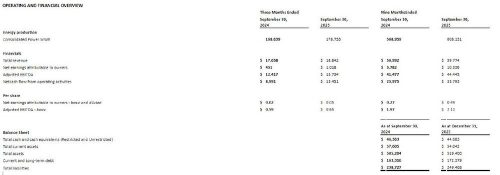

Mit gleich zwei Bestmarken und weiteren ‚Best-ofs‘ in seinen sensationellen Quartalszahlen meldet sich Osisko Gold Royalties (WKN: A115K2) zurück auf der Berichtserstattungsbühne und untermauert damit wieder einmal eindrücklich, dass man in Sachen Royalties und Streams einen erstklassigen Riecher hat.

So konnte das Unternehmen im 3. Quartal 2022 satte 51,1 Millionen CAD Cashflow generieren, ein fettes Plus von sage und schreibe sechs Millionen CAD verglichen zum Vorjahreszeitraum. In ebenso luftige Rekordhöhe schraubte sich die Cash-Marge, die zwischen Juli und September 2022 bei 49,3 Mio. CAD (92 % der Einnahmen) und damit knapp 3 Mio. CAD über dem Ergebnis aus Q3-2021 lag.

Daraus ergibt sich für das laufende Jahr eine Cash-Marge von bislang rund 144,5 Mio. CAD, was wiederum ein Plus von mehr als 5 Mio. CAD verglichen zu den Zahlen der ersten neun Monaten des vergangenen Jahres bedeutet.

Gewinne und Goldäquivalent-Unzen schießen nach oben!

Der Royalties-Bruttogewinn pendelte sich im vergangenen Quartal bei starken 26,65 Mio. CAD ein, während der Bruttogewinn aus Streams mit rund 8,4 Mio. CAD das Ergebnis aus dem Vorjahreszeitraum (knapp 7 Mio. CAD) weit übertraf. Insgesamt schaut Osisko Gold Royalties damit auf einen Bruttogewinn von sensationellen 35,093 Mio. CAD bzw. auf 107,241 Mio. CAD für die ersten neun Monate des laufenden Jahres. Damit übertrifft man die Ergebnisse aus 2021 um knapp 1,4 Mio. CAD (auf Quartalsbasis) respektive um über 3 Mio. CAD (auf Neun-Monate-Basis).

In Nettobeträgen ausgedrückt, erwirtschaftete Osisko Gold Royalties einen Gewinn von 28 Mio. CAD und legte im Vergleich zu Q3-2021 gleich zwei Mio. CAD zu. Das wiederum trägt zur hellen Freude der Aktionäre bei, entspricht dies doch einem Nettogewinn von stolzen 0,15 CAD pro Aktie.

Auch die verdienten Goldäquivalent-Unzen markieren in Q3-2022 mit 23.850 nicht nur einen bemerkenswerten Höchststand, sondern übertreffen damit auch gleich um über 3.800 Unzen die Marke aus dem 3. Quartal des vergangenen Jahres, wo es noch 20.032 Goldäquivalent-Unzen waren.

Unterm Strich ist Osisko Gold Royalties dickes Cash-Kissen damit zum 30.September 2022 mit komfortablen 300,5 Mio. CAD prall gefüllt. Hinzu kommen Wandelschuldverschreibungen mit einem Nennwert von 300 Mio. CAD, die Ende 2022 fällig werden, und eine nicht in Anspruch genommene revolvierende Kreditfazilität von 550 Mio. CAD.

1A-Moment für Aktionäre!

Sowohl mit Rückblick auf Q3-2022 wie auch perspektivisch, partizipieren Osisko Gold Royalties Aktionäre mächtig gut an diesen mega-erfolgreichen Monaten – in Form einer vierteljährlichen Dividende von 0,055 CAD pro Stammaktie mit „Zahltag“ 14. Oktober 2022 für alle zum 30. September 2022 eingetragenen Aktionäre, wie auch mit einer Dividende von ebenso 0,055 CAD pro Stammaktie, die am 16. Januar 2023 an alle mit Geschäftsschluss 30. Dezember 2022 eingetragenen Aktionäre überwiesen wird.

Streams strömen fleißig weiter!

Neben den nüchternen und gleichzeitig begeisternden Resultaten zündet Osisko Gold Royalties auch in Sachen Projektbeteiligungen den Turbo. So sicherte sich das Unternehmen in Q3-2022 eine 1,0 %ige Nettoschmelz-Lizenzgebühr (‚Net Smelter Return‘, ‚NSR‘) am hochgradigen Kupferprojekt ‚Marimaca‘ in Antofagasta, Chile und investierte dafür rund 20 Mio. CAD.

Zudem schloss Osisko Gold Royalties 100 %ige Tochtergesellschaft Osisko Bermuda Limited den Metallfluss auf der ‚Trixie‘-Mine in Utah ab, ebenso wie für Mineralien-Claims mit über 6.900 ha im historischen Bergbaudistrikt ‚Tintic‘, (Zentral-Utah). Dafür legte man umgerechnet 27,1 Mio. CAD auf die Theke und bekommt dafür im Gegenzug satte 2,5 % aller produzierten Metalle und einen Transferpreis von 25 % der Spotpreise.

Auch mit Blick auf das laufende Q4-2022 hält Osisko Gold den Royalties-Strom im fetten Fluss, unter anderem, indem man sich mit SolGold verbindlich auf eine Lizenzgebührenfinanzierung in Höhe von 50 Mio. USD geeinigt hat. Mithilfe dieser Beteiligung soll SolGolds gehaltvolles Kupfer-Gold-Grundstück ‚Cascabel‘ im Nordosten Ecuadors noch schneller und gezielter entwickelt werden. Das schließlich zahlt auf die 0,6 %ige Nettoschmelz-Lizenzgebühr ein, die Osisko für das gesamte ‚Cascabel‘- Grundstück im Gegenzug erhält.

Osisko Development’s Entkonsolidierung!

Zum Ende des 3. Quartals 2022 wurde Osisko Gold Royalties jüngste Tochter Osisko Development quasi in die Selbstständigkeit entlassen. Genauer gesagt, hat Osisko Gold Royalties zu diesem Stichtag die Aktiva und Passiva von Osisko Development aus seiner konsolidierten Bilanz ausgebucht, während es seine Beteiligung an Osisko Development als 207 Mio. CAD schwere (und lohnende) Investition in ein assoziiertes Unternehmen verbucht hat.

Verstärkung des Verwaltungsrats!

Auch seine illustre Führungsebene baut Osisko Gold Royalties weiter aus, jüngst mit der Benennung von Rob Krcmarov zum Mitglied des Verwaltungsrats. Krcmarov ist ein Schwergewicht in der internationalen Bergbaubranche mit mehreren Jahrzehnten Erfahrung und war zuletzt Executive Vice President of Exploration and Growth bei der Barrick Gold Corporation. Seine geballte Explorations-Expertise wird er nun dafür einbringen, Osisko Gold Royalties’ Wachstum strategisch mitzugestalten.

https://www.youtube.com/watch?v=gPUpNeshIZQ&t=171s

Fazit: Lukrativen Royalty- und Streaming-Markt im Blick!

Mit einem weiteren Quartal, das gleich auf mehreren Ebenen Rekorde aufstellt, mit weiteren strategischen Beteiligungen an prosperierenden Projekten und mit der kompetenten Verstärkung in der Führungsebene ist Osisko Gold Royalties (WKN: A115K2) in Sachen Cash, Personal und Perspektiven optimal aufgestellt, um seine Position als einer der wichtigsten Player auf dem florierenden Markt für Lizenz- und Streaming-Transaktionen weiter auszubauen. Die Dekonsolidierung von Osisko Development stellt in dieser Hinsicht ebenfalls die genau richtigen Weichen hin zur strategischen Neupositionierung ein reines Royalty- und Streaming-Unternehmen zu werden!

Caledonia Mining meldet phänomenale Finanzzahlen mit zweistelligen Steigerungen und Produktionsrekord!

Mit den Ergebnissen für Q3-2022 und für den Zeitraum Januar bis September 2022, legt Caledonia Mining (WKN: A2ADS2) einen Qualitätssprung der zweistelligen Art hin. So erwirtschaftete das Unternehmen in den ersten neun Monaten des laufenden Jahres Bruttoeinnahmen in Höhe von satten 107,9 Mio. USD. Damit übertraf man das Ergebnis von 89,2 Mio. USD aus dem Vergleichszeitraum 2021 um sensationelle 21 % und damit um über ein Fünftel.

Einen noch größeren Quantensprung legte Caledonia beim Bruttogewinn hin. Der nämlich lag für den Zeitraum Januar bis September 2022 bei herausragenden 50,5 Mio. USD. Das ist gleichbedeutend mit einem fetten Plus von über einem Viertel (genauer gesagt, von 26,1 %) verglichen mit den ersten neun Monaten im vergangenen Jahr, wo es noch 40,0 Mio. USD waren.

Erstklassiges EBITDA-Plus!

Eine vergleichbare Rakete zündete der Gewinn vor Steuern im 3.Quartal 2022. Der nämlich schraubte sich mit 16,9 Mio. USD um 11,8 % und damit um mehr als ein Zehntel über das EBITDA aus dem dritten Quartal 2021. Auf Basis der ersten neun Monate des laufenden Jahres steht damit ein Gewinn vor Steuern von satten 52,9 Mio. USD zu Buche. Das sind unglaubliche, rund 18 Mio. USD mehr als im Vergleichszeitraum 2021. Für einen flüssigen Abschluss dieser formidablen Finanzen sorgt der Netto-Cashflow des dritten Quartals 2022 von 8,9 Mio. USD, der die 7,1 Mio. USD aus dem Vergleichszeitraum 2021 um herausragende 1,8 Mio. USD übertrifft.

Diese fantastischen Finanzen setzen letztlich auch alle Caledonia-Aktionäre auf die Überholspur, durften die sich doch über eine Quartals-Gesamtdividende in Höhe von 0,14 USD pro Aktie wie auch über eine weitere Dividende in gleicher Höhe freuen, die jeweils im Juli und im Oktober 2022 gezahlt wurden. Der bereinigte Gewinn pro Aktie lag im 3. Quartal 2022 bei erstklassigen 0,607 USD.

Goldproduktion dreht ins Rekordplus!

Nicht nur in Sachen Finanzen hat Caledonia Mining in diesem Jahr das Rekordplus für sich gepachtet. Denn auch die Goldproduktion in der ‚Blanket‘-Mine schoss in Q3-2022 mit 21.120 Unzen Gold insgesamt 11,4 % über die Produktion aus dem Vergleichszeitraum 2021, wo es noch 18.965 Goldunzen waren hinaus.

Noch fantastischer fällt das Plus in der Goldproduktion aus, wenn man es auf Basis der ersten neun Monate des Jahres betrachtet. Zwischen Januar und September 2022 förderte Caledonia nämlich herausragende 59.725 Unzen Gold zutage, ein sensationeller Zuwachs von 22,2 % und damit über ein Fünftel mehr als noch im Vergleichszeitraum 2021, in dem 48.872 Unzen produziert wurden.

Profitable Projektentwicklung!

Parallel zu den Plusrekorden in Finanzen und Produktion setzt Caledonia auch die Erweiterung seines Portfolios und seiner Projekte konsequent fort. So soll mit dem geplanten Erwerb von Bilboes Gold Limited auch das vielversprechende ‚Bilboes‘-Goldprojekt in Simbabwe in den Besitz von Caledonia übergehen, das dafür 123.044 seiner Aktien (entspricht etwa 28,5 % des vollständig verwässerten Eigenkapitals) auf den Tisch legt, plus einer 1 % Netto-Schmelzlizenzgebühr auf die Erträge des Projekts für Bilboes Gold.

Dass sich dieser Deal für Caledonia auszahlen wird, dafür sprechen die ‚nachgewiesenen und wahrscheinlichen‘-Mineralreserven von 1,96 Millionen Unzen Gold mit einem erstklassigen Gehalt von 2,29 g/t, ebenso wie die angezeigten 2,56 Millionen Unzen Gold mit hochgradigen 2,26 g/t und nicht zuletzt auch die ‚abgeleiteten‘-Mineralressourcen von 577.000 Unzen Gold mit hervorragenden 1,89 g/t, die ‚Bilboes‘ laut NI 43-101-Bericht beherbergt.

Hinzu kommt die von Bilboes Gold erstellte Machbarkeitsstudie, die dem Projekt das Potenzial für eine Tagebau-Goldmine mit einer Lebensdauer von 10 Jahren und einer jährlichen Produktion von im Schnitt 168.000 Unzen attestiert.

Ebenso auf der Einkaufsliste von Caledonia stand das Goldexplorationsprojekts ‚Motapa‘ das sich genauso wie ‚Bilboes‘ in Simbabwe befindet, und mit dem Erwerb der Motapa Mining Company UK Limited bereits in den Besitz von Caledonia übergangen ist. Caledonia schätzt, dass auf dem Projekt in der zweiten Hälfte des 20. Jahrhundert bis zu 300.000 Unzen Gold abgebaut wurden. Das schließlich unterstreicht auch das bestehende und künftige Potenzial von ‚Motapa‘.

Lohnt sich zum Abschluss noch ein Blick auf die „älteren“ Besitztümer von Caledonia, wie beispielsweise das ‚Maligreen‘-Projekt in Simbabwe. Hierfür wurde nun ein spannendes Update des technischen Berichts und der Mineralressourcen veröffentlicht. So soll das Projekt ‚gemessene und angezeigte‘-Mineralressourcen von sage und schreibe 442.000 Unzen Gold mit einem großartigen Gehalt von 1,71 g/t wie auch ‚abgeleitete‘-Mineralressourcen von 420.000 Unzen Gold mit erstklassigen 2,12 g/t in sich beherbergen.

Weiter mit Wachstum und Wertzuwachs!

Auch perspektivisch hat sich Caledonia neben seinen bisherigen großartigen Erfolgen viel vorgenommen. So peilt die ‚Blanket‘-Mine das Ziel von jährlich 80.000 produzierten Unzen Gold weiterhin entschlossen an, während die zuletzt leicht gestiegenen Betriebskosten gesenkt werden, die Flexibilität erhöht und die Exploration weiter vorangetrieben wird.

Einen wichtigen Beitrag zum Erreichen dieser Ziele wird zweifelsohne die Inbetriebnahme der 12-MWAC-Solaranlage spielen, die bald schon mit 27 % mehr als ein Viertel des gesamten Strombedarfs von ‚Blanket‘ decken soll.

Für ‚Bilboes‘ steht nach Abschluss des Erwerbs eine Durchführbarkeitsstudie als nächstes auf dem Plan. Diese soll zeigen, wie Caledonia das Projekt am schnellsten und sinnvollsten vermarkten und wie am effizientesten finanzieren kann. Zudem soll in ‚Bilboes‘ der Oxidbetrieb wiederaufgenommen werden, nicht zuletzt auch, um daraus perspektivisch einen stabilen Cashflow zu generieren.

Und wenn wir schon bei Perspektiven sind, hat sich Caledonia ganz oben auf die Agenda geschrieben, neben den bestehenden Projekten auch weitere Investitionen in Goldprojekte zu prüfen, in Simbabwe und überall dort, wo sich das hochgradige Portfolio von Caledonia noch lukrativer erweitern lässt.

https://www.youtube.com/watch?v=i9PfGHs58Vc&t=13s

Fazit: Sichtbare und messbare Fortschritte bei der Portfolioerweiterung!

Mit dem jetzigen phänomenalen Produktionsplus von über 21.000 Unzen hat Caledonia Mining (WKN: A2ADS2) nicht nur einen Rekord aufgestellt, sondern wichtige Weichen für das Erreichen des Jahres-Produktionsziels von 73.000 bis 80.000 Unzen Gold definiert. Das und nicht zuletzt auch die fantastischen Finanzergebnisse wurden inmitten eines hochinflationären Umfelds erreicht, eine absolute Glanzleistung!

Umso wichtiger ist mit Hinblick auf sehr hohe Preise bei Verbrauchsmaterialien und Diesel die Fertigstellung der neuen Solaranlage, die kurz nach ihrer Inbetriebnahme einen entscheidenden Beitrag zur signifikanten Senkung des Dieselverbrauchs leisten wird – und damit auch die Gewinnmarge pusht. Derweil setzt das Unternehmen seinen Wachstumskurs fort, nicht zuletzt auch dadurch, indem die Strategie, ein Portfolio hochwertiger Explorations- und Erschließungsanlagen im Goldsektor von Simbabwe zu erwerben, konsequent weiterverfolgt.

Bildquellen: Intro-Bild: https://stock.adobe.com, andere Bilder die jeweiligen Unternehmen. Quellen: Osisko Gold Royalties, Caledonia Mining und eigener Research.

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research UG (haftungsbeschränkt) oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research UG (haftungsbeschränkt) oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier – https://www.jsresearch.de/disclaimer–agb/

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

Telefon: +49 (2983) 974041

E-Mail: info@js-research.de

![]()