J.P. Morgan Asset Management: Drei Gründe für Dividendenstrategien in stürmischen Zeiten

- Dividenden sind unter Rezessionsdruck stabiler als Gewinne

- Unternehmen mit hohen Dividendenzahlungen bei Inflation im Vorteil

- Weiterhin günstige Bewertungen dividendenstarker Unternehmen

- Seit 15 Jahren bewährt: JPMorgan Investment Funds – Global Dividend Fund

Frankfurt, 8. Dezember 2022 – Rund um den Globus zeigen sich die Zentralbanken derzeit restriktiv, mit der klaren Absicht, die Inflation zu bekämpfen – selbst um den Preis einer Rezession. Dieses Umfeld ist für die Aktienmärkte erfahrungsgemäß schwierig. „Der Konjunkturhimmel verdüstert sich zunehmend: Die Rezessionsgefahr ist aufgrund der erhöhten Inflation, dramatisch angewachsener Energiekosten und der steigenden Zinsen real“, erklärt Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management. Für Aktieninvestoren ist es in diesem Umfeld sinnvoll, auf Aktiensegmente zu setzen, die sich als resistenter als andere erwiesen haben. Dazu zählen aus Sicht von Tilmann Galler vor allem Dividendenstrategien. Gleich drei Gründe sprechen aktuell für sie: Widerstandsfähigkeit bei Rezessionen, Inflationsschutz und Bewertung.

Dividenden sind unter Rezessionsdruck stabiler als Gewinne

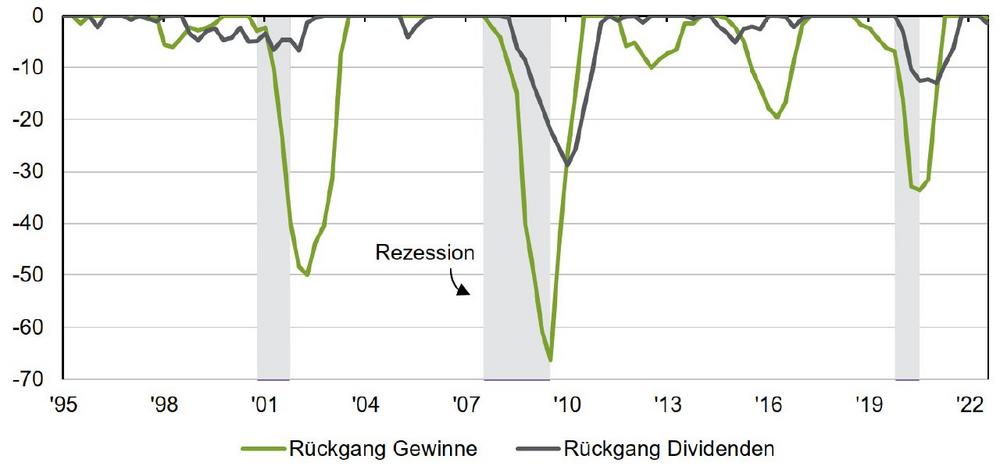

Vor Rezessionen dreht die Wertentwicklung von Aktien nach Analyse des Market Insights Teams rund um Tilmann Galler häufig ins Negative: „Der Gewinn pro Aktie sinkt, da Verbraucher und Unternehmen ihre Ausgaben einschränken. Die Gewinnspannen sinken und die Unternehmen versuchen, mit Kostenkürzungen wettbewerbsfähig zu bleiben. Die Erfahrungen der Vergangenheit zeigen jedoch, dass Dividenden unter dem Druck einer Rezession stabiler bleiben als die Gewinne“, erklärt der Ökonom. Unternehmen mit hohen Dividenden-ausschüttungen kürzten nur ungern ihre Dividende, selbst bei sinkenden Gewinnen, weil die Reaktion der Investoren auf eine Kürzung meist sehr negativ sei. Infolgedessen stiegen die Ausschüttungsquoten – also das Verhältnis der Dividenden zu den Gewinnen – in Rezessionszeiten sogar tendenziell an.

„Während wir uns wohl dem Beginn einer neuen Rezession nähern, ist es bemerkenswert, dass die Ausschüttungsquoten derzeit auf einem besonders niedrigen Niveau liegen. Der Puffer, bevor sich die Unternehmen zu einer Dividendenkürzung entschließen, ist deshalb aktuell besonders hoch. Unternehmen, denen es gelingt, unter schwierigen Umständen eine stabile oder sogar steigende Dividende zu zahlen, legen in Rezessionszeiten in der Regel eine bessere Wertentwicklung vor“, führt Tilmann Galler weiter aus.

Unternehmen mit hohen Dividendenzahlungen bei starker Inflation im Vorteil

Normalerweise gehen Rezessionsphasen mit einer sehr niedrigen Inflation einher, was dieses Mal allerdings nicht der Fall ist. Die Energiekrise und die COVID-bedingte super-expansive Fiskalpolitik haben die Gefahr einer Stagflation erhöht. „Eine derartige wirtschaftliche Situation gab es zuletzt in den 1970er Jahren. Doch Inflation ist nicht immer schädlich für die Rentabilität von Unternehmen, etwa wenn sie ein Zeichen für eine robuste Wirtschaft ist“, sagt der Stratege. Komme es jedoch zu einem extremen Anstieg der Inflation wie derzeit, leide die Ertragslage. „Viele Unternehmen mit konstant hohen Dividendenzahlungen haben allerdings im Allgemeinen den Vorteil, dass die Nachfrage nach ihren Waren und Dienstleistungen relativ unelastisch ist, was ein hohes Maß an Preissetzungsmacht verleiht. In Zeiten hoher Inflation hat das den Vorteil, dass sie höhere Preise leichter weitergeben können. Wenn es zu einer Rezession kommt, können sie ihre Verkaufspreise beibehalten, ohne dass die Nachfrage zu sehr leidet. Das Ergebnis sind robustere Cashflows selbst während einer Stagflation“, erklärt Galler.

Weiterhin günstige Bewertungen dividendenstarker Unternehmen

Nicht zuletzt sind die Bewertungen von globalen dividendenstarken Unternehmen im historischen Kontext weiterhin günstig. Das Kurs-Gewinn-Verhältnis (KGV) liegt mit 12,9 unter der Gesamtmarktbewertung von 15,8 und signifikant unter dem KGV der Wachstumswerte von 21,1. „Auch im Hinblick auf das neue Zinsumfeld sind Dividendenaktien attraktiver geworden. Bei steigenden Zinsen verändern sich gerade die Bewertungen der Wachstumswerte signifikant. Denn diese beruhen oft auf Gewinnen, die in der Zukunft liegen. Bei steigenden Zinsen werden diese aber stärker diskontiert und verlieren an Wert: Aktien mit hoher Ausschüttung sind von dieser Entwicklung weniger stark betroffen“, stellt Kapitalmarktexperte Galler fest.

In der aktuellen stagflationären Konjunkturphase versprechen Dividendenaktien deshalb mehr Stabilität und Bodenhaftung für das Aktieninvestment. Die „Dividendenresilienz“ ist aus Sicht von Tilmann Galler auch mit Blick auf die weitere Zukunft hoch: „Die Prognose liegt bei einer Ausschüttungsquote von 35 Prozent für globale Aktien im Jahr 2022, wobei der 25-Jahres-Durchschnitt bei rund 42 Prozent liegt. Selbst wenn sich also das Gewinnwachstum im Jahr 2023 sehr stark abschwächt, besteht damit immer noch ein gutes Polster für die Gewinnausschüttungen“, stellt Galler fest.

Chancen globaler Dividendentitel nutzen

Wer auf globale dividendenstarke Unternehmen setzen will, findet mit dem JPMorgan Investment Funds – Global Dividend Fund seit nunmehr 15 Jahren eine weltweit investierende Strategie. Dabei zielt der Fonds auf eine höhere Rendite als der Markt ab, die wiederum schneller als der Markt wächst – und das bei weniger Dividendenkürzungen. Die Portfoliomanager Helge Skibeli und Sam Witherow profitieren von den Erkenntnissen einer globalen Research-Plattform – beide waren zuvor selbst als Research-Analysten aktiv. Aktuell setzen sie auf eine moderate Positionierung in Banken- und Versicherungsaktien, die jeweils von den steigenden Zinsen profitieren sollten, was den Cashflow und die Dividendenzahlungen stärkt. Parallel investieren sie über verschiedene Branchen hinweg in Unternehmen mit strukturellem Rückenwind. Diese finden sie auch in Sektoren, die traditionell weniger in Dividendenfonds zu finden sind, etwa im Segment der Halbleiter, der elektrischen Infrastrukturanbieter sowie der E-Commerce-Infrastruktur. Auf opportunistischer Basis fügen die Manager auch zyklische Werte von höchster Qualität hinzu. „Wir setzen auf regionaler Ebene derzeit vor allem auf die USA, wo selbst im Jahr 2020 außergewöhnlich robuste Dividendenzahlungen zu finden waren. Die Positionen in Europa haben wir etwas reduziert und dafür das Engagement in Japan erhöht. Während sich dort die Dividendenkultur stark verbessert, sind die Bewertungen in Japan genauso niedrig wie in Europa, aber die Geopolitik überschattet dort weniger das Marktgeschehen“, erläutert Sam Witherow, Portfoliomanager des JPMorgan Investment Funds – Global Dividend Fund.

Die Fondsqualität wird immer wieder auch extern bestätigt. So wurde der Global Dividend Fund vom Research-Haus Scope mit der Bestnote A („sehr gut“) bewertet. Neben einem 5-Sterne-Morningstar-Rating und dem AA MSCI ESG-Rating wurde der Global Dividend Fund auch über 1, 3, 5 und 10 Jahre mit dem €uro FundAward 2022 sowie über 3 und 5 Jahre bei den Refinitiv Lipper Fund Awards ausgezeichnet. Per Ende Oktober 2022 wurde der Global Dividend Fund von der Stiftung Warentest – Finanztest mit der Höchstnote „5 von 5 Punkten“ und somit „besser als der Markt“ bewertet (Stand: 31.10.2022).

Dies ist eine Marketing-Kommunikation. Bitte lesen Sie den Prospekt des OGAW und das KIID, bevor Sie eine endgültige Anlageentscheidung treffen.

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen, und Anleger erhalten möglicherweise nicht den vollen investierten Betrag zurück.

Informationen zum JPMorgan Investment Funds – Global Dividend Fund

A (DIV) EUR: WKN A1JQFE / ISIN LU0714179727 (vierteljährlich ausschüttend)

A (ACC) EUR (hedged): WKN A0M6Z3 / ISIN LU0329202252 (thesaurierend)

A (ACC) USD: WKN A0M6Z1 / ISIN LU0329201957 (thesaurierend)

Fondsmanager: Sam Witherow, Helge Skibeli

Referenzindex: MSCI All Country World Index (Total Return Net)

Auflegungsdatum: 28.11.2007

Fondsvolumen: 2,28 Milliarden US-Dollar (Stand: 7.12.2022)

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen. Währungsschwankungen können sich nachteilig auf den Wert, Preis und die Rendite eines Produkts bzw. der zugrundeliegenden Fremdwährungsanlage auswirken. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreffen von Prognosen kann nicht gewährleistet werden. Auch für das Erreichen des angestrebten Anlageziels eines Anlageprodukts kann keine Gewähr übernommen werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs- und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/emea-privacy-policy. Da das Produkt in der für Sie geltenden Gerichtsbarkeit möglicherweise nicht oder nur eingeschränkt zugelassen ist, liegt es in Ihrer Verantwortung sicherzustellen, dass die jeweiligen Gesetze und Vorschriften bei einer Anlage in das Produkt vollständig eingehalten werden. Es wird Ihnen empfohlen, sich vor einer Investition in Bezug auf alle rechtlichen, aufsichtsrechtlichen und steuerrechtlichen Auswirkungen einer Anlage in das Produkt beraten zu lassen. Fondsanteile und andere Beteiligungen dürfen US-Personen weder direkt noch indirekt angeboten oder verkauft werden. Bei sämtlichen Transaktionen sollten Sie sich auf die jeweils aktuelle Fassung des Verkaufsprospekts, der Wesentlichen Anlegerinformationen (Key Investor Information Document – KIID) sowie lokaler Angebotsunterlagen stützen. Diese Unterlagen sind ebenso wie die Jahres- und Halbjahresberichte sowie die Satzungen der in Luxemburg domizilierten Produkte von J.P. Morgan Asset Management und die Informationen über die nachhaltigkeitsrelevanten Aspekte bei der deutschen Informationsstelle, JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1, D-60310 Frankfurt oder unter http://www.jpmorganassetmanagement.de; in Österreich bei JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien sowie der Zahl- u. Informationsstelle Uni Credit Bank AG, Rothschildplatz 1, 1020 Wien sowie unter http://www.jpmorganassetmanagement.at oder bei Ihrem Finanzvermittler kostenlos auf Deutsch erhältlich. Eine Zusammenfassung der Anlegerrechte ist auf Deutsch abrufbar unter https://am.jpmorgan.com/de/anlegerrechte.

J.P. Morgan Asset Management kann beschließen, den Vertrieb der kollektiven Investments zu widerrufen.

Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1 D-60310 Frankfurt am Main. Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien. 0932220712155558

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kundinnen und Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 30.09.2022 ein Vermögen von über 2,2 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexpertinnen und -Experten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche „Insights“ zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anlegerinnen und Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

newskontor – Agentur für Kommunikation

E-Mail: jpmam@newskontor.de

PR & Marketing Managerin

Telefon: +49 (69) 712422-75

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

![]()