Hoffnung auf sanfte Landung wächst, Fundamentaldaten verschlechtern sich jedoch weiter

- Aufgrund des sich verschlechternden Konjunkturzyklus blinkten im 4. Quartal 2022 alle drei Ampeln, die das Credit-Team von Janus Henderson Investors überwacht, weiterhin rot. Die Inflationswildcard hat jedoch das Risiko verringert, dass die Geldpolitik eine harte Landung einleiten muss, um die Inflation einzudämmen.

- Das Potenzial für eine weiche Landung ist also gestiegen. Die Credit-Fondsmanager von Janus Henderson bleiben jedoch vorsichtig, da die Wirtschaftsentwicklung ungewiss bleibt und der Inflationsrückgang zu spät kommt, um eine weitere Verschlechterung des Kreditzyklus zu verhindern.

- Sich verschlechternde Fundamentaldaten werden laut Analyse für diese Phase des Kreditzyklus ausschlaggebend sein.

- Ob die Unterschiede zwischen den Branchen und Sektoren zunehmen werden, hängt vom endgültigen Wirtschaftsergebnis ab. Dies birgt Chancen und Risiken für aktive Anleger.

Trotz Anzeichen einer Überschreitung des Höchststandes der Gesamtinflation und verbesserter Aussichten auf eine sanfte Landung der Wirtschaft werden sich die Fundamentaldaten der Unternehmenskredite in diesem Jahr wahrscheinlich verschlechtern, da die Gewinne immer geringer ausfallen, so die neueste Analyse von Janus Henderson Investors.

Ausblick für die Assetklassen

- Obwohl das vierte Quartal für Kredite besser verlief und aufgrund der optimistischen Annahme, dass der Inflationshöhepunkt überschritten ist, positive Gesamtrenditen brachte, mahnen die sich verschlechternden Fundamentaldaten die Anleger zur Vorsicht.

- Die Assetklasse ist gut für diese Phase des Kreditzyklus aufgestellt, sofern die Investoren mit der Asymmetrie der Kreditmärkte – wo Abwärtskorrekturen gravierend sein können – zurechtkommen.

- In vielen Volkswirtschaften hat das Überschreiten des Höchststandes der Gesamtinflation die Marktstimmung über die Wahrscheinlichkeit einer sanften Landung beflügelt und die Erwartung einer Wende oder Pause bei der Straffung der Geldpolitik gestärkt.

- Dennoch ist eine deutliche Abschwächung der Kerninflation noch nicht absehbar und bleibt ein Problem für die Zentralbanken, die bewusst zu verstehen gegeben haben, dass es zu früh ist, auf die Bremse zu treten.

- Die Unterschiede zwischen den Emittenten werden sich daher 2023 wahrscheinlich fortsetzen. Sollte jedoch eine Rezession vermieden werden, könnten die Korrelationen zunehmen.

Der Credit Risk Monitor von Janus Henderson Investors verfolgt die fundamentalen und makroökonomischen Unternehmensindikatoren anhand eines Ampelsystems, um anzuzeigen, wo wir uns im Kreditzyklus befinden und wie wir unsere Portfolios entsprechend positionieren können. Die beobachteten Schlüsselindikatoren („Cashflow und Gewinne“, „Schuldenlast und Schuldendienst“ sowie „Zugang zu Kapitalmärkten“) bleiben alle rot.

Gewinnwachstum wird sich abschwächen, da Energie- und Inputkosten den Cashflow belasten

- „Cashflow und Gewinne“-Ampel bleibt rot

- Schlüsselkennzahlen: Gewinne, Gewinnrevisionen

Die Gewinne scheinen ihren Höhepunkt erreicht zu haben, und es wird erwartet, dass die Gewinnrevisionen negativer ausfallen werden – alle Regionen verzeichneten in den letzten drei Monaten stagnierende oder negative Korrekturen der Prognosen für 2023. Gleichzeitig wirken sich die hartnäckig hohen Energie- und Inputkosten weiterhin auf die Cashflows aus. Allerdings ist eine weiche Landung oder eine leichte Rezession einkalkuliert: Für 2024 wird mit einer Erholung der Gewinne gerechnet, die in den Schwellenländern besonders ausgeprägt sein dürfte. Diese Gewinnnormalisierung wirkt sich in einigen Bereichen bereits auf die Fundamentaldaten der Kredite aus. Wir gehen davon aus, dass sich diese weiter verbreiten werden, aber angesichts der guten Ausgangslage bleiben sie günstig.

Die Liquiditätsentwicklung lässt schnell nach, aber die Primärmarktaktivitäten bleiben hoch

- „Zugang zu Kapitalmärkten“-Ampel bleibt rot

- Schlüsselkennzahlen: Liquiditätszyklus, tatsächliche Kreditkosten

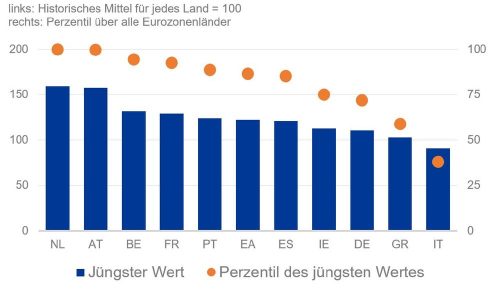

Die Konjunkturdaten sowie die Geldmengenentwicklung und die Zinsstrukturkurven haben deutlichere Rezessionssignale gezeigt, während die Zentralbank weiterhin Liquidität aus dem System abzieht. Die Realzinsen sind in die Höhe geschnellt, was auf hohe Kreditkosten hindeutet, aber der Primärmarkt hat reichlich Anleihen emittiert und diese problemlos aufgenommen. Das Angebot an High-Yield-Anleihen war dagegen begrenzter, was sich positiv auf die Bewertungen ausgewirkt hat. Die Kompression – oder die Outperformance von Papieren geringerer Qualität – setzte sich während der Rallye fort. Die Nachfrage nach Krediten ist groß.

Schulden gibt es überall, doch die Zinskosten bleiben kontrollierbar

- „Schuldenlast und Schuldendienst“-Ampel bleibt rot

- Schlüsselkennzahlen: Zinsdeckung, Leverage

Die Gewinnschwäche ist noch nicht ausgestanden. Die Fundamentaldaten der Emittenten bleiben also vorerst stabil, aber es wird erwartet, dass die Schwäche der allgemeinen Fundamentaldaten in der zweiten Jahreshälfte spürbar wird. Sollte sich das Verbrauchervertrauen abschwächen und sich die Zinssätze wirklich auf die Wirtschaft auswirken, dürften sich die rückläufigen Gewinnspannen der Unternehmen teilweise bemerkbar machen.

Jim Cielinski, Global Head of Fixed Income bei Janus Henderson Investors, sagt: „Unser Credit Risk Monitor ist auf zyklische Elemente und nicht auf die Bewertung ausgerichtet. Da die Spreads im letzten Quartal zurückgegangen sind, sollte klar sein, dass unser Zyklusindikator darauf hindeutet, dass diese Erholung wahrscheinlich nicht nachhaltig ist. Wir gehen davon aus, dass sich die fundamentale Schwäche 2023 fortsetzen wird. Der Optimismus über einen Rückzug der Zentralbanken hat die Märkte wieder anziehen lassen, aber auch dies könnte sich als vorübergehend erweisen. Mit zurückgehender Inflation werden die Realzinsen steigen, und die fehlende Möglichkeit, Kredite zu stark subventionierten Realzinsen aufzunehmen, wird die Ausfallprognosen verschlechtern. Wir sind noch nicht über den Berg, auch wenn die rückläufige Inflation der letzten drei Monate eine entscheidende Voraussetzung für die von den Investoren erhoffte weiche Landung ist.

Wir glauben also weiterhin, dass sich der Konjunkturzyklus verschlechtert. Die Inflation als Wildcard hat jedoch das Risiko gemindert, dass die Geldpolitik gezwungen ist, die Dinge ernsthaft zu beeinflussen. Am Rande sei gesagt, dass der Inflationsrückgang ein sehr willkommenes Ereignis ist, das die Wucht des Abschwungs verringern könnte. Allerdings kommt er zu spät, um eine weitere Verschlechterung des Zyklus zu verhindern.“

James Briggs, Portfolio Manager bei Janus Henderson Investors, ergänzt: „Ob wir von nun an eine stärkere Streuung an den Kreditmärkten sehen werden, hängt davon ab, ob eine weiche oder harte Landung erfolgt. Kommt es zu einer sanften Landung, wie sie der Markt erwartet, könnten die Kompression und damit die Korrelationen zunehmen. Sollte es zu einer harten Landung kommen, würden wir in der zweiten Jahreshälfte mit einer weiteren Spreizung rechnen. Eine sorgfältige Auswahl von Wertpapieren und der Aufbau von Stabilität in Kreditportfolios werden der Schlüssel sein, um diesen Teil des Kreditzyklus zu bewältigen.“

Über den Credit Risk Monitor

Der Credit Risk Monitor von Janus Henderson Investors wurde ursprünglich entwickelt, um die wachsende Abhängigkeit der Pensionspläne, insbesondere der britischen Pensionspläne, von Unternehmensanleihen für die Auszahlung an Pensionäre zu erfassen. Da die britischen Pensionspläne zunehmend auslaufen, wird die Abhängigkeit von Unternehmensanleihen wahrscheinlich noch zunehmen. Der Credit Risk Monitor wurde so konzipiert, dass er Treuhändern und ihren Beratern hilft zu verstehen, wie sich der Kreditzyklus entwickelt hat und auf welche Hauptrisiken sie achten müssen. Er verfolgt fundamentale und makroökonomische Unternehmensindikatoren anhand eines Ampelsystems, um anzuzeigen, wo wir uns im Kreditzyklus befinden und wie wir unsere Portfolios entsprechend positionieren können.

Zu den Indikatoren gehören die Schuldenlast und der Schuldendienst (Zinsdeckungsgrad), der Zugang zu den Kapitalmärkten und Cashflow/Gewinne.

Warum der Kreditzyklus eine Rolle spielt

- Bisher waren die Überrenditen bei Unternehmenskrediten in mindestens zwei Dritteln der Fälle positiv*, aber die Anleger mussten die Asymmetrie der Kreditmärkte in Kauf nehmen, wo Abwärtskorrekturen gravierend sein können.

- Die Überwachung des Kreditzyklus und der Top-down-Risiken gehört zu einem guten Risikomanagement. Die Herausforderung für Anleger besteht darin, dass jeder Zyklus anders ist und eine Kombination aus Daten und Urteilsvermögen erfordert.

- Kein einzelner Indikator oder Datensatz ist für sich genommen zuverlässig, und die Verzögerungen sind unbestimmt. Durch die Betrachtung des Kreditzyklus innerhalb eines Rahmens und die Bewertung der Aussagekraft der hier dargestellten Schlüsselindikatoren können wir jedoch das Verhältnis von Risiken und potenziellen Wendepunkten besser verstehen.

*Basierend auf den vierteljährlichen Überrenditen der globalen Investment-Grade- und High-Yield-Indizes seit 1999.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

![]()