Delticom veröffentlicht Geschäftsbericht 2022

- Umsatzwachstum im Kerngeschäft um 0,4 % auf 509,3 Mio. € (Prognose 2023: 500-534 Mio. €)

- Operatives EBITDA beläuft sich auf 15,0 Mio. € (Prognose 2023: 14-18,9 Mio. €)

- EBITDA 15 Mio. € (2021: 17,1 Mio. €)

- Konzernergebnis betrug 2,8 Mio. € (2021: 6,8 Mio. €)

- Konsortialfinanzierung bis zum 20.12.2024 erfolgreich verlängert; Finanzierungsrahmen konnte um weitere 20 Mio. € auf insgesamt 40 Mio. € verringert werden

- Erhöhung des Eigenkapitals auf 39,7 Mio. € (2021: 38,0 Mio. €)

Gesamtaussage

Die inflationsbedingte Preisentwicklung und die Unsicherheit über die geopolitischen und gesamtwirtschaftlichen Entwicklungen haben im Jahresverlauf ihre Spuren bei den Konsumenten und in der Folge in der Konsumbereitschaft der privaten Verbraucher und nicht zuletzt auch im europäischen Ersatzreifengeschäft hinterlassen. Einmal mehr hat sich die hohe Anpassungsfähigkeit der Delticom AG an sich schnell verändernde Marktbedingungen bewährt. Sämtliche außerordentlichen Kostenbelastungen, die sich im Jahresverlauf über die Planung vom Jahresanfang hinaus ergeben haben, konnten durch entsprechende Ergebnisbeiträge im operativen EBITDA ausgeglichen werden. Die Gesellschaft hat sich bietende Wachstums- und Ertragschancen genutzt und die Prozessoptimierungen weiter vorangetrieben, um die Kostenstrukturen für die Zukunft weiter zu verbessern.

Mit dem im abgeschlossenen Geschäftsjahr erzielten Umsatz in Höhe von 509,3 Mio. € und einem operativen EBITDA von 15,0 Mio. € hat die Gesellschaft ihre formulierten Zielsetzungen trotz eines schwierigen Marktumfelds erreicht.

Im März des laufenden Geschäftsjahres wurde die Konsortialfinanzierung der Delticom-Gruppe bis zum 20.12.2024 erfolgreich verlängert. Aufgrund der positiven Unternehmensentwicklung und eines stringenten Working Capital Managements konnte die Gesellschaft in diesem Zusammenhang den Finanzierungsrahmen um weitere 20 Mio. € auf insgesamt 40 Mio. € verringern.

Das Geschäftsjahr 2022

Marktumfeld. Gemäß dem Branchenverband ETRMA (European Tyre & Rubber Manufacturers Association) konnte das europäische Pkw-Ersatzreifengeschäft in den ersten sechs Monaten des abgelaufenen Jahres zwar eine Absatzsteigerung von 7,4 % verzeichnen. Der Ukraine-Krieg und der damit einhergehende Preisauftrieb bei den Energie- und Lebenshaltungskosten blieben allerdings im weiteren Jahresverlauf nicht ohne Folgen für die Absatzentwicklung. Auf Gesamtjahressicht wurden 2,0 % weniger Consumer-Reifen (Pkw-, SUV- und Llkw-Reifen) im Vergleich zum Vorjahr vom Handel (sell-in) nachgefragt. In Deutschland, dem größten Einzelmarkt in Europa, wurden gegenüber dem Vorjahr 6,2 % weniger Pkw-Ersatzreifen vom Handel an die Verbraucher (sell-out) abgesetzt. Mit 41 Mio. abgesetzten Stück wurde damit seit Ausbruch der Corona-Pandemie im letzten Jahr ein neuer Tiefstand erreicht. Im Vor-Corona Jahr 2019 waren noch 48,5 Mio. Pkw-Ersatzreifen im deutschen Reifenhandel nachgefragt worden.

Umsatz. Im abgelaufenen Geschäftsjahr erlöste der Delticom-Konzern insgesamt Umsätze in Höhe von 509,3 Mio. € (2021: 585,4 Mio. €). Im Geschäftsjahr 2021 hatte das US-Geschäft, welches zu Beginn des letzten Jahres erfolgreich veräußert wurde, mit rund 78 Mio. € zum Konzernumsatz beigetragen. Im Kerngeschäft Reifen Europa liegt der Umsatz folglich um 0,4 % über Vorjahr. Die Steigerung geht vornehmlich mit der inflationären Preisentwicklung im Jahresverlauf einher.

Bruttomarge. Die Bruttomarge (Handelsspanne ohne sonstige betriebliche Erträge) betrug für das abgelaufene Geschäftsjahr 21,6 % nach 21,9 % im entsprechenden Vorjahreszeitraum. Aufgrund der Preisentwicklung an den Rohstoffmärkten sind die Einkaufspreise im Jahresverlauf gestiegen. Der Gesellschaft ist es gelungen, den Preisanstieg entsprechend an die Kunden weiterzugeben. Der leichte Margenrückgang im Vorjahresvergleich resultiert aus einem veränderten Vertriebsmix. Aufgrund der schwächeren Nachfrage im Geschäft mit privaten Endkunden ist der Umsatzanteil des Geschäfts mit gewerblichen Kunden gegenüber Vorjahr gestiegen. Zwar sind hier die Margen geringer als im Geschäft mit privaten Endkunden, jedoch weist dieser Geschäftsanteil gleichzeitig auch eine geringere Kostenstruktur auf.

Sonstige betriebliche Erträge. Die sonstigen betrieblichen Erträge erhöhten sich im Berichtszeitraum auf 33,6 Mio. € (2021: 28,6 Mio. €). Der Anstieg um 17,2 % resultiert im Wesentlichen aus dem im Zusammenhang mit dem Verkauf der US-Gesellschaft erzielten Ergebnisbeitrag in Höhe von 3,8 Mio. €. Aufgrund von Gebäudeschäden kann zudem eine angemietete Lagerhalle nicht weiter genutzt werden. Aus der Auflösung der Verbindlichkeit für die Restmietdauer resultiert ein Ertrag aus dem Anlagenabgang in Höhe von 1,2 Mio. €. Die Nutzungsrechte wurden in entsprechender Höhe abgeschrieben. Die sonstigen betrieblichen Erträge beinhalten ferner auch Gewinne aus Währungskursdifferenzen in Höhe von 7,1 Mio. € (2021: 4,7 Mio. €). Währungsverluste weisen wir innerhalb der sonstigen betrieblichen Aufwendungen aus (2022: 9,0 Mio. €, 2021: 4,0 Mio. €). Der Saldo aus Währungsgewinnen und -verlusten belief sich im Berichtszeitraum auf –1,9 Mio. € (2021: 0,7 Mio. €).

Rohertrag. Im Berichtszeitraum verringerte sich der Rohertrag gegenüber dem entsprechenden Vorjahreswert um 8,2 % von 156,6 Mio. € auf 143,7 Mio. €. Im Verhältnis zur Gesamtleistung in Höhe von 542,9 Mio. € (2021: 614,0 Mio. €) betrug der Rohertrag 26,5 % (2021: 25,5 %). Im Kerngeschäft Reifen Europa ist die Rohertragsmarge im Vorjahresvergleich nahezu unverändert (2021 ohne USA: 26,4 %).

Personalaufwand. Zum Stichtag 31.12.2022 waren insgesamt 178 Mitarbeiter (inkl. Auszubildender) im Konzern angestellt (31.12.2021: 174). Im Berichtszeitraum beschäftigte der Konzern im Durchschnitt 183 Mitarbeiter (2021: 174). Der Personalaufwand belief sich im Berichtszeitraum auf 14,0 Mio. € (2021: 13,4 Mio. €, +4,8 %). Die Personalaufwandsquote (Verhältnis von Personalaufwand zu Umsatzerlösen) betrug im abgelaufenen Geschäftsjahr 2,8 % (2021: 2,3 %).

Sonstige betriebliche Aufwendungen. Innerhalb der sonstigen betrieblichen Aufwendungen sind die Transportkosten die größte Einzelposition. Sie beliefen sich im Berichtszeitraum auf 40,7 Mio. €. Der deutliche Rückgang um 24,2 % gegenüber Vorjahr (2021: 53,6 Mio. €) geht zu einem guten Teil mit dem Verkauf des US-Geschäfts einher. Aufgrund der Volumenentwicklung im Kerngeschäft Reifen Europa und teilweise verkürzter Lieferdistanzen zu den Kunden nach Inbetriebnahme des neuen Lagerstandorts im Dreiländereck Deutschland, Frankreich, Schweiz zu Beginn des vorangegangenen Geschäftsjahres sind auch die Transportkosten im Kerngeschäft Reifen Europa auf Gesamtjahressicht rückläufig.

Marketing. Die Marketingaufwendungen beliefen sich im Berichtszeitraum auf 13,8 Mio. € (2021: 18,8 Mio. €, –26,5 %). Der deutliche Rückgang im Vorjahresvergleich resultiert zu einem guten Teil aus dem Verkauf der US-Gesellschaft. Im Kerngeschäft Reifen Europa hat die Gesellschaft im Jahresverlauf die Marketingausgaben entsprechend der schwächeren Nachfrage im Geschäft mit privaten Endkunden adjustiert. Die Marketingaufwandsquote beträgt 2,7 % vom Umsatz (2021: 3,2 %).

EBITDA. Das EBITDA sank im Berichtszeitraum von 17,1 Mio. € auf 15,0 Mio. €, ein Rückgang um 12,2 %. Die EBITDA-Marge für das Gesamtjahr beträgt 2,9 % (2021: 2,9 %). Periodenfremde Aufwendungen in Höhe von 2,5 Mio. € belasten das EBITDA im abgeschlossenen Geschäftsjahr. Aus der Währungsentwicklung resultiert zudem ein belastender Ergebniseffekt in Höhe von 2,6 Mio. € (FX-Ergebnis 2022: -1,9 Mio. €, 2021: +0,7 Mio. €). In 2022 stehen den außerordentlichen Ergebnisbeiträgen aus dem US-Verkauf außerordentliche Aufwendungen in nahezu gleicher Höhe gegenüber. Das operative EBITDA beläuft sich auf 15,0 Mio. € (2021: 15,7 Mio. € reported). Das Konzern-EBITDA bildet den Ausgangspunkt für die Berechnung des operativen EBITDA. Die periodenfremden Aufwendungen belasten entsprechend auch das operative EBITDA, da diese nicht herausgerechnet werden.

Abschreibungen. Die Abschreibungen sind im Berichtszeitraum um 7,4 % von 10,0 Mio. € auf 10,8 Mio. € gestiegen. Aufgrund von Gebäudeschäden an einer angemieteten Lagerhalle kann dieser Standort von der Gesellschaft nicht länger betrieben werden. Die Nutzungsrechte aus dem zu Grunde liegenden Mietverhältnis wurden entsprechend außerplanmäßig abgeschrieben. Diese Abschreibung beläuft sich auf 1,2 Mio. €.

Finanzergebnis. Im Berichtszeitraum wurde ein Finanzertrag in Höhe von 863 Tsd. € erzielt (2021: 158 Tsd. €). Dieser Ertrag resultiert vornehmlich aus dem Sicherheitentausch zu Jahresbeginn. Die seinerzeit in bar hinterlegte Mietsicherheit für den Lagerstandort im Elsass wurde durch ein Mietaval ersetzt. Der Zinsaufwand beläuft sich für das abgeschlossene Geschäftsjahr auf 1,9 Mio. € (2021: 2,3 Mio. €). Der Rückgang geht mit der Entschuldung des Unternehmens einher, die im Jahresverlauf zu einer gegenüber Vorjahr verringerten Kreditlinienausnutzung führte.

EBIT. Das in 2022 erzielte EBIT betrug 4,2 Mio. €, nach 7,1 Mio. € im Jahr zuvor. Dies entspricht einer EBIT-Marge von 0,8 % (2021: 1,2 %).

Ertragsteuern. Für das abgeschlossene Geschäftsjahr ergibt sich ein Steueraufwand in Höhe von 0,4 Mio. €. Dieser setzt sich aus der aufwandswirksamen Nutzung vormals gebildeter aktiver latenter Steuern sowie zu einem geringeren Teil aus Ertragsteuern zusammen. Im Jahr 2021 wurden aktive latente Steuern auf wiederum im entsprechenden Vorjahr nicht berücksichtigte Verlustvorträge angesetzt. Dies hatte im Vorjahr zu einem Steuerertrag in Höhe von 1,9 Mio. € geführt.

Konzernergebnis. Das Konzernergebnis fällt mit 2,8 Mio. € bzw. 0,19 € je Aktie im Vorjahresvergleich geringer aus (2021: 6,8 Mio. € bzw. 0,49 € je Aktie).

Vorräte. Während ein Teil der Sommerbevorratung für 2022 bereits auf Ende 2021 vorgezogen worden war, hat die Gesellschaft zum Ende des letzten Geschäftsjahres entsprechend der Bestandsziele zum Jahresende agiert. Mit 43,3 Mio. € fallen die Vorräte im Stichtagsvergleich um 3,3 Mio. € niedriger aus (31.12.2021: 46,6 Mio. €). Bedingt durch den im Jahresdurchschnitt höheren Vorratsbestand hat sich die durchschnittliche Reichweite (durchschnittliche Höhe des Vorratsbestands dividiert durch durchschnittlichen Materialaufwand pro Tag) auf 41,1 Tage erhöht (2021: 33,3 Tage).

Liquidität. Die flüssigen Mittel verzeichneten einen Nettoabfluss von –3,0 Mio. €. Per 31.12.2022 beliefen sich die flüssigen Mittel auf 3,0 Mio. € (31.12.2021: 4,9 Mio. €). Aufgrund der Saisonalität des Geschäfts und der im Reifenhandel typischen Zahlungsziele ist die Liquidität am Jahresende vergleichsweise gering.

Die kurzfristigen Finanzschulden beliefen sich zum Bilanzstichtag auf 22,6 Mio. €, ein Anstieg um 8,7 Mio. € im Vergleich zum Vorjahr (2021: 13,9 Mio. €). Sie beinhalten den Kurzfristanteil der Leasingverpflichtungen aus den langfristigen Mietverhältnissen in Höhe von 9,9 Mio. € (31.12.2021: 8,6 Mio. €). Die kurzfristigen Finanzschulden gegenüber Banken beliefen sich zum Jahresende auf 12,7 Mio. € (31.12.2021: 5,3 Mio. €). Die Ausweitung der Linienbeanspruchung im Vorjahresvergleich geht mit dem Abbau der Verbindlichkeiten aus Lieferungen und Leistungen einher.

Free Cashflow. Der Free Cashflow (operativer Cashflow abzüglich Cashflow aus Investitionstätigkeit) ist im Vorjahresvergleich von 16,5 Mio. € auf –2,4 Mio. € gesunken. Diese Entwicklung geht maßgeblich mit der deutlichen Reduzierung der Verbindlichkeiten aus Lieferungen und Leistungen im Stichtagsvergleich von 84,6 Mio. € auf 53,9 Mio. € und entsprechend mit der Entwicklung im Working Capital einher.

Eigenkapital. Das Eigenkapital erhöhte sich um 1,7 Mio. € oder 4,4 % auf 39,7 Mio. € (Vorjahr: 38,0 Mio. €). Das im abgeschlossenen Geschäftsjahr erzielte Konzernergebnis in Höhe von 2,8 Mio. € trug zu einer weiteren Stärkung des Eigenkapitals bei. Die Struktur der Passiva zeigt vor dem Hintergrund der deutlichen Bilanzverkürzung im Vergleich zum Vorjahr eine Steigerung der Eigenkapitalquote von 17,5 % auf 20,3 %. Die Summe aus Sachanlagen, immateriellen Vermögenswerten, Nutzungsrechten, Finanzanlagen und Vorratsvermögen in Höhe von 138,4 Mio. € war zum Stichtag 31.12.2022 zu 69,9 % durch langfristige Finanzierungsmittel gedeckt (Vorjahr: 63,3 %).

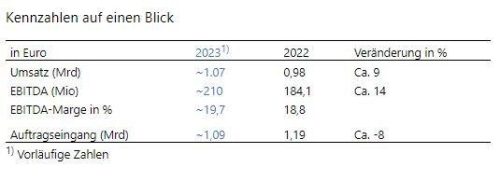

Ausblick 2023

Inwieweit die Leitzinspolitik der EZB der Inflation im Währungsraum im laufenden Jahr den gebotenen Einhalt bieten wird, bleibt abzuwarten. Weiter steigende Kosten für Lebenshaltung und Energie und eine damit einhergehende Belastung der Konsumbereitschaft sind zum jetzigen Zeitpunkt nicht auszuschließen. Ob und inwieweit die europäische Ersatzreifennachfrage in diesem Jahr von einem Aufholeffekt in Folge der rückläufigen Entwicklung im letzten Jahr profitieren kann, wird nicht zuletzt von den gesamtwirtschaftlichen Rahmenbedingungen im Jahresverlauf abhängen. So früh zu Jahresbeginn lassen sich aus der Geschäftsentwicklung noch keine Indikatoren für das Gesamtjahr ableiten. In unserer Planung für das laufende Geschäftsjahr rechnen wir nicht mit einer weiteren Eintrübung der gesamtwirtschaftlichen und branchenbedingten Rahmenbedingungen. Wir planen zudem ebenfalls nicht mit externen Faktoren, die positiv auf das Geschäft einwirken. Den Umsatz im Gesamtjahr planen wir in einer Spanne von 500 Mio. € bis 534 Mio. €.

Auch für das laufende Geschäftsjahr verfolgt die Gesellschaft das Ziel, mögliche Preissteigerungen im Einkauf an die Kunden weiterzugeben. Wenngleich die Gesellschaft weiterhin an einer Verbesserung der Kostenstruktur arbeitet, kann hinsichtlich der Kostenentwicklung im Gesamtjahr allerdings ein Inflationseffekt derzeit nicht ausgeschlossen werden. Zur Reduzierung der Fixkosten im laufenden Jahr wird die Gesellschaft einen guten Teil der vorhandenen Programmierkapazitäten auf die weitere Automatisierung nachgelagerte Prozesse sowie in die Harmonisierung der vorhandenen Systemlandschaft allokieren. Für das operative EBITDA im Gesamtjahr streben wir in Abhängigkeit vom Umsatz eine Spanne von 14 Mio. € bis 18,9 Mio. € an.

Der vollständige Bericht für das Geschäftsjahr 2022 steht auf der Internetseite www.delti.com im Bereich "Investor Relations" zum Download zur Verfügung.

Mit der Marke ReifenDirekt ist die Delticom AG das führende Unternehmen in Europa für die Onlinedistribution von Reifen und Kompletträdern.

Das Produktportfolio für Privat- und Geschäftskunden umfasst ein beispiellos großes Sortiment aus mehr als 600 Marken und über 40.000 Reifenmodelle für Pkw und Motorräder. Kompletträder und Felgen komplettieren das Produktangebot. In 72 Ländern betreibt die Gesellschaft 351 Onlineshops sowie Onlinevertriebsplattformen und betreut darüber mehr als 18 Millionen Kunden.

Zum Service gehört, dass die bestellten Produkte auf Wunsch des Kunden zur Montage zu einem der europaweit rund 30.000 Werkstattpartner von Delticom geschickt werden können.

Das Unternehmen mit Sitz in Hannover, Deutschland, ist vornehmlich in Europa tätig und besitzt umfassendes Know-how beim Aufbau und Betrieb von Onlineshops, in der Internet-Kundenakquise, in der Internetvermarktung sowie beim Aufbau von Partnernetzwerken.

Seit der Gründung 1999 hat Delticom eine umfassende Expertise bei der Gestaltung effizienter und systemseitig voll integrierter Bestell- und Logistikprozesse aufgebaut. Eigene Läger gehören zu den wesentlichen Assets der Gesellschaft.

Im Geschäftsjahr 2022 hat die Delticom AG einen Umsatz von rund 509 Millionen Euro generiert. Zum Ende des letzten Jahres waren 178 Mitarbeiter im Unternehmen beschäftigt.

Die Aktien der Delticom AG sind seit Oktober 2006 im Prime Standard der Deutschen Börse gelistet (ISIN DE0005146807).

Im Internet unter: www.delti.com

Delticom AG

Brühlstraße 11

30169 Hannover

Telefon: +49 (511) 87989280

Telefax: +49 (511) 87989071

http://www.delti.com

Telefon: +49 (511) 93634-8903

Fax: +49 (511) 8798-9138

E-Mail: melanie.becker@delti.com

![]()