Augenscheinlich verborgen: Investment Case Healthcare

- Trotz wirtschaftlicher Unsicherheiten erscheint Healthcare im Vergleich zu anderen defensiven Sektoren attraktiv

- Vermutliche Wachstumstreiber: Innovation und alternde Bevölkerung

- Attraktive Bewertungen kombiniert mit neuen Wachstumschancen könnten künftige Renditen steigern

Die Renditen von Healthcare-Aktien blieben 2023 nahezu unverändert, was dazu führen könnte, dass einige Anleger den Sektor übersehen.[1] Angesichts der jüngsten Trends könnte dies ein Fehler sein, denn diese sprechen unserer Meinung nach erst recht für eine Investition ins Gesundheitswesen.

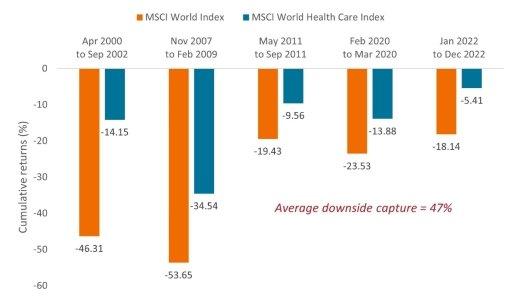

Absicherung von Verlusten

Obwohl die Erwartungen einer Rezession zurückgegangen sind, halten wir die Wahrscheinlichkeit einer Konjunkturabschwächung nach wie vor für erheblich und unterschätzt. Es dauert ein bis zwei Jahre, bis sich die geldpolitischen Straffungszyklen in vollem Umfang auswirken, da höhere Zinssätze und eine restriktivere Kreditvergabe sich erst nach und nach auf die Wirtschaft übertragen. Sollte es zu einem Abschwung kommen, könnte der Gesundheitssektor ein sicherer Hafen sein: Ist der MSCI World IndexSM seit 2000 um 15 % oder mehr gefallen, hat der MSCI World Health Care IndexSM durchschnittlich nur 47 % des Abwärtstrends mitgemacht (Abbildung 1).

Abbildung 1: Performance des Gesundheitswesens und Absicherung nach unten

Quelle: Janus Henderson Investors, FactSet, Stand: 30. Juni 2023. Die Grafik spiegelt Marktrückgänge von 15 % oder mehr im MSCI World Index seit 2000 wider. Die Indexperformance spiegelt nicht die Kosten für die Verwaltung eines Portfolios wider, da ein Index nicht verwaltet wird und nicht für Direktanlagen zur Verfügung steht. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Ergebnisse zu. Investitionen sind mit Risiken verbunden, einschließlich möglicher Kapitalverluste und Wertschwankungen.

Selbst wenn eine Rezession vermieden wird, könnte der Gesundheitssektor noch gut abschneiden. Die Nachfrage nach arbeitgeberfinanzierten Versicherungspolicen steigt beispielsweise durch eine hohe Beschäftigungsquote, wovon Anbieter von Managed Care (gesteuerte Versorgung) profitieren. Darüber hinaus können positive klinische Studienergebnisse und Zulassungsgenehmigungen die Aktien unabhängig vom Wirtschaftsumfeld in die Höhe treiben. So hat sich der Aktienkurs eines Arzneimittelherstellers im Mai dieses Jahres an einem einzigen Tag mehr als verdoppelt, nachdem er bahnbrechende Daten für sein potenzielles Medikament gegen Eierstockkrebs veröffentlichte. Ein anderes Unternehmen verzeichnete zweistellige Kursgewinne, nachdem es positive Ergebnisse für einen vielversprechenden Pneumokokken-Impfstoff bekannt gab.

Attraktive Bewertungen

Der Gesundheitssektor wird mit einem Abschlag gegenüber dem breiteren Aktienmarkt gehandelt und entspricht in etwa seinem eigenen langfristigen Durchschnitt. Dies ist vergleichsweise besser als bei anderen traditionell defensiven Sektoren, die Ende August mit Aufschlägen gegenüber ihren historischen Bewertungen gehandelt wurden. Darüber hinaus werden viele Biotechnologieaktien nach einem der heftigsten Kursrückgänge aller Zeiten (Februar 2021 – Mai 2022) auf einem deutlich niedrigeren Niveau gehandelt, wobei der Kurs vieler Titel unter dem Niveau der Barmittel in ihren Bilanzen liegt (Abbildung 2).

Abbildung 2: Der Gesundheitssektor ist vergleichsweise attraktiv

Kurs-Gewinn-Verhältnis (KGV) auf Basis der erwarteten 12-Monats-Gewinnentwicklung

Quelle: Bloomberg, Stand: 31. August 2023. Der Durchschnitt bezieht sich auf den 30-jährigen rollierenden 12-Monats-Zeitraum. Die Daten basieren auf den vierteljährlichen Forward-Kurs-Gewinn-Verhältnissen für den S&P 500 Index, den S&P 500 Health Care Sector, den S&P 500 Biotechnology Subsector, den S&P Consumer Staples Sector und den S&P Utilities Sector.

Dies ist teilweise auf den Überhang aus Corona zurückzuführen: Das Ende des öffentlichen Gesundheitsnotstands reduzierte den Absatz von Impfstoffen und Therapeutika 2023 erheblich. Damit wurde auch das Wachstum der Hersteller von Life-Science-Geräten belastet, die die Komponenten für die Produktion von Biopharmazeutika liefern. Gleichzeitig könnte die Wiederaufnahme der medizinischen Routineversorgung, die viele während der Pandemie aufgeschoben haben, die Kosten für die Versicherer erhöhen.

Wir halten diese Rückkehr zum Mittelwert eher für eine Rückkehr zur Normalität, die wahrscheinlich nur von kurzer Dauer sein wird. So meldeten die Versicherungsunternehmen im zweiten Quartal unerwartet gute Ergebnisse, da sich die Unternehmen zunehmend auf Value-based Services verlagern und so die Ausgaben begrenzen konnten. Auch die Prämienerhöhungen im nächsten Jahr könnten dazu beitragen, die höheren Kosten zu decken. Während Corona in den Hintergrund rückt, gewinnen andere Therapiefelder wie Adipositas und Alzheimer an Bedeutung. Sie haben das Potenzial, die Umsätze von Markenmedikamenten und Instrumenten zu steigern.

Beschleunigung von Innovationen

Die klinische Forschung macht in zahlreichen Krankheitsbereichen weiterhin rasche Fortschritte. In diesem Jahr stehen mehr als 80 neue Medikamente zur Prüfung durch die Food and Drug Administration (FDA) an, von denen mehr als die Hälfte bereits zugelassen sind.[2] Damit steht der Sektor vor einem Rekordjahr bei den Neueinführungen von Arzneimitteln und schafft Potenzial für ein jahrelanges Umsatzwachstum, da die Produktzyklen von Arzneimitteln meist zehn Jahre oder länger dauern.

Diese Innovationen haben zu einer Fusions- und Übernahmewelle geführt. In diesem Jahr wurden bereits dreizehn Übernahmen im Wert von jeweils einer Milliarden US-Dollar oder mehr angekündigt, so viele wie in keinem anderen Jahr der jüngsten Geschichte (Abbildung 3). Biotech-Unternehmen mit kleiner und mittlerer Marktkapitalisierung waren dabei nicht nur die größten Übernahmeziele, sondern auch die größten Gewinner, da einige von ihnen Aufschläge zwischen 60 % und 100 % (und sogar mehr) erzielten.

Abbildung 3: Fusionen und Übernahmen im Höhenflug

Quelle: Thomson Reuters, TD Cowen. Enthält nur Geschäfte ≥1 Milliarde US-Dollar. *Daten für 2023 (Stand: 4. September 2023).

Ein komplexer Sektor – ideal für Stock Picking

Allerdings werden viele Blockbuster-Medikamente bis zum Ende des Jahrzehnts ihren Patentschutz verlieren (Blockbuster-Medikamente: Jahresumsatz von 1 Milliarde US-Dollar oder mehr). Auch die Auswirkungen des Inflation Reduction Act (IRA) auf die Arzneimittelpreise in den USA und die Erschwinglichkeit der Gesundheitsversorgung weltweit geben Anlass zur Sorge.

Doch wie so oft im Gesundheitswesen kommt es auch hier auf die Details an. Patentabläufe waren ein weiterer Katalysator für Fusionen und Übernahmen, da große zahlungskräftige Biopharmaunternehmen ihre Produktpipelines aufzustocken wollen. Und während der Verlust des Patentschutzes einige Markenmedikamente der Konkurrenz zugänglich macht, verbessert er auch die Erschwinglichkeit für Patienten und setzt Kapital für Investitionen in neuere Innovationen frei.

Auch die Regulierung ist komplex. Zwar erlaubt der IRA der amerikanischen Altersversicherung Medicare die Preise für ausgewählte Arzneimittel ab 2026 auszuhandeln, aber das Mandat ist mit Einschränkungen verbunden. Arzneimittel für seltene Krankheiten sind ausgenommen. Kleinmolekulare Arzneimittel sind neun Jahre lang von den Verhandlungen ausgenommen, Biopharmazeutika 13 Jahre lang – also etwa bis zu dem Zeitpunkt, zu dem Markenmedikamente ohnehin ihren Patentschutz verlieren. Von einigen Aspekte des Gesetzes dürfte die Industrie sogar profitieren: Ab 2025 werden die Arzneimittelkosten für Senioren auf 2.000 US-Dollar pro Jahr gedeckelt, was die Erschwinglichkeit verbessern und möglicherweise die Verkaufszahlen steigern dürfte.

Vor dem Hintergrund dieser Komplexität und des inhärenten Risikos der Arzneimittelentwicklung ist es kein Wunder, dass es jedes Jahr eine große Diskrepanz zwischen den Aktien mit der besten und der schlechtesten Performance im Gesundheitswesen gibt (Abbildung 4). Daher spiegeln die Benchmark-Renditen nur selten das Gesamtbild des Sektors wider – oder die Anlagemöglichkeiten.

Abbildung 4: Große Diskrepanz zwischen den am besten und am schlechtesten abschneidenden Aktien im Gesundheitswesen

Quelle: Wilshire 5000 Index. Daten von 2013-2022. Basierend auf einer Analyse des 10-Jahres-Zeitraums.

Langfristiges Wachstum

Es lohnt sich auch, langfristig zu denken. Obwohl die Ausgaben für das Gesundheitswesen bereits beachtlich sind – in den USA machen sie etwa 18 % des Bruttoinlandsprodukts aus[3] – sehen wir noch Wachtumspotenzial.

Ein Grund dafür ist die demografische Entwicklung. Bis 2050 wird die Zahl der 60- und über 60-Jährigen auf 2 Milliarden ansteigen und damit etwa doppelt so hoch sein wie 2020.[4] Diese Altersgruppe gibt in der Regel dreimal so viel für die Gesundheitsversorgung aus wie die jüngere Bevölkerung.[5]

Auch die Fortschritte in der Medizin tragen ihren Teil dazu bei. Zum Beispiel Mukoviszidose: Die durchschnittliche Lebenserwartung von Mukoviszidose-Patienten lag noch vor zehn Jahren bei etwa 30 Jahren. Dank verbesserter Therapien geht die Cystic Fibrosis Foundation inzwischen davon aus, dass heute mit Mukoviszidose geborene Kinder über 50 Jahre alt werden. Durch die Verlängerung der Lebenserwartung sorgen neue Therapien für eine höhere Nachfrage und einen größeren medizinischen Bedarf, was wiederum neue Unternehmen und Produkte hervorbringt.

Wir gehen davon aus, dass sich diese Wachstumstreiber in den kommenden Jahren noch verstärken, da die Innovationsgeschwindigkeit rasant zunimmt und einige der wichtigsten tödlichen Krankheiten in Angriff genommen werden. Anleger sollten dies berücksichtigen.

[1] Bloomberg, Stand: 31. August 2023. Die Renditen beziehen sich auf den S&P 500 Health Care Sector und den MSCI World Health Care Index.

[2] Food and Drug Administration, Stand: 31. August 2023.

[3] Centers for Medicare and Medicaid Services, Daten für 2021.

[4] Weltgesundheitsorganisation, „Altern und Gesundheit“, Stand: 1. Oktober 2022.

[5] JAMA Network, „Vergleich der Gesundheitsausgaben nach Alter in 8 Ländern mit hohem Einkommen“, 6. August 2020. Die Daten spiegeln die Zahlen für 2015 für Personen im Alter von 65 Jahren und älter für Australien, Kanada, Deutschland, Japan, die Niederlande, die Schweiz, Großbritannien und die USA wider.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

Dolphinvest Communications

Telefon: +49 (69) 3399-7813

E-Mail: hrauen@dolphinvest.eu

![]()