Entwicklungstrends der Elektromobilität

SUVs dominieren Neuzulassungsstatistik und Fahrzeugangebot

SUVs und Geländewagen spielen in der Elektromobilität eine stärkere Rolle als bei anderen Antrieben. Während im gesamten Antriebsmix etwa 41% aller Neuzulassungen in Deutschland zwischen Januar und November 2023 auf diese Fahrzeugklassen entfiel, sind es unter den vollelektrischen Kraftfahrzeugen rund 53% (vgl. Abbildung 1). Zum Vergleich: Im Gesamtjahr 2022 lag der Marktanteil von elektrischen SUVs und Geländewagen noch bei etwas über 43%. Mittlerweile repräsentieren allein die mittleren SUVs, d.h. SUVs und Geländewagen, die ihren Abmessungen zufolge am ehesten der Kompaktklasse bzw. Mittelklasse zugeordnet werden können, rund 43% aller BEV-Neuzulassungen (2022: 36%). Hierzu gehören etwa Modelle wie das Tesla Model Y, der Skoda Enyaq oder der Audi Q4 e-tron. Die Kompaktklasse (z.B. VW ID.3) steigert ihren BEV-Marktanteil ebenfalls leicht auf 14% (2022: 12%) und überholt damit die Minis (z.B. Fiat 500), deren Zulassungsanteil auf 11% sinkt (2022: 16%). Auch die Mittelklasse (z.B. Tesla Model 3) sowie Kleinwagen (z.B. Opel Corsa) verlieren teils deutlich und liegen nunmehr bei einem Anteil von 8% (2022: 10%) bzw. 7% (2022: 13%). Die anderen Fahrzeugklassen Obere Mittelklasse (2%), Oberklasse (2%), Utilities (2%) und Vans (0,5%) spielen weiterhin eine untergeordnete Rolle.

Die steigenden Zulassungszahlen bei SUVs können u.a. auf ein größeres Modellangebot zurückgeführt werden (vgl. Anhang 2). Unter den 105 Fahrzeugmodellen mit Neuzulassungen zwischen Januar und November 2023 befinden sich 48 SUVs (davon 34 mittlere SUVs, 7 große SUVs und 7 kleine SUVs), während es im Gesamtjahr 2022 noch 31 SUV-Modelle (davon 24 mittlere SUVs, 4 große SUVs und 3 kleine SUVs) waren. Auch in der Kompaktklasse nimmt das Produktangebot mit 4 neuen Modellen zu, während in der Oberen Mittelklasse und Oberklasse jeweils 3 neue Modelle hinzukamen. Der Bedeutungsverlust der Kleinwagen und Minis spiegelt sich in einer Reduzierung des Fahrzeugangebots wider. So befinden sich mittlerweile nur noch 7 Kleinwagen (2022: 8) und 5 Minis (2022: 6) in der Neuzulassungsstatistik. Doch selbst von dieser ausgedünnten Palette sind noch weniger Modelle tatsächlich konfigurier- und bestellbar. In der Auswertung berücksichtigte Fahrzeuge wie der VW e-up!, der Smart fortwo oder der Honda e werden zwar noch zugelassen, aber nicht mehr auf den Herstellerseiten angeboten.

Deutlicher Anstieg der Anschaffungspreise für E-Autos

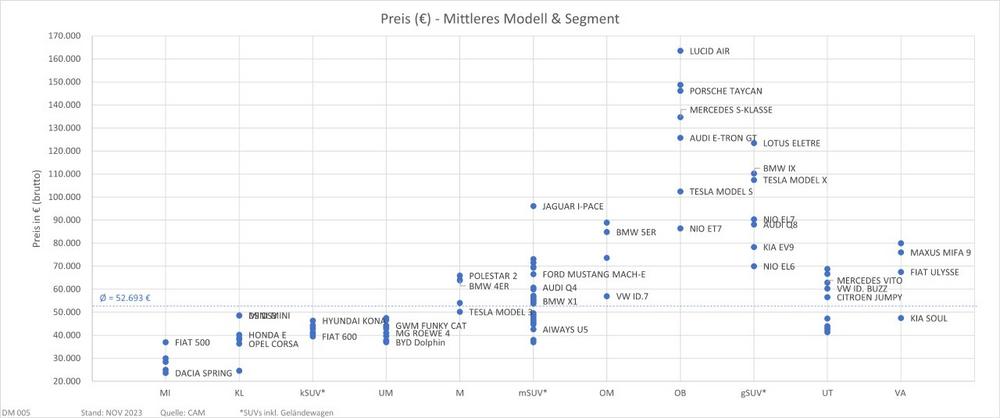

Die Verdichtung der Modellpalette mit SUVs und Fahrzeugen der Oberen Mittelklasse und Oberklasse sowie die Ausdünnung des Angebots bei Kleinwagen und Minis führt zu einem Anstieg der durchschnittlichen Anschaffungspreise für E-Autos. Der mittlere Fahrzeugpreis (ohne Sonderausstattung) liegt im Erhebungszeitraum, gewichtet an den Neuzulassungen, bei 52.693 € (brutto, ohne Abzug der Förderung) (vgl. Abbildung 2). Dies entspricht einer Preissteigerung um 4.023 € bzw. 8,3% im Vergleich zum Gesamtjahr 2022. Der Preisanstieg zieht sich fast durch alle Fahrzeugsegmente und wirkt kontraproduktiv für den Hochlauf der Elektromobilität. Kostete beispielsweise ein VW ID.3 im Jahr 2022 noch 38.060 € in der Basis, so sind es mittlerweile 39.995 €. Auch in der teuersten Ausstattungslinie ergibt sich eine Preiserhöhung von 43.720 € auf 47.595 €. Damit ist das Modell trotz seiner Qualifizierung für die BAFA-Prämie noch immer deutlich teurer als ein vergleichbarer VW Golf, dessen Startpreis bei 29.275 € liegt.

Verbesserungen bei Reichweite und Ladeleistung zulasten des Gewichts

Neben den Preisen spielen auch technische Daten wie die maximale WLTP-Reichweite oder die Ladeleistung eine gewichtige Rolle bei der Anschaffung von Elektrofahrzeugen. Im Erhebungszeitraum des Jahres 2023 liegt die an den Neuzulassungen gewichtete, mittlere Reichweite bei 423 km (WLTP, kombiniert), was einer Steigerung um 25 km bzw. 6% im Vergleich zum Gesamtjahr 2022 entspricht (vgl. Abbildung 3). Auch die maximale Ladeleistung legt um 11 kW bzw. 9% auf 133 kW zu. Hierbei ergibt sich jedoch weiterhin eine große Diskrepanz zwischen den Fahrzeugklassen. Während Minis im Mittel nur auf eine Reichweite von 214 km und eine maximale Ladeleistung von 40 kW kommen, liegen Fahrzeuge der Oberklasse bei 523 km bzw. 231 kW. Vergleichbare SUVs können aufgrund ihrer schlechteren Aerodynamik bei der Reichweite nicht mithalten. Kleine SUVs kommen auf durchschnittlich 386 km, während es bei mittleren SUVs 462 km und bei großen SUVs 488 km sind.

Die Steigerung der Reichweite geht mit einem Anstieg des Leergewichts einher. Dieses liegt im Erhebungszeitraum über alle Fahrzeugklassen bei 1.903 kg, was einer Zunahme um 93 kg bzw. 5% im Vergleich zu 2022 entspricht. Das bedeutet: Den Automobilherstellern gelingt es mehrheitlich nicht, die Reichweite durch eine verbesserte Effizienz zu erzielen. Stattdessen werden größere Batteriekapazitäten angeboten, die jedoch einen erhöhten Rohstoffbedarf zu höheren Preisen nach sich ziehen. Auch hier ist die Bandbreite zwischen den Fahrzeugklassen enorm. Minis besitzen ein durchschnittliches Leergewicht von 1.236 kg, während es in der beliebten Kompaktklasse bereits 1.793 kg sind. Auch hier sind SUVs grundsätzlich im Nachteil. Kleine SUVs wiegen im gewichteten Mittel bereits 1.678 kg, mittlere SUVs liegen bei 2.072 kg, während große SUVs auf 2.609 kg kommen.

Ausblick 2024/25

Im Status Quo steht die Elektromobilität weiterhin vor großen Herausforderungen, die den Markthochlauf sowohl im kommenden Jahr 2024 als auch in den darauffolgenden Perioden maßgeblich beeinflussen werden. Hierzu zählen einerseits das abseits von SUVs ausbaufähige Modellangebot, die im Vergleich zu Verbrennern deutlich teuren Fahrzeugpreise sowie die teils verbesserungswürdige technische Leistungsfähigkeit (Reichweite, Ladeleistung, Verbrauch). Das CAM geht davon aus, dass insbesondere in den unteren Fahrzeugklassen weiterhin ein großer Mangel an (insbesondere im Vergleich zum Verbrenner) wettbewerbsfähigen Elektrofahrzeugen bestehen wird. Hieran werden auch die neuen chinesischen Importeure kurzfristig kaum etwas ändern. Erst ab 2025 und fortfolgende Jahre ist mit einem verstärkten Angebot kostengünstiger und ausreichend wettbewerbsfähiger E-Autos zu rechnen (z.B. Tesla Kompaktmodell, Renault Twingo, VW ID.2), die den Markthochlauf signifikant beschleunigen werden. Für 2024 prognostiziert das CAM circa 600.000 BEV-Neuzulassungen (+15% ggü. 2023), während im Folgejahr 2025 von etwa 750.000 Einheiten (+25% ggü. 2024) ausgegangen wird.

Studienleiter Stefan Bratzel: „Während sich die Reichweite und Ladeleistung von Elektromodellen relativ gut entwickeln, krankt der Markthochlauf der Elektromobilität wesentlich an wettbewerbsfähigen Anschaffungspreisen im Vergleich zu Verbrennern. Der weitere Preisanstieg von Elektromodellen ist Gift für die neue Marktphase der Elektromobilität, bei der nach den technikaffinen Early Adoptern nunmehr Kundensegmente mit kleinerem Geldbeutel adressiert werden müssen. Für die Automobilhersteller wird die Reduzierung der Herstellkosten von Elektrofahrzeugen ein zentraler Erfolgsfaktor, zumal die globalen Marktführer Tesla und BYD bereits auf einer deutlich besseren Kostenbasis agieren. Die Reduzierung bzw. der mögliche Wegfall des Kaufzuschusses wäre für den weiteren dynamischen Markthochlauf in den nächsten zwei bis drei Jahren kritisch.“

Über die Studie:

Der E-Mobility Market Segmentation Report 2023 beschäftigt sich mit einer detaillierten empirischen Analyse der gegenwärtigen Wettbewerbslandschaft auf dem deutschen sowie chinesischen Elektrofahrzeugmarkt. Grundlage der Untersuchung bilden alle 105 laut Kraftfahrbundesamt (KBA) in Deutschland zwischen Januar und November 2023 neu zugelassenen BEVs bzw. die 25 zwischen Januar und Oktober 2023 am häufigsten zugelassenen Elektromodelle (BEV und PHEV) auf dem chinesischen Pkw-Markt. Für jedes Modell werden auf Basis von Primärdaten (d.h. Herstellerwebsite) spezifische KPIs für die jeweils günstigste und teuerste bestellbare Ausstattungslinie erhoben (z.B. Fahrzeugklasse, Preis, Reichweite, Ladeleistung). Dieses Vorgehen erlaubt sowohl auf Ebene der Fahrzeugklassen als auch auf Modell- oder Automobilmarkenebene tiefgreifende Analysen zur Wettbewerbssituation als Grundlage für strategische Produktentscheidungen.

Die ausführliche Studie kann unter folgendem Link bestellt werden:

Das Center of Automotive Management (CAM) ist ein unabhängiges, wissenschaftliches Institut für empirische Automobil- und Mobilitätsforschung sowie für strategische Beratung an der Fachhochschule der Wirtschaft (FHDW) in Bergisch Gladbach. Seine Kunden unterstützt das Auto-Institut auf Basis umfangreicher Datenbanken, insbesondere zu fahrzeugtechnischen Innovationen der globalen Automobilindustrie sowie zur Markt- und Finanz-Performance von Automobilherstellern und Automobilzulieferunternehmen. Mittels eines fundierten Branchen-Know-hows und intimer Marktkenntnisse erarbeitet das Auto-Institut individuelle Marktforschungskonzepte und praxisorientierte Lösungen für seine Kunden aus der Automobil- und Mobilitätswirtschaft.

Dr. Bratzel Center of Automotive Management GmbH & Co. KG

An der Gohrsmühle 25

51465 Bergisch Gladbach

Telefon: +49 (2202) 285770

Telefax: +49 (2202) 2857728

http://auto-institut.de

Direktor

Telefon: +49 (22) 0228577-0

E-Mail: stefan.bratzel@auto-institut.de

![]()