Schroders Global Investor Study 2023: Verunsicherung über Inflation und geopolitische Entwicklungen führt zu Anpassungsbedarf in Portfolien und steigender Nachfrage nach aktiv gemanagten Fonds

- Anleger:innen sind der Meinung, dass an den Märkten eine Zeitenwende stattfindet und die Veränderungen nicht nur eine vorübergehende Entwicklung darstellen.

- Dies führt zu Anpassungsbedarf in den Portfolien und erhöht die Nachfrage nach aktiv gemanagten Investmentfonds weiter.

- Vor allem das Interesse an Private Assets wie Private Equity, Infrastruktur oder Private Credit ist gestiegen.

- In Deutschland steigt die Nachfrage an nachhaltigen Investments kontinuierlich an.

Im Rahmen der Flaggschiff-Studie von Schroders wurden über 23.000 private Anleger:innen aus 33 Ländern weltweit zu ihren Ansichten zu Trends und ihrem Verhalten bei Investments befragt. Als Basis für die Einschätzung deutscher Anleger:innen dienen die Antworten von 1.000 Befragten, in Österreich nahmen 500 Anleger:innen an der Umfrage teil.

Anleger:innen stehen derzeit vor großen Herausforderungen. Die anhaltende Inflation und die geopolitische Unsicherheit – neben der notwendigen Dekarbonisierung unserer Volkswirtschaften – erschweren die Einschätzung der Märkte. Die große Mehrheit (78 %) der Teilnehmer:innen an der diesjährigen Schroders Global Investor Study ist der Meinung, dass die höhere Inflation und die höheren Zinsen den Beginn einer neuen Geldpolitik und eines neuen Marktverhaltens markieren. Dies stellt eine deutliche Abkehr von den Einschätzungen in der vorigen Umfrage dar, als die Befragten mehrheitlich erwarteten, es werde bald wieder ein freundlicheres Umfeld für Investitionen mit geringer Inflation und niedrigen Zinsen vorherrschen.

Die nun vorherrschende Einschätzung des Umfelds macht aus Sicht vieler Befragten Veränderungen notwendig: 54 % aller global befragten Anleger:innen gaben an, deswegen bereits ihre Anlagestrategie anzupassen, 34 % beabsichtigen dies. Von den in Deutschland befragten Personen haben jedoch erst 40 % einen solchen Schritt unternommen, 36 % wollen dies aber noch tun.

Höhere Renditen erwartet

Trotz des herausfordernden Umfelds bleiben die Befragten hinsichtlich der Renditen optimistisch: Auf die Frage, wie sie ihre Renditen der nächsten zwölf Monate im Vergleich zu den letzten zwölf Monaten einschätzen, antworteten 37 % der in Deutschland befragten Personen mit „höher“, 43 % erwarten keine Veränderung. 9 % erwarten aber sogar eine deutlich höhere Rendite als zuletzt – genauso viele wie mit einem geringeren Ertrag rechnen.

Wie Anleger in Deutschland ihre Renditen der nächsten zwölf Monate im Vergleich zu den letzten zwölf Monaten einschätzen

Unter den internationalen Befragten ist die Stimmung jedoch noch optimistischer als in Deutschland: Hier erwarten sogar 18 % ein deutliches Renditeplus in den kommenden zwölf Monaten verglichen mit den zuletzt erzielten Erträgen, 42 % erwarten eine „höhere“ Rendite.

Nach einer konkreten Rendite befragt, rechnen die Anleger:innen in Deutschland mit einer Rendite von 7 % und erhoffen sich eine Rendite von etwa 8 %. In Österreich gehen die Befragten von einer erwarteten Rendite von 11 % aus, während sie sich eine Rendite von über 12 % wünschen.

Die Studie unterstreicht auch die Bedeutung eines aktiven Fondsmanagements für viele Anleger:innen. Gerade im derzeit unsicheren Umfeld ist ein aktives Management für eine positive Anlageperformance entscheidend. Oberstes Ziel ist es dabei für Schroders, Kapital in nachhaltige und beständige Unternehmen zu lenken, um den positiven Wandel in der Welt zu beschleunigen.

Private Assets werden weltweit als wesentliches Diversifizierungsinstrument betrachtet, da der Trend zur Demokratisierung des privaten Kapitalmarkts weiter an Fahrt gewinnt.

Anleger schätzen bei diesen neuen Bedingungen Expertise, weil sie aktiv verwaltete Fonds attraktiver finden.

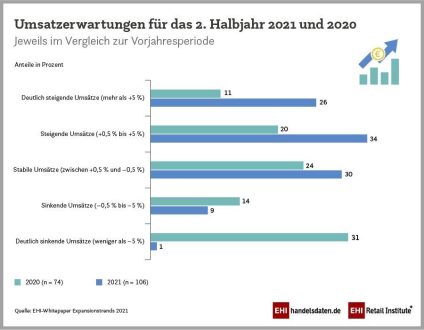

Die Anlagevehikel, die Anleger entweder attraktiver oder weniger attraktiv finden

Private Assets rücken verstärkt in den Blick privater Anleger:innen

Die Umfrage zeigt, dass die Anleger:innen generell ein gutes Verständnis vom Thema Private Assets haben (dazu werden gezählt: Private Equity, Immobilien, Infrastruktur sowie private Schuldtitel und Kredite, d. h. Direktkredite an Unternehmen). Die in Deutschland befragten Investor:innen würden erwägen 14 % ihrer Mittel in Private Assets zu investieren. Bei den Befragten, die sich selbst als „erfahrenere Anleger:innen“ einstufen, beträgt der Anteil sogar 18,5 %.

Das ist eine wichtige Erkenntnis, denn die Aufsichtsbehörden weltweit ermöglichen zunehmend auch Privatanleger:innen den Zugriff auf Private Assets, die bislang Pensionsfonds und anderen großen Institutionen vorbehalten waren. Zu den größten Hindernissen aus Sicht der deutschen Investor:innen zählen die geringere Transparenz der Anlageklassen sowie die geringere Erfahrung – aber auch lange Haltedauern und die Kosten schrecken einige ab.

Bei den Gründen für ein solches Investment zeichnen sich klar zwei Gründe ab: 56 % der Anleger:innen weltweit geben an, dass sie in Private Assets investieren würden, weil sie „eine bessere Performance“ erwarten. 51 % erhoffen sich eine bessere Diversifizierung ihrer Investments. Für die in Deutschland befragten Personen steht hingegen der Aspekt der Diversifizierung (51 %) an erster Stelle, danach folgen „Nachhaltigkeits- oder Impact Investing-Aspekte“ mit 40 % und erst an dritter Stelle kommt die Antwort „bessere Performance“.

Großes Interesse zeigen die befragten Anleger:innen demnach auch an nachhaltigen Anlagemöglichkeiten. Je besser Anleger:innen mit nachhaltigen Anlagen vertraut sind, umso mehr denken sie über deren Bedeutung nach. Ein Aspekt ist „Active Ownership“: Asset Manager:innen beeinflussen Unternehmensvorstände und das Management mit dem Ziel, dass nachhaltigere Praktiken zugunsten der langfristigen Wertschöpfung berücksichtigt werden.

Eine große Mehrheit der Befragten in Deutschland glaubt, dass sich der Nachhaltigkeitsdialog mit Unternehmen positiv auf ihre Anlagen auswirken wird: 23 % stimmen dieser Ansicht „voll und ganz“ zu, 48 % stimmen zu. Je erfahrener die Anleger:innen sind, desto überzeugter sind sie davon, dass Active Ownership effektiv ist: 12 % der Personen, die sich selbst als „Anfänger:innen“ bezeichnen, rechnen mit einem Mehrwert und 55 % der Expert:innen. Für besonders wichtig halten die Befragten in Deutschland, als auch in Österreich eine Einflussnahme in den Bereichen Klima, Naturkapital und Biodiversität.

Nachhaltige Fonds gewinnen an Beliebtheit unter privaten Anleger:innen

Insgesamt erfreuen sich nachhaltige Fonds in Deutschland einer immer größer werdenden Beliebtheit. Auf die Frage, ob und warum sie an nachhaltigen Fonds interessiert sind, antworteten 56 % der Anleger:innen mit „Ja, weil sie eine größere ökologische Wirkung erzielen“. Ein Drittel (33 %) der Befragten antwortete auf diese Frage mit „Ja, weil sie meinen gesellschaftlichen Grundsätzen entsprechen“ und 22 % antworteten, „Ja, weil sie öfter mit höheren Renditen einhergehen“.

Ob Anleger in Deutschland an nachhaltigen Fonds interessiert sind und warum

In Österreich fallen die Ergebnisse der Umfrage sogar noch eindeutiger für nachhaltige Anlagen aus; nicht an nachhaltigen Fonds interessiert sind nur 2 % der Anleger:innen, „weil sie keinen höheren Renditen bieten“ und 1 % der Anleger:innen, „weil sie nicht meinen Prinzipien entsprechen“. Ein ähnliches Bild zeichnete sich bei der Befragung der internationalen Investor:innen ab. Hier liegt der Anteil derjenigen, die ein Interesse an nachhaltigen Fonds verneinen mit der Begründung, „weil sie keine höheren Renditen bieten“ bei 6 % statt bei 10 % in Deutschland. Ein Jahr zuvor hatten allerdings auch international 11 % der Befragten noch nachhaltige Fonds abgelehnt.

Johanna Kyrklund, Group Chief Investment Officer und Co-Head of Investment, Schroders, kommentiert:

„In einer Anlagelandschaft, die zunehmend von den ‚3Ds‘ – der Deglobalisierung, der Dekarbonisierung und der Demografie – geprägt wird, gewöhnen sich die Anleger:innen immer noch an die Tatsache, dass eine höhere Inflation und höhere Zinssätze kein vorübergehendes Phänomen sind. Alle Vermögenswerte mussten neu bewertet werden und mit der Rendite von Bankguthaben konkurrieren. Die Bewertung ist wieder ein wichtiger Faktor. Im Vergleich zu den letzten 15 Jahren müssen Sie jetzt möglicherweise flexibler und aktiver investieren. Die Ergebnisse der Studie zeigen, dass sich einige Anleger:innen schneller anpassen als andere."

Nils Rode, Chief Investment Officer Schroder Capital, ergänzt:

„Vor ein paar Jahren galt jemand, der in Private Assets investiert, unter Vermögensverwaltern als ‚institutioneller Investor‘. Dabei handelt es sich um große Investoren, wie Pensionskassen oder große Stiftungsfonds. Wie die diesjährige Studie zeigt, wird sich das Bild in den nächsten Jahren wahrscheinlich stark verändern. Die Palette der Möglichkeiten für den Zugang zu Private Assets wird immer breiter, und das erkennen auch kleinere Anleger:innen. Derzeit ist es schwierig, die Märkte richtig einzuschätzen, und die Anleger:innen suchen nach jedem verfügbaren Instrument, um die gewünschten Ergebnisse zu erzielen. Private Assets bieten hier eine unglaubliche Vielfalt an Möglichkeiten und eine große Anzahl von Renditefaktoren. Wir sind der Meinung, dass die größere Auswahl an Optionen für Kleinanleger:innen eine sehr positive Entwicklung ist und dass die Argumente für eine Allokation in Private Assets – wo angemessen – überzeugender denn je sind."

Andy Howard, Global Head of Sustainable Investment Schroders, sagt:

„In den diesjährigen Ergebnissen lässt sich nicht zuletzt die zunehmende Bedeutung von Active Ownership für nachhaltige Investitionen ablesen. Unternehmen stehen vor vielfältigen Herausforderungen und Chancen, weshalb sie zunehmend unter Druck geraten, sich anzupassen. Als aktiver Manager mit langfristiger und fundamentaler Ausrichtung ist es uns wichtig, unsere Stimme und unseren Einfluss einzusetzen, um Unternehmen in dieser Situation zum Aufbau gesünderer, nachhaltigerer Geschäftsmodelle zu ermutigen."

Alexander Prawitz, Leiter der Schroder Investment Management (Europe) S.A., German Branch, fügt an:„Die Ergebnisse der Global Investor Study zeigen, wie stark die Entwicklungen an den internationalen Kapitalmärkten die Anleger:innen verunsichern. Das ist eine Beobachtung, die wir auch in vielen Gesprächen mit unseren Kund:innen gemacht haben. Dies zeigt, wie wichtig ein aktives Fondsmanagement ist – zumal das Engagement von Investor:innen vielen befragten Personen, gerade in Deutschland und Österreich, sehr wichtig ist. Denn nur so lässt sich direkt Einfluss auf die Unternehmen nehmen, so dass wir bei Themen wie der Dekarbonisierung eine Veränderung bewirken können.“

Schroders plc

Schroders ist eine im Jahr 1804 gegründete globale Fondsgesellschaft mit einem verwalteten Vermögen von 846,1 Mrd. Euro (726,1 Mrd. Pfund / 923,1 Mrd. US-Dollar) per 30. Juni 2023. Mit einer Marktkapitalisierung von ca. 7 Mrd. Pfund und über 6.100 Mitarbeitern an 38 Standorten erzielt Schroders in einem immer schwieriger werdenden Marktumfeld weiterhin gute finanzielle Ergebnisse. Die Gründerfamilie gehört nach wie vor zu den Hauptaktionär:innen und hält rund 44 % der Aktien des Unternehmens.

Schroders profitiert von einem nach Geografie, Anlageklasse und Kundentyp diversifizierten Geschäftsmodell. Das Unternehmen bietet innovative Produkte und Lösungen in vier wachsenden Kerngeschäftsbereichen an: Vermögensverwaltung, Solutions, Schroders Capital (Private Assets) und Wealth Management. Zu den Kund:innen zählen Versicherungsgesellschaften, Pensionskassen, Staatsfonds, vermögende Privatpersonen und Stiftungen. Schroders verwaltet Vermögenswerte für Endkund:innen im Rahmen seiner Beziehungen zu Vertriebsgesellschaften, Finanzberater:innen und Online-Plattformen.

Schroders strebt danach, seinen Kund:innen durch aktives Management eine hervorragende Anlageperformance zu bieten. Dabei lenkt das Fondshaus Kapital in nachhaltige und beständige Unternehmen, um den positiven Wandel in der Welt zu beschleunigen.

Die Geschäftsphilosophie von Schroders basiert auf der Überzeugung, dass die für Kund:innen erbrachten Leistungen auch unseren Aktionär:innen und anderen Stakeholdern zugutekommen.

Weitere Informationen über Schroders finden Sie unter schroders.de. Diese Veröffentlichung wurde von Schroder Investment Management (Europe) S.A., German Branch, Taunustor 1, 60310 Frankfurt am Main, herausgegeben.

Schroder Real Estate Kapitalverwaltungsgesellschaft mbH

Taunustor 1 (Taunusturm)

60310 Frankfurt a. Main

Telefon: +49 (69) 9757170

Telefax: +49 (69) 975717302

https://www.schroders.com/de/de/

NewMark Finanzkommunikation GmbH

Telefon: +49 (69) 944180-15

E-Mail: andreas.jaensch@newmark.de

![]()