Aktienausblick: Angesichts höherer Zinsen selektiv handeln

- Höhere Zinsen wirken sich auf Wirtschaft und bestimmte Marktsegmente aus – Zusammenbruch zweier Regionalbanken als Konsequenz

- Zusätzlich dürften zunehmende Regulierung und striktere Kreditvergabe negative Auswirkungen haben und die hohe Volatilität bei Aktien bleiben

- Wie bleiben weiter positiv für Aktien – bereits spürbare konjunkturelle Verbesserungen könnten den Unternehmen höhere Profitabilität und Erträgen bringen

Trotz der Gewinne im ersten Quartal waren die Märkte volatil und die Spitzengruppe sehr begrenzt, wobei der größte Teil der Rendite des S&P 500® auf die Stärke weniger Mega-Cap-Technologiewerte zurückzuführen war. Die Inflation ließ etwas nach, und das Wachstum des Verbraucherpreisindex (VPI) ging im Jahresvergleich leicht von 6,4 % im Januar auf 6,0 % im Februar zurück. Die Federal Reserve (Fed) setzte ihre Zinserhöhungen mit zwei Anhebungen um jeweils 25 Basispunkte im Quartal zwar fort, verlangsamte aber ihr Tempo erheblich und scheint sich nun dem Ende ihres Straffungszyklus zu nähern.

Höhere Zinsen verursachen Stress und anhaltende Volatilität

Die Auswirkungen der strafferen Geldpolitik der US-Notenbank wurden vor kurzem mit dem Zusammenbruch zweier regionaler Banken, ausgelöst durch Bedenken hinsichtlich des Durationsrisikos infolge höherer Zinsen, deutlich. Dies löste im gesamten Finanzsystem Unruhe aus, veranlasste die Bankenaufsicht zu raschem Handeln und führte zu einem erheblichen Ausverkauf im Bankensektor. Neben den höheren Zinsen dürften sich auch die zunehmende Regulierung des Finanzsektors und die Verschärfung der Kreditvergabebedingungen letztlich negativ auf die Wirtschaft auswirken. Auch die Volatilität dürfte anhalten, wenn sich die Auswirkungen der höheren Zinsen in der Wirtschaft voll entfalten.

Unterschiedliche Signale, aber Zeichen des Fortschritts

Die Erwerbsquote ist leicht gestiegen, aber der Arbeitsmarkt ist nach wie vor extrem angespannt, was zu einem überdurchschnittlichen Lohnwachstum führt und die Verbraucher und Kaufkraft stärkt. Zwar ist ein starker Verbraucher sicherlich vorteilhaft für das Wirtschaftswachstum, doch hat das unerwartet anhaltende Lohnwachstum den Inflationsdruck aufrechterhalten. Wir gehen jedoch davon aus, dass die verbesserte Arbeitsproduktivität die anhaltende Lohninflation bis zu einem gewissen Grad ausgleichen wird.

Die überschüssigen Lagerbestände – insbesondere bei Konsumgütern –, die durch die verbesserten Lieferketten und Transitzeiten nach der Pandemie angewachsen waren, sind inzwischen weitgehend abgebaut. Auch die Rohstoffpreise sind weitgehend gesunken, was die Kosten vieler wichtiger wirtschaftlicher Inputs senkt. Die Wiedereröffnung Chinas, anderer Teile Asiens und Europas dürfte ebenfalls für Auftrieb sorgen, insbesondere für multinationale und weltweit tätige Unternehmen.

Gewinne rücken in den Mittelpunkt

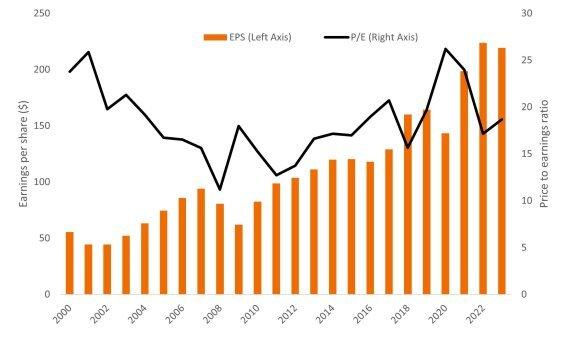

Diese Faktoren – höhere Zinsen, hartnäckige Inflation, ein angespannter Arbeitsmarkt und Lieferkettenprobleme – hielten länger als von vielen erwartet bis ins Jahr 2022 an und drückten die Ergebnisse und Erwartungen für die Jahre 2022 und 2023. Während des gesamten Jahres 2022 blieben Bereiche wie Tourismus und Gesundheitsversorgung aufgrund der Erholung von der Pandemie beeinträchtigt. Wir glauben, dass sich in diesen und anderen Marktbereichen Chancen bieten, wenn sich das Gewinnwachstum wieder normalisiert. Die Aktien-Multiples scheinen sich aufgrund der moderaten Gewinnentwicklung und des deutlichen Rückgangs der Multiples im vergangenen Jahr in einem vernünftigen Bereich im Vergleich zu den langfristigen Trends zu befinden.

S&P 500 Gewinn pro Aktie (EPS) und Kurs-Gewinn-Verhältnis (P/E)

Wir gehen davon aus, dass die jüngsten Entwicklungen zu einer verbesserten Profitabilität und höheren Gewinnen bei ausgewählten Unternehmen führen können. Wir sehen weiterhin ein starkes Cashflow-Wachstum der Unternehmen sowie deren Möglichkeit, die Preise zum Inflationsausgleich zu erhöhen. Diese Preiserhöhungen sind meist auch bei nachlassendem Kostendruck haltbar, und einige Unternehmen können davon profitieren. Wir sind optimistisch, dass sich die Aktienkurse – die im Laufe der Zeit durch das langfristige Gewinnwachstum bestimmt werden – an die verbesserten Gewinnerwartungen anpassen werden, sobald der Markt die Gewinne für 2024 berücksichtigt.

Selektiv bleiben

Zwar sind wir uns der Risiken bewusst, die sich aus der allgemeinen Verschärfung der Finanzierungsbedingungen ergeben, bleiben aber positiv gegenüber Aktien. In einem Umfeld, in dem höhere Zinsen die Erwartungen an das Wirtschaftswachstum schmälern könnten, halten wir eine Konzentration auf Unternehmen für wichtig, denen die Verbesserung der internen Produktivität und die Umsetzung von Innovationsmaßnahmen gelingt.

Des Weiteren halten wir die Konzentration auf Unternehmen mit konstantem Cashflow und gesunden Bilanzen jetzt für noch wichtiger. Denn Unternehmen mit diesen Eigenschaften haben das Potenzial, ihren Marktanteil trotz einer sich abschwächenden Konjunktur auszubauen, und müssen in einem schwierigen Finanzierungsumfeld keine Kredite aufnehmen, um künftiges Wachstum zu finanzieren.

Hinweise für Redakteure

Janus Henderson Group ist ein weltweit führender aktiver Vermögensverwalter, der seine Aufgabe darin sieht, Anleger beim Erreichen ihrer langfristigen finanziellen Ziele zu unterstützen. Dazu wird ein breites Spektrum von Lösungen angeboten, wie Aktien-, Anleihen-, Multi-Asset- und alternative Strategien.

Janus Henderson verwaltet per 31. Dezember 2022 ein Anlagevermögen von etwa 287 Milliarden US-Dollar (ca. 269 Mrd. Euro) und hat über 2.000 Mitarbeiter sowie Büros in 23 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Diese Pressemitteilung ist ausschließlich für den Gebrauch von Medienvertretern bestimmt und sollte nicht von Privatanlegern, Finanzberatern oder institutionellen Investoren verwendet werden. Wir können Telefonanrufe zur wechselseitigen Absicherung, zur Verbesserung des Kundenservice und zwecks regulatorisch erforderlicher Aufzeichnungen speichern.

Herausgegeben von Janus Henderson Investors. Janus Henderson Investors ist der Name, unter dem Anlageprodukte und -dienstleistungen von Janus Henderson Investors International Limited (Reg.-Nr. 3594615), Janus Henderson Investors UK Limited (Reg.-Nr. 906355), Janus Henderson Fund Management UK Limited (Reg.-Nr. 2678531), Henderson Equity Partners Limited (Reg.-Nr. 2606646), (jeweils registriert in England und Wales unter der Anschrift 201 Bishopsgate, London EC2M 3AE und reguliert durch die Financial Conduct Authority) sowie Henderson Management S.A. (Reg.Nr. B22848 unter der Anschrift 2 Rue de Bitbourg, L-1273, Luxemburg und reguliert durch die Commission de Surveillance du Secteur Financier) zur Verfügung gestellt werden. Henderson Secretarial Services Limited (gegründet und registriert in England und Wales, Reg. No. 1471624, eingetragener Sitz 201 Bishopsgate, London EC2M 3AE) ist der Name, unter dem Sekretariatsdienste für Unternehmen erbracht werden. Alle diese Unternehmen sind hundertprozentige Tochtergesellschaften der Janus Henderson Group plc. (eingetragen und registriert in Jersey, Reg. No. 101484, mit eingetragenem Sitz in 13 Castle Street, St Helier, Jersey, JE1 1ES). Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 ist nicht verpflichtet, diese Informationen insoweit zu aktualisieren, als sie veraltet oder falsch sind oder werden.

Janus Henderson, Knowledge Shared, und Knowledge Labs sind Marken der Janus Henderson Group plc oder einer ihrer Tochterunternehmen. © Janus Henderson Group plc.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

Dolphinvest Communications

Telefon: +49 (69) 3399-7813

E-Mail: hrauen@dolphinvest.eu

![]()