Studie der Zielke Research Consult GmbH und der HCOB: Rolle des Fremdkapitals für mehr Nachhaltigkeit

Der Paukenschlag aus Karlsruhe war noch im Berliner Regierungsviertel zu hören: Ende April dieses Jahres verkündete das Bundesverfassungsgericht sein Urteil zu einer ganzen Reihe von Verfassungsbeschwerden gegen das deutsche Klimaschutzgesetz.

Fazit: Deutschland muss zum Erreichen der Klimaziele wesentlich mehr Druck ausüben – besonders für den Zeitraum nach 2030. Die aktuelle Bundesregierung hat die Warnung der obersten Gesetzeshüter verstanden und mit der Novelle des Klimaschutzgesetzes postwendend reagiert. Das hehre Ziel der Klimaneutralität wird nun schon für 2045 ins Auge gefasst – fünf Jahre früher als mit der Welt im Pariser Klimaschutzabkommen für 2050 vereinbart.

An Kapital für die Klimawende mangelt es nicht

Doch Pläne sind erst einmal nur Pläne. Damit aus ihnen Wirklichkeit wird, braucht es neben viel technologischem Wandel vor allem entsprechendes Kapital. Daran herrscht in Deutschland und Europa kein Mangel. Deutschlands Versicherungsgesellschaften sind mit mehr als zehn Billionen Euro an verwaltetem Vermögen die größten in Europa. Europäische Banken in der Eurozone verleihen mehr als sechs Billionen Euro an Haushalte und fünf Billionen Euro an Nichtfinanzunternehmen. Europäische Vermögensverwalter in der Eurozone verwalten aktuell mehr als 14 Billionen Euro.

„Die Finanzindustrie steht in besonderer Verantwortung, die Klimaziele des Pariser Klimaabkommens erreichen zu helfen. Ihr obliegt es durch eine Finanzierungs- und Versicherungszu- oder absage die Wirtschaftsakteure zu nachhaltigerem Handeln zu bewegen.“, sagt Dr. Carsten Zielke, Geschäftsführer der Zielke Research Consult GmbH.

Doch zugleich ist der Weg zur deutschen und europäischen Klimaneutralität im Jahr 2045 beziehungsweise 2050 lang. Auch im vergangenen Jahr ist es zu zögerlich vorangegangen. Deutsche Investments in erneuerbare Energien lagen 2020 bei knapp elf Milliarden Euro, 2010 waren es noch knapp 28 Milliarden Euro.

„Demgegenüber steht eindeutig der Wille der Finanzinstitute (Banken, Versicherer und Pensionskassen) den Weg zur Klimaneutralität mitzugehen“, sagt Inka Klinger, Global Head of Infrastructure Project Finance bei der Hamburg Commercial Bank.

Sie stützt sich dabei auf eine aktuelle Umfrage von Zielke Research Consult im Auftrag der Hamburg Commercial Bank unter 32 Versicherungen, Pensionskassen und Vermögenverwaltungen, die insgesamt mehr als eine Billion Euro an Assets verwalten. „Gerade mit dem weiter zunehmenden Interesse von Kapitalsammelstellen wie Versicherungen und Pensionskassen an Anlagen im Infrastrukturbereich –sei es auf der Eigen- oder Fremdkapitalseite- steigt auch die Bedeutung von Nachhaltigkeitskriterien und dem Berichtswesen darüber“, ergänzt Tilo Kraus, Leiter Global Sales und Syndicate der HCOB.

Industrieunternehmen sind im Rahmen der neuen CSRD-Richtlinie verpflichtet, über ihr Nachhaltigkeitsverhalten Auskunft zu geben. „Gerade die CSRD-Richtlinie, an der ich im Rahmen der EFRAG Task Force mitgearbeitet habe, soll Finanzinvestoren zukünftig mehr Informationen des ESG-Exposures von Industrieunternehmen geben. Damit wird es gerade institutionellen Investoren leichter fallen, ihre Investitionen zu klassifizieren und ihre Kapitalanlage nachhaltiger zu gestalten“, betont Dr. Carsten Zielke.

„Fremdfinanzierte ESG-Projekte sind ein knappes Gut“

Nicht allein aus Selbstlosigkeit setzen die befragten Institute verstärkt auf ESG-konforme Anlagen. Das Kürzel steht für Anlagen, die Umweltaspekte („Environmental“), Sozialaspekte („Social“) und die Grundlagen guter Unternehmensführung („Governance“) gleichermaßen beachten. Die zunehmende Regulatorik sowie die steigende Sensibilität der Kundschaft drängen Banken und andere Finanzmarkt-Player verstärkt in diese Richtung.

„Doch gerade fremdfinanzierbare ESG-Projekte sind ein knappes Gut“, sagt Thomas Miller, Executive Director Research bei der Hamburg Commercial Bank und einer der Autoren der auf der Umfrage basierenden Studie „Fremdkapital: Baustein der Nachhaltigkeit“ der HCB.

„Mit der Studie möchten wir Impulse geben, wie wir als Finanzinstitute unsere Portfolien noch zukunftsfähiger machen können. Das grüne Buch der HCOB beläuft sich aktuell auf 4,5 Mrd Euro, das sind ca. 20% unseres gesamten Kreditbuchs“, sagt Klinger.

Mit Kapital geht vor allem eines einher: viel Verantwortung. Finanzinstitute müssen den „Verschmutzungsgrad“ und die ESG Strategie ihrer Kunden und deren Investitionen kennen und beeinflussen. „Durch die Messung von Nachhaltigkeitseffekten und die Berücksichtigung in Investitionsentscheidungen und Kreditvergaben werden Finanzinstitute damit zum Multiplikator für die deutsche und europäische Nachhaltigkeitsstrategie“, sagt Kraus.

Seit 1. Oktober 2020 sind Nachhaltigkeitsaspekte fest in die Kreditstandards der Hamburg Commercial Bank integriert und als klare „Guiding Principles“ für das eigene Handeln des Geldhauses vereinbart. Konkret könnte die Bewertung von ESG-Kriterien beispielsweise bei einer Immobilienfinanzierung folgendermaßen aussehen: Die Bank prüft im Rahmen der Umweltaspekte den Energieverbrauch des Projekts, bewertet die Baumaterialen sowie die Emissionen während der Bauphase und des Betriebs. Bei der sozialen Dimension achten die Fachleute der HCOB verstärkt darauf, dass die Rechte der Arbeitnehmer beachtet werden. Bei der Unternehmensführung geht es schließlich darum, dass alle gesetzlichen Regeln eingehalten werden und die Geschäftspartnern idealerweise einen eigenen „Code of Conduct“ haben.

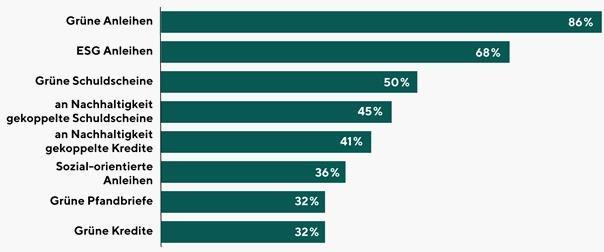

Die Studie „Fremdkapital: Baustein der Nachhaltigkeit“ zeigt eine aktuell besonders hohe Investitionsbereitschaft für erneuerbare Energien. Dabei spielen Anlagen in Solar- und Windparks in Westeuropa und Nordamerika eine besondere Rolle,. Zukünftig wollen viele befragte Unternehmen auch im Bereich Breitband aktiv werden und auf grüne Anleihen setzen. Bevorzugt werden Investitionen in „proofen technologies“. Um Pioniertechniken wie Wasserstoff etwa machen die interviewten Teilnehmer derzeit noch einen Bogen. Besonders die Assekuranzen sind in ihrer Anlagepolitik noch zu konservativ. „Versicherer haben sich im Schnitt noch nicht zu mutigen Investitionen in neue Umwelttechnologien hinreißen lassen. Die EU-Taxonomie sollte hier ein Umdenken auslösen“, sagt Dr. Carsten Zielke.

Nachhaltigkeit ist ein Gebot der Stunde. Auch wenn das die Finanzwirtschaft zu erkennen beginnt und stärker zu investieren beginnt, ist es noch zu wenig, wenn wir als Gesellschaft bis zum Jahr 2050 klimaneutral sein wollen.

Zielke Research Consult analysiert und berät Versicherungsgesellschaften und Banken in Solvenz- und Nachhaltigkeitsfragen. Die Gesellschaft wurde 2013 gegründet, ihr Sitz ist Kornelimünster bei Aachen und sie besteht aus einem jungen Team von acht Mitarbeitern. Ihr Geschäftsführer Dr. Carsten Zielke hat verschiedene Mandate bei der EFRAG (beratendes Organ in Berichtsfragen der Europäischen Kommission) inne.

Zielke Research Consult GmbH

Promenade 9

52076 Aachen

Telefon: +49 (2408) 7199500

Telefax: +49 (2408) 7195135

http://www.zielke-rc.eu

Zielke Research Consult GmbH

Telefon: +49 (2408) 7199500

E-Mail: carsten-zielke@zielke-rc.eu

Wissenschaftsbüro Dr. Schlupp

Telefon: +49 (2402) 3838610

E-Mail: klaus-schlupp@zielke-rc.eu

![]()