Invasion hinterlässt Spuren an Russlands Finanzmarkt

- Der Rubel fiel nach der Invasion in die Ukraine gegenüber Dollar und Euro zeitweise auf historische Tiefststände.

- Die Bank of Russia zeigt ihren Willen, Währung und heimischen Finanzsektor zu stabilisieren und dürfte damit zunächst Erfolg haben.

- Der Ölpreis bleibt mittelfristig, trotz Sanktionen, der wichtigste Faktor für die Rubel- Entwicklung.

Die russische Invasion in der Ukraine hat den Rubel unmittelbar stark belastet und ihn am Donnerstag zeitweise auf einen neuen Rekordstand von über 100 RUB je EUR bzw. fast 90 RUB je USD getrieben. Dies bewog die russische Notenbank, Interventionen zur Stützung der Währung anzukündigen. Dabei wählte sie bisher das Instrument der Währungsswaps und verzichtete auf direkte Käufe. Das Volumen der täglichen Swapgeschäfte wurde zuletzt auf 5 Mrd. USD bei USD-Swaps und auf 2 Mrd. Euro bei EUR-Swaps festgelegt. Zudem wurde den heimischen Banken bei der Notenbank eine Kreditlinie für Repo-Geschäfte von 50 Mrd. USD eingeräumt. Bisher gelang es mit diesen Instrumenten, den Verfall des Rubels zu stoppen.

Die Währungsreserven bleiben mit diesen Instrumenten optisch zwar zunächst unangetastet, eine neuerliche Währungsschwäche wäre aber mit erheblichen Verlusten aus den angebotenen Währungsswaps verbunden. Unklar bleibt in welchen Umfang die Zentralbank bereit ist, solche Verluste zu akzeptieren bzw. wann sie in welchem Umfang ihre Währungsreserven einsetzen will. Um welche Größenordnung es hierbei geht, zeigt die Entwicklung 2014, als die Währungsreserven durch Interventionen von rund 510 Mrd. USD Anfang des Jahres bis auf 356 Mrd. USD im Frühjahr 2015 verdampften. Derzeit hat die Notenbank wieder Reserven von 643 Mrd. USD angehäuft und sie bewies in der Vergangenheit bereits mehrfach, dass sie diese auch einzusetzen bereit ist. Als weiteres Instrument zur Verteidigung der Währung kämen Zinserhöhungen infrage. Grundsätzlich ist die Bank of Russia ohnehin auf einem Zinserhöhungspfad und sie hatte am 11. Februar den Leitzins um 100 Bp auf 9,5% angehoben und auch noch weitere Schritte angedeutet. Bei der nächsten regulären Sitzung Mitte März ist damit noch eine weitere Anhebung zu erwarten, die wohl größer ausfallen wird, als bisher vermutet, zumal auch die Inflationszahlen der letzten Wochen eine weitere Straffung nahelegen. Ein Leitzinsniveau von 17% wie in der Spitze 2014 steht aber aktuell nicht zur Debatte.

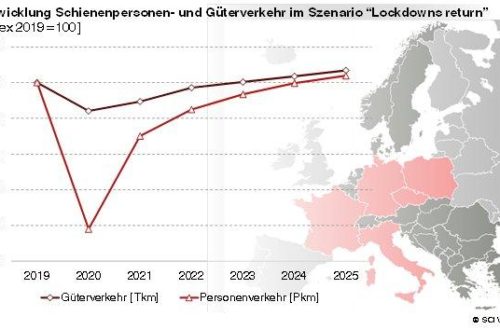

Die jüngsten Währungsbewegungen übertreffen die Reaktionen nach der Annexion der Krim am 18. März 2014 und dem Entfachen des Konflikts in der Ostukraine. Damals kam es allerdings im späteren Jahresverlauf 2014 zu erheblichen Währungsverlusten. Hauptursache für die damaligen Einbußen dürften allerdings weniger die nach und nach wirksam gewordenen Sanktionen des Westens gegen Russland gewesen sein, als vielmehr der drastische Ölpreisverfall, wobei allerdings eine genaue Trennung der Ursachen kaum möglich ist. Nachdem der Ölpreis im ersten Halbjahr 2014 relativ stabil bei etwa 110 USD je Barrel (Brent) notierte, sackte er zum Jahresende 2014 auf rund 55 USD ab. Eine vergleichbare Ölpreisentwicklung zeichnet sich derzeit jedoch nicht ab.

Die neuen Sanktionen zielen unter anderem auf die Möglichkeit des russischen Staates, sich im Westen zu finanzieren ab, was jedoch aufgrund der ölpreisbedingt komfortablen Lage der öffentlichen Kassen in Russland kein größerer Schrecken ist. Zudem hat sich die Abhängigkeit des russischen Staates von einer Fremdwährungsfinanzierung seit 2014 spürbar verringert. Allerdings dürfte sich die Liquidität russischer Anleihen verringern, was hier erratische Bewegungen wahrscheinlicher werden lässt. Vor allem der russische Bankensektor wird unter den neuen Sanktionen leiden, was dann auch auf die Wirtschaft insgesamt ausstrahlen könnte. Um dies zu verhindern, hat die Notenbank bereits umfangreiche Hilfen angekündigt. Bei den Risikoaufschlägen russischer Anleihen kam es bereits zu einem erheblichen Auftrieb und die Credit Default Swaps sprangen auf den höchsten Stand seit 2001. Damals litten russische Assets noch unter den Folgen der Russlandkrise 1998/1999. Ein Abschneiden des russischen Bankensektors vom internationalen Zahlungsverkehr (Swift) hätte noch eine deutlich größere Dimension und würde weitere erhebliche Verluste auslösen. Von den derzeitigen Sanktionsmaßnahmen könnte längerfristig vor allem der fehlende Zugang zu Hochtechnologieprodukten belasten.

Kurzfristig hängt der Rubel auf Gedeih und Verderb von der russischen Notenbank ab. Deren unbedingter Wille, negative Folgen für die heimische Wirtschaft nach Möglichkeit aufzufangen, dürfte kurzfristig die Ausschläge begrenzen. Mittelfristig werden die Risiken für den Rubel jedoch vor allem von der künftigen Ölpreisentwicklung abhängen. Mit einer weiter zunehmenden Abkopplung des russischen Finanzsektors vom Westen würde der Rubel-Kurs aber an Relevanz verlieren, was dann bei der Notenbank auch die Bereitschaft vergrößern würde, deutliche Rubelverluste ohne Gegenmaßnahmen hinzunehmen.

DZ BANK AG Deutsche Zentral-Genossenschaftsbank

Platz der Republik

60265 Frankfurt am Main

Telefon: +49 (69) 7447-01

Telefax: +49 (69) 7447-1685

http://www.dzbank.de

Spokesperson

Telefon: +49 (69) 7447-52322

Fax: +49 (69) 7447-90309

E-Mail: lisa.unbehaun@dzbank.de

![]()