Endspurt in die Black Week: Verbraucher nehmen Schnäppchen auch online fest ins Visier

1. Unverzichtbar: Enge Abstimmung zwischen Marketing- und Payment-Teams

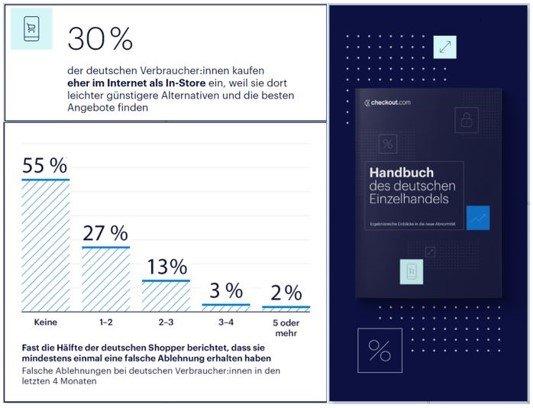

False-Positiv-Erfahrungen deutscher Verbraucher:innen: Von 100 Befragten haben 55 Prozent in den letzten Monaten keine falschen Ablehnungen erlebt. Ein hoher Prozentsatz von 45 Prozent dagegen mindestens ein- oder sogar mehrmals – Ergebnisse der Retail-Studie von Checkout.com.

Der Bestellanstieg zur Black-Week-Zeit, die sich noch bis zum 4. Dezember hinzieht, verläuft in der Regel nicht linear. Viele Retailer müssen sich vielmehr auf wiederkehrende dynamische Spitzen und sprunghaft in die Höhe schnellende Transaktionsanfragen einstellen – meistens genau dann, wenn sie Aktionsangebote online gehen oder Influencer:innen Marken bewerben. Damit auch zu Nachfragespitzen immer genügend Mitarbeiter:innen verfügbar sind, die auf etwaige Probleme proaktiv reagieren können, ist eine enge Abstimmung des Marketingteams mit den Payment-Verantwortlichen im Unternehmen bei allen Aktionsplanungen unverzichtbar. Da sich das Zahlungsverhalten von Markt zu Markt teilweise stark unterscheidet, hängt die Entscheidung, welche Distributionsplattform sich für welche Rabatte eignet, stark von individuellen Payment-Präferenzen der dort aktiven Kundengruppen ab. Stimmen Retailer ihre Zahlungsprozesse nicht detailliert darauf ab, riskieren sie erhöhte Abbruchraten. Das Know-how von Payment-Verantwortlichen spielt daher auch für die Peak-Season-Planung eine wichtige Rolle. Gerade Retailer, die auch grenzüberschreitend verkaufen, sollten daher bei jeder Rabattaktion auch folgende Fragen klären:

- Werden in jedem wichtigen Markt die dort bevorzugten Zahlungsmethoden angeboten?

- Wurde der Checkout-Flow auf lokale Präferenzen abgestimmt?

- Können Verbraucher in ihrer Landeswährung bezahlen?

2. Payment-Daten lassen sich effizient für den Business-Erfolg nutzen

Sprunghaft ansteigende Transaktionsvolumen können Probleme im Zahlungsverkehr verursachen, die bei normaler Belastung nicht auftreten. So können vom normalen Geschäft abweichende Zahlungsmustern ausstellende Banken z. B. dazu verleiten, Transaktionen im Rahmen ihrer KI-gestützten Betrugsschutzmaßnahmen fälschlicherweise abzulehnen. So genannte False-Positives, die fälschliche Ablehnung realer Kund:innen, können gerade in Spitzenumsatzzeiten zu erheblichen Umsatzeinbußen führen. 45 Prozent – also fast die Hälfte – der deutschen Online-Shopper:innen hat eine falsche Ablehnung in den letzten Monaten zumindest einmal erlebt. Um Anomalien beim Zahlungsverkehr schnell erkennen und dann sofort proaktiv reagieren zu können, sollten Einzelhändler wissen, welche Transaktionsmuster für ihr Geschäft „normal“ sind. Mit relevanten Daten zu Autorisierungen, Rückbuchungen und Betrugsdaten lässt sich das kontinuierlich und zuverlässig überprüfen.

3. Transaktionskosten im Blick: Bündelung oder Interchange++?

Einzelhändler, die nach neuen Möglichkeiten suchen, wachsende Geschäftskosten auszugleichen, um Käufergruppen durch Preissteigerungen nicht zu verprellen, sollten auch ihre Kosten für ihren Zahlungsverkehr genau analysieren. Häufig zählen diese nämlich zu den teuersten Posten in der Bilanz, da viele Zahlungsdienstleister gebündelte Preise in Form einer Pauschalgebühr pro Transaktion anbieten. Das kann eine sinnvolle Vereinbarung sein, aber es gibt auch Retailer, die eher von einer granularen Übersicht über ihre Paymentkosten profitieren könnten – diese wird im Rahmen einer Interchange++ (IC++)-Preisgestaltung angeboten. Nur durch einen klaren Überblick auch über diese Kosten, können Händler hier gegebenenfalls gegensteuern oder Bereiche für Einsparungen an dieser Stelle ermitteln.

4. Stresstest für Payment-Performance, wenn es darauf ankommt

Ein weiterer Punkt, der gerade bei einem schnellen oder mehreren sprunghaften Umsatzanstiegen ins Gewicht fällt, ist die Kapazitätsauslastung. Optimalerweise unterziehen Retailer ihre Systeme inklusive des Payment-Checkouts bereits im Vorfeld typischer Spitzenzeiten einem Stresstest, um maximale Auslastungsszenarien zu ermitteln. Beachtet werden sollte dabei vor allem auch, dass eine höhere Latenz bei steigenden Anfragen keine Zeitüberschreitungen und dadurch Fehlermeldungen verursacht. Für den Notfall bietet es sich an, einen zweiten Zahlungsdienstleister als Backup im Hintergrund bereitstehen zu haben. So können Retailer schnell reagieren, sollte es bei einem unerwartet stark ansteigendem Transaktionsvolumen Probleme geben.

Checkout.com ist ein führender Anbieter von cloudbasierten Zahlungslösungen, der Unternehmen dabei hilft, mehr Wert aus ihren digitalen Zahlungen zu ziehen. Die modulare Zahlungsplattform des Unternehmens wurde speziell unter den Aspekten Leistung, Skalierbarkeit und Geschwindigkeit entwickelt. Checkout.com bietet eine verbesserte Akzeptanz, transparentere und verwertbare Daten sowie eine skalierbare Produktstruktur, die Händler an ihre Bedürfnisse anpassen können. Kombiniert mit fundiertem, lokalem Fachwissen und einem erstklassigen Service ist Checkout.com der ideale Zahlungspartner für Unternehmen, die bessere Zahlungslösungen auf der globalen Ebene integrieren möchten. Mit einem Team von mehr als 1.500 Mitarbeitern in 19 Niederlassungen weltweit hilft das Unternehmen innovativen Marken wie Siemens, Klarna, Deliveroo und Chrono24 dabei, mehr Wert aus ihren Online-Zahlungen zu ziehen.

Checkout Ltd

Rotherstasse 19

10245 Berlin

Telefon: +49 (30) 8878-9157

http://Checkout.com

AxiCom GmbH

Telefon: +49 (89) 800908-29

E-Mail: checkoutger@axicom.com

![]()