-

Albemarle, Broadcom, Delta Electronics: Warum Tech-Aktien jenseits der „Glorreichen 7“ attraktiv sind

Über die "Magnificent Seven" – die Gruppe der US-amerikanischen Mega-Cap-Aktien aus dem Technologiesektor -, die im vergangenen Jahr rund 80 % der Gesamtrendite des S&P 500 ausmachten, ist viel geschrieben worden. Aber es gibt noch weitere "Glorreiche Sieben", die zu Unrecht weniger Beachtung finden. Beständigkeit ist der wichtigste Faktor für eine langfristig starke Anlageperformance. Als Anleger ist es großartig, wenn man eine Aktie kauft, die innerhalb weniger Monate einen Höhenflug erlebt, aber solche Fälle sind selten und mit einem relativ hohen Risiko verbunden, viel Geld zu verlieren. Stattdessen ist es wahrscheinlich besser, Aktien zu halten, die den Markt im Laufe der Zeit mäßig, aber beständig übertreffen, und zwar mit geringerer…

-

Warum Tabakunternehmen keinen Platz in nachhaltigen Fonds haben

Miranda Beacham, Leiterin der ESG-Abteilung für Aktien und Multi-Asset bei Aegon Asset Management, vertritt die Ansicht, dass Tabakunternehmen trotz der ESG-Behauptungen der Branche keinen Platz in nachhaltigen Fonds haben sollten. Die Aktion „Stoptober“ wurde 2012 vom Gesundheitsministerium in England mit dem Ziel ins Leben gerufen, 28 Tage lang rauchfrei zu bleiben. Seitdem hat die Aktion immer mehr an Fahrt aufgenommen und ist Teil der internationalen Bewegung für den Nikotinverzicht. Die Gründe für diese Initiativen liegen auf der Hand. Nach Angaben der Weltgesundheitsorganisation sterben jährlich 8 Millionen Menschen an den Folgen des Rauchens, darunter 1,3 Millionen Nichtraucher, die als Passivraucher die Schadstoffe einatmen. Eine von Action for Smoking and Health (ASH)…

-

KI: Gewinner und Verlierer

Trotz deutlicher Anzeichen eines Markthypes ist die Begeisterung der Anleger für künstliche Intelligenz (KI) immer noch berechtigt, zumal sich das iPhone-ähnliche Potenzial des Sektors entwickelt, so Allan Clarke, Investment Manager – Global Equities bei Aegon Asset Management. Das alte Sprichwort über große technologische Durchbrüche – dass deren Auswirkungen kurzfristig überschätzt und langfristig unterschätzt werden – trifft auch auf KI zu. Von der derzeitigen Aufregung sollten sich umsichtige Anleger nicht entmutigen lassen. Natürlich gibt es einen kurzfristigen Hype um KI, aber er besitzt eine solide Grundlage. Einerseits gibt es praktikable Anwendungsmöglichkeiten für diese Technologie in einem Ausmaß, das bei anderen Modeerscheinungen der letzten Zeit wie Kryptowährungen und dem Metaverse fehlte. Andererseits…

-

Angst vor KI bewegt bereits die Aktienkurse

Ein Kommentar von Malcolm McPartlin, Co-Manager des Aegon Global Sustainable Equity Fund bei Aegon Asset Management Künstliche Intelligenz ist zwar kein neues Phänomen, aber das explosionsartige Interesse an jüngsten Innovationen wie ChatGPT wird in kurzer Zeit sowohl Gewinner als auch Verlierer des technologischen Wettrüstens hervorbringen. Was die Auswirkungen auf die Investitionen betrifft, so ist KI eine der größten technischen Revolutionen der letzten Jahrzehnte– möglicherweise sogar die größte technische Revolution aller Zeiten. Ihre Auswirkungen werden sich wahrscheinlich auf viele Branchen erstrecken. Die spezifischen Branchen, die Investoren im Auge behalten sollten, können in zwei Kategorien unterteilt werden: diejenigen, die direkt von der Technologie profitieren, und diejenigen, die sie entwickeln und ermöglichen. Auch…

-

Italienische Anleihen: Markt könnte in diesem Jahr besser abschneiden

Italienische Anleihen haben sich seit Jahresbeginn vergleichsweise gut entwickelt, wobei die Rendite der 10-jährigen Benchmark-Anleihe um rund 50 Basispunkte gefallen ist, verglichen mit einem Rückgang bei Anleihen mit ähnlicher Laufzeit um 14 Basispunkte bei britischen Gilts, 25 Basispunkte bei Bundesanleihen und 44 Basispunkte bei US-Treasuries. Italienische Anleihen haben eine stärkere Renditekurvenstruktur als die genannten Märkte: Die Rendite 10-jähriger Anleihen liegt bei 4,15 % gegenüber 2,3 % in Deutschland für eine vergleichbare Laufzeit, wobei der Renditeaufschlag das höhere Risiko des Marktes widerspiegelt. Wenn also die Renditen steigen, würden wir normalerweise erwarten, dass italienische Anleihen schlechter abschneiden, wie es 2022 der Fall war. Aber in diesem Jahr, wenn die Zinsen fallen, würde…

-

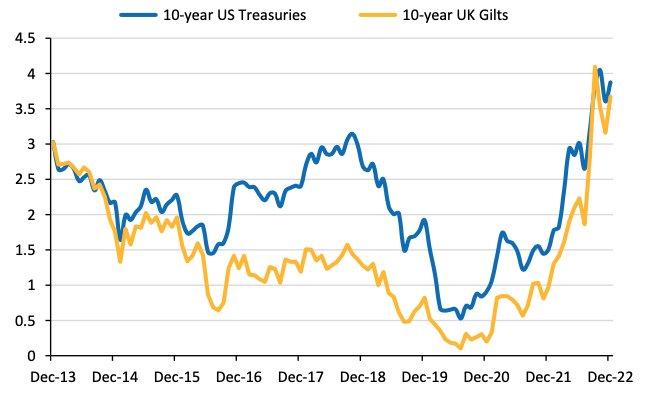

Staatsanleihen bleiben attraktiv – jetzt aber mit höherer Rendite

Die Märkte für Staatsanleihen starteten gut ins Jahr. Die Rendite der 10-jährigen deutschen Staatsanleihe ist seit Jahresbeginn um über 30 Basispunkte gesunken, auch in den USA und in Großbritannien gab es ähnliche Gewinne. Die künftige Entwicklung der Zinssätze wird weiterhin von einem Wechselspiel zwischen dem "Goldlöckchen"-Gefühl einer sinkenden Inflation, aber einer gerade noch akzeptablen Wirtschaftstätigkeit und einer Rezession geprägt sein. Der Höhepunkt des Zinszyklus wird unseres Erachtens gegen Ende der ersten Jahreshälfte erreicht sein, danach könnte eine Pause eingelegt werden. Wie lange diese Pause andauern wird, wird gänzlich von der künftigen wirtschaftlichen Entwicklung in der zweiten Jahreshälfte 2023 abhängen. Nimmt der Inflationsdruck weiter ab, allerdings langsamer als erwünscht, besteht das…

-

Überzeugende aktuelle Chancen für High Yield-Anleihen

Angesichts der zu Beginn des Jahres 2023 vorherrschenden wirtschaftlichen Unsicherheiten bieten Hochzinsanleihen nach wie vor einen historisch gesehen attraktiven Einstiegspunkt in die Anlageklasse. In den vergangenen 10 Jahren gab es nur sehr wenige Möglichkeiten, mit einer Rendite von über 8 % in den Markt einzusteigen. Historisch gesehen führten Investitionen bei Renditen von über 8 % zu überdurchschnittlichen Gesamtrenditen. Während das Umfeld bei höheren Renditen mit wirtschaftlicher Schwäche und makroökonomischem Gegenwind zu kämpfen hatte, verzeichnete der Markt für Hochzinsanleihen eine starke Rallye, die den Anlegern die Möglichkeit bot, überdurchschnittliche Renditen zu erzielen. Seit 2008 haben sich Renditen von über 8 % in der Vergangenheit als attraktive Einstiegspunkte erwiesen. In den Monaten,…

-

Welche Anlageklassen bei sinkender Inflation profitieren

Die Inflation wird die Anleger im nächsten Jahr mit einem schneller als erwarteten Rückgang überraschen. Die könnte Anleger dazu veranlassen, ihre Vermögensallokation zu überdenken. Da die Inflation aufgrund einer übermäßigen Verbrauchernachfrage, fiskalischer und geldpolitischer Anreize, eingeschränkter Lieferketten und einer Neuausrichtung der Ressourcensicherheit stark angestiegen ist, befürchten viele Anleger, dass sie sich auf eine strukturell höhere Inflation einstellen müssen. Einige der Faktoren, die in den letzten zwei Jahren zu einem Anstieg der Inflation geführt haben, werden jedoch in den kommenden Quartalen nachlassen, was sich auf die Positionierung der Portfolios auswirken wird. Die Straffung der Geldpolitik dürfte die Verbraucherpreise in Zukunft weiter unter Druck setzen, wobei die Auswirkungen der höheren Zinsen sowohl…

-

Zeit zum Abschalten der politischen Reality-Show in Großbritannien

Die Politik hat sich langsam zu einer Unterhaltungs-Reality-Show für die breite Öffentlichkeit entwickelt. Ja, es geht um die Politik, aber auch mehr und mehr um die Personalien, das Auftreten und ein unbequemes Verhältnis zur Wahrheit. Seit dem Brexit und durch die Covid-19-Pandemie ist die Politik definitiv interessanter geworden, aber auch als Impulsgeber für den Markt hat sie an Bedeutung gewonnen. Die kurze Ära von Liz Truss (ich bin mir nicht sicher, ob 45 Tage als Ära zählen) wird als ein komplettes Desaster beschrieben werden. Aber ich bin mir sicher, dass das Team von Liz Truss bei der Überprüfung ihrer Strategie dachte, sie unterscheide sich nicht wesentlich von den politischen Maßnahmen…

-

No excitement at the ECB, just a predictable rise

The European central bank raised interest rates again today. The repo rate now stands at 2.0% and the deposit rate at 1.50%, levels not seen since pre the financial crisis in 2008. Inflation is still very high in the Euro area and todays rate rise is unlikely to be the last despite the ECB’s expectation that economic growth will weaken over the winter. There was little immediate market reaction to the move as much had already been discounted. Firmenkontakt und Herausgeber der Meldung: Aegon Asset Management Neue Mainzer Straβe 66-68 60311 Franfurt am Main Telefon: +49 (173) 7980973 http://www.aegonam.com Ansprechpartner: Dr. Matthias Wühle TE Communications GmbH Telefon: +49 (69) 20735732 E-Mail:…