-

Hohe Inflation: Deutsche schränken sich bei der privaten Altersvorsorge ein

. · 76 Prozent sorgen sich zumindest etwas um ihre finanzielle Absicherung im Alter · 25 Prozent reduzieren aufgrund der Inflation ihre privaten Altersvorsorgebeträge · Dennoch legen 78 Prozent grundsätzlich Geld für das Alter zurück · 38 Prozent informieren sich selbstständig zu Produkten für die private Altersvorsorge Die hohe Inflation lässt die deutsche Bevölkerung besorgt in die Zukunft schauen: Mit 78 Prozent befürchten in einer aktuellen Befragung mehr als drei Viertel der Teilnehmer zwischen 35 und 55, dass die Inflation ihre Altersvorsorge etwas oder sehr gefährden wird. 50 Prozent erwarten für sich einen niedrigeren Lebensstandard im Alter als heute. Zu diesem Ergebnis kommt eine repräsentative Umfrage, die YouGov Deutschland im Auftrag der Amundi Deutschland…

-

Frankreichs Rentenreform und ihre Folgen auf den Märkten

Am 16. März erzwang die französische Regierung die Verabschiedung des neuen Rentengesetzes, mit dem das Mindestrentenalter von 62 auf 64 Jahre angehoben werden soll – und zwar ohne Abstimmung, indem sie sich auf den Verfassungsartikel 49.3 berief. Die Rentenreform ist somit angenommen, aber noch nicht in Kraft getreten. Die beiden eingereichten Misstrauensanträge sind am 20. März gescheitert. Eines der Hauptziele der Regierung ist es, das umlagefinanzierte Rentensystem zu modernisieren. Es könnte aber jedoch auf dem Weg dahin noch einige Hindernisse geben: zum Beispiel wäre ein Referendum möglich, das von mindestens 10 % der Wählerschaft (4,87 Millionen Menschen) unterstützt werden müsste, ebenso wie eine Klage vor dem Verfassungsrat und nicht zuletzt…

-

Kryptowährungen: Ohne Blockchain-Durchbruch in der Realwirtschaft wird es schwer

Kryptowährungen sind wie Aktien gut ins Jahr 2023 gestartet. Damit konnten sie nach Rückschlägen 2022 wie dem Terra/Luna-Crash und dem Zusammenbruch von FTX einen Teil des verlorenen Bodens gut machen. Sind Kryptowährungen damit „über den Berg“? Ganz so einfach ist es nicht, denn genauso wie die starken Kursrückgänge von 2022 kein Grund waren, Kryptowährungen abzuschreiben, sollte diese Rallye nicht ihre derzeitigen Grenzen vergessen lassen. Kryptowährungen stecken als Anlageklasse noch in den Kinderschuhen und sind anfällig für starke Schwankungen. Die Blockchain-Technologie, die den Kryptowährungen zugrunde liegt, gilt zwar weiterhin als vielversprechend, hat aber den großflächigen Durchbruch noch nicht geschafft. Erst, wenn sie in großem Maßstab Anwendung in der Realwirtschaft findet, werden…

-

Biodiversität: Ein Muss für den Erhalt vieler Industrien

Für einige Sektoren ist die Erhaltung der biologischen Vielfalt von herausragender Bedeutung. Sowohl für den Bergbau, die Metallgewinnung und -verarbeitung, für Versorgungsunternehmen sowie für Papier und forstwirtschaftliche Erzeugnisse hängen Biodiversität und ihre finanzielle Lage auch kurzfristig eng zusammen. Die Geschäftsmodelle dieser Branchen haben direkte, eindeutige Auswirkungen auf die lokale Umwelt und umliegende Regionen. Deshalb können ihre Unternehmen mittelfristig nur weiter existieren, wenn sie die Auswirkungen auf die lokale biologische Vielfalt berücksichtigen. Viele Unternehmen haben bereits eine relativ klare Vorstellung davon, welche ihrer Bereiche oder Tätigkeiten den Artenschutz negativ beeinflussen. Die Gemeinsamkeiten enden aber beim Reporting zur Messung dieser Auswirkungen und beim Fortschritt, Biodiversitätsziele konkret umzusetzen. Und gerade dies ist…

-

2023 könnte ein Jahr der Wendepunkte werden

TED-Umfrage unter 1.200 Teilnehmerinnen und Teilnehmern Größte Risiken 2023: Inflation, Ukraine-Krieg und Energiepreise Anleiherisiken in Italien womöglich größer als derzeit eingepreist Soft Landing in den USA erwartet Deutsche Investoren und Finanzmarktexperten halten die Inflation, den Ukraine-Krieg und die Entwicklung der Energiepreise für die drei größten Risiken, denen sich die europäische Wirtschaft 2023 stellen muss. Das ist das Ergebnis einer TED-Umfrage im Rahmen der gestrigen Outlook-Investmentkonferenz der Amundi Deutschland GmbH. Für 57 % der Befragten steht die Inflation dabei an erster Stelle, dicht gefolgt von dem Krieg in der Ukraine (56 %) und den Energiekosten (55 %). Für immerhin 47 % der Befragten stellt auch der Fachkräftemangel eine der größten Herausforderungen…

-

„The Impact of Climate Risks on Social Inequality“ – Untersuchung zum Einfluss von Maßnahmen zur Abschwächung des Klimawandels auf Menschen in unterschiedlichen sozialen Verhältnissen

Laut jüngstem IPCC (Intergovernmental Panel on Climate Change)-Bericht muss sich in den kommenden Jahrzehnten die Welt an den Klimawandel besser anpassen und nicht nur weniger CO2-Emissionen produzieren. Die Auswirkungen der globalen Erwärmung, die die globale Durchschnittstemperatur um 1,1°C über das vorindustrielle Niveau erhöht hat, sind gemäß dem Weltverband der Meteorologen unumkehrbar. Die Emissionen der Vergangenheit werden künftige Naturkatastrophen verstärken und Extremereignisse verursachen. Daher besteht eine der größten Herausforderungen des 21. Jahrhunderts darin, effiziente Wege zur Anpassung an den Klimawandel zu finden. Ungleichheiten auch innerhalb von Ländern verschärfen das Problem Die Folgen der Klimarisiken werden überproportional von armen Ländern getragen. Dies ist unter anderem auf ihre Anfälligkeit gegenüber dem Klimawandel, die…

-

ESG-Investments: weg vom statischen Ansatz!

ESG-Investitionen haben im Jahr 2022 einigen Gegenwind erfahren. Die ESG-Indizes litten im Jahr 2022 teilweise darunter, dass sie nur in geringem Maße in Marktbereichen vertreten waren, die von den höheren Energiekosten profitiert haben, wie z. B. der Öl- und Gassektor, und dass sie stark in Wachstumssektoren vertreten waren, die durch steigende Zinsen herausgefordert wurden. Die Energiekrise hat jedoch den Druck zur Umsetzung der Energiewende verstärkt, während höhere Rechnungen die Lebenshaltungskostenkrise anheizen und die Aufmerksamkeit auf soziale Fragen lenken. ESG-Investitionen werden mittel- und langfristig weiter an Zugkraft gewinnen. Aber das Marktumfeld erfordert eine stärkere Konzentration auf die Titelauswahl. Nur so lassen sich die Renditen verbessern und Unternehmen identifizieren, deren positive ESG-Entwicklung…

-

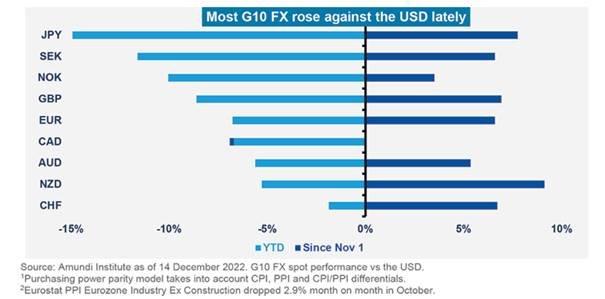

US-Dollar verliert an Glanz – Yen und Franken ins Portfolio

Wir erwarten eine stärkere Abwertung des US-Dollars in diesem Jahr. Der Dollar verzeichnete 2022 eine der stärksten Rallyes aller Zeiten. Risikoaverse Anlagen fielen, Unsicherheit schlug in Volatilität um, und alle Währungen der G10-Länder litten, ohne Ausnahme. Die positiven Überraschungen bei der US-Inflation und die Möglichkeit einer geringeren Zinserhöhung durch die Fed wirkten vor kurzem wie ein heftiger Realitäts-Check. Die Dollar-Korrektur war enorm. Nun lautet die Frage, ob der Abwärtstrend 2023 fortgesetzt wird. Zunächst einmal wurde der Dollar während des gesamten Jahres 2022 mit einem Aufschlag gegenüber den Fundamentaldaten gehandelt, und zwar vor allem aus den nachfolgend beschriebenen drei Gründen. Zwar ist keine dieser Aspekte vollständig verschwunden. Doch die jüngsten Entwicklungen…

-

Lichtblicke nach dem Sturm

Das globale Wachstum sollte sich 2023 auf ca. 2,2 % verlangsamen Stagflationsgefahr bleibt eines der dominanten Themen Regionale Unterschiede werden sich durch das Tauziehen zwischen Geld- und Finanzpolitik verstärken Bewertungen werden 2023 attraktiver: Einstiegspunkte für Anleihen, gefolgt von Aktien Potenzial für Anlagethemen wie die Energiewenden und strategische Autonomie Nach einem schwierigen Jahr 2022 blicken die Anleger nervös auf geopolitische Spannungen, die europäische Energiekrise und die hartnäckige Inflation. Die Aussichten könnten sich jedoch aufhellen, wenn die US-amerikanische Notenbank politisch umschwenkt und die Bewertungen wieder attraktiver werden. Amundi geht in seinem globalen Investment-Outlook 2023 davon aus, dass sich das weltweite Wachstum im nächsten Jahr auf ca. 2,2% abschwächen wird, gegenüber 3,4% in…

-

Eine Erholungsphase, aber kein Anlass zu übertriebenem Optimismus

Von Vincent Mortier, Group CIO Amundi und Matteo Germano, Deputy Group CIO Amundi Die Märkte haben sich etwas erholt, in einem Jahr, das insgesamt als eines der schwierigsten für Anleger in Erinnerung bleiben dürfte. Der negative Trend kehrte sich mit Anstiegen beim S&P 500 und ausgewählten Anleihen-Indizes etwas um. Diese jüngste Marktbewegung wurde durch eine Reihe von Umständen begünstigt, die sich auf verschiedenen Ebenen abspielten: Inflation: Die US-Inflation ist offenbar auf einem Abwärtspfad, wobei wir der Auffassung sind, dass die Marktrallye und der Optimismus übertrieben sind, da sich die US-Notenbank Fed weiterhin auf das Inflationsziel konzentrieren dürfte und es zu früh ist, um hier von einem Sieg zu sprechen. Unternehmensgewinne: Die Gewinnsaison war…