-

Leere Wartezimmer beim Finanzberater und Aufnahmestopp in Arztpraxen

In Deutschland gibt es derzeit etwa 428.000 berufstätige Ärztinnen und Ärzte (Stand Ende 2023)(Bundesärztekammer)(Statista). Sie arbeiten in verschiedenen Bereichen, von der ambulanten bis zur stationären Versorgung, und ihre Praxen sind oft überfüllt. Der Versorgungsbedarf steigt stetig, insbesondere durch den demografischen Wandel, und es wird sogar befürchtet, dass bis 2040 ein Mangel von bis zu 50.000 Ärztinnen und Ärzten herrschen könnte(Bundesärztekammer). Im Vergleich dazu ist die Zahl der Finanzanlagenvermittler wesentlich geringer. Aktuell sind 40.359 Finanzberater registriert(FundResearch), und im Bereich der Versicherungsvertreter gibt es etwa 183.000 Personen(FundResearch). Doch anders als bei den Ärzten sind die Wartezimmer der Finanzberater oft leer. Das liegt nicht daran, dass Menschen ihre Finanzen im Griff haben, sondern…

-

Leere Wartezimmer beim Finanzberater und Aufnahmestopp in Arztpraxen

In Deutschland gibt es derzeit etwa 428.000 berufstätige Ärztinnen und Ärzte (Stand Ende 2023)(Bundesärztekammer)(Statista). Sie arbeiten in verschiedenen Bereichen, von der ambulanten bis zur stationären Versorgung, und ihre Praxen sind oft überfüllt. Der Versorgungsbedarf steigt stetig, insbesondere durch den demografischen Wandel, und es wird sogar befürchtet, dass bis 2040 ein Mangel von bis zu 50.000 Ärztinnen und Ärzten herrschen könnte(Bundesärztekammer). Im Vergleich dazu ist die Zahl der Finanzanlagenvermittler wesentlich geringer. Aktuell sind 40.359 Finanzberater registriert(FundResearch), und im Bereich der Versicherungsvertreter gibt es etwa 183.000 Personen(FundResearch). Doch anders als bei den Ärzten sind die Wartezimmer der Finanzberater oft leer. Das liegt nicht daran, dass Menschen ihre Finanzen im Griff haben, sondern…

-

Vermögensverwaltung: Die beste Wahl für die meisten Anleger

In Deutschland haben viele Menschen wenig Ahnung von Geldanlagen, investieren kaum Zeit in die Finanzplanung und lassen sich oft von Gier oder Angst leiten. Sie beschäftigen sich zu wenig mit den Märkten, was zu unüberlegten Entscheidungen führt. Ein häufiger Fehler: Während man bei gesundheitlichen Problemen selbstverständlich zum Arzt geht, versuchen die meisten ihr Geld auf eigene Faust anzulegen – oft mit mäßigem Erfolg. Hier kommt die Vermögensverwaltung ins Spiel, die eine professionelle Lösung für all jene bietet, die ihre Finanzziele erreichen möchten, ohne sich dabei selbst mit den Details auseinandersetzen zu müssen. Warum ist die Vermögensverwaltung die beste Wahl? Professionelle Expertise: Vermögensverwalter, ob in Form eines persönlichen Beraters oder eines…

-

Vermögensverwaltung: Die beste Wahl für die meisten Anleger

In Deutschland haben viele Menschen wenig Ahnung von Geldanlagen, investieren kaum Zeit in die Finanzplanung und lassen sich oft von Gier oder Angst leiten. Sie beschäftigen sich zu wenig mit den Märkten, was zu unüberlegten Entscheidungen führt. Ein häufiger Fehler: Während man bei gesundheitlichen Problemen selbstverständlich zum Arzt geht, versuchen die meisten ihr Geld auf eigene Faust anzulegen – oft mit mäßigem Erfolg. Hier kommt die Vermögensverwaltung ins Spiel, die eine professionelle Lösung für all jene bietet, die ihre Finanzziele erreichen möchten, ohne sich dabei selbst mit den Details auseinandersetzen zu müssen. Warum ist die Vermögensverwaltung die beste Wahl? Professionelle Expertise: Vermögensverwalter, ob in Form eines persönlichen Beraters oder eines…

-

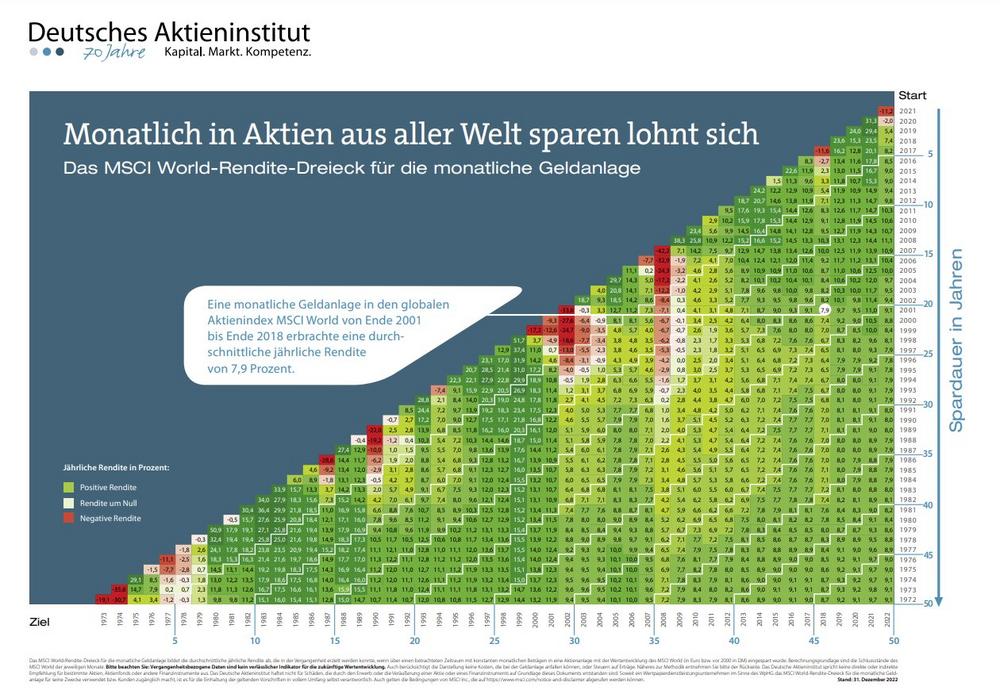

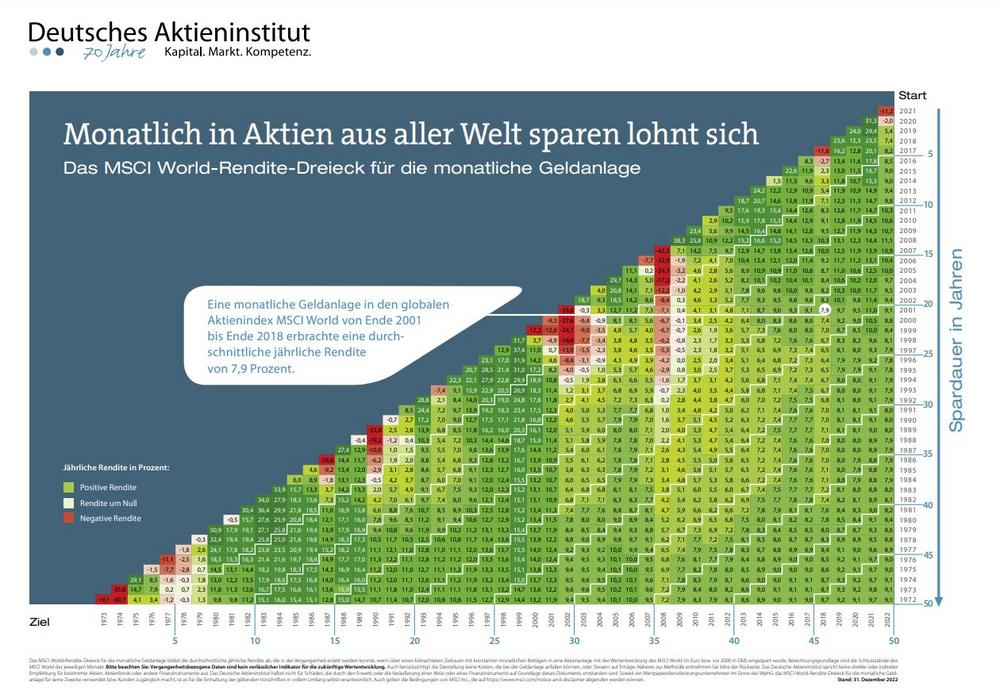

Geldanlage zur Geburt: Mit ETFs clever für Kinder & Enkel sparen

Geldanlage zur Geburt: Mit ETFs clever für die Zukunft Ihres Kindes vorsorgen Die Geburt eines Kindes ist ein bedeutender Moment im Leben – und viele Eltern oder Großeltern denken frühzeitig darüber nach, wie sie finanziell für die Zukunft des Kindes vorsorgen können. Eine bewährte Methode ist die Geldanlage zur Geburt – idealerweise in Form eines ETF-Sparplans. Doch warum gerade ein ETF und kein klassisches Sparbuch oder Bausparvertrag? Warum ETFs und keine herkömmlichen Sparformen? ETFs (Exchange Traded Funds) bieten langfristig attraktive Renditen und sind dabei einfach zu handhaben. Im Vergleich zu früher weit verbreiteten Sparbüchern mit hohen Zinsen bieten ETF-Sparpläne heute bessere Chancen auf höhere Renditen. Dank des Zinseszins-Effekts wächst das…

-

Geldanlage zur Geburt: Mit ETFs clever für Kinder & Enkel sparen

Geldanlage zur Geburt: Mit ETFs clever für die Zukunft Ihres Kindes vorsorgen Die Geburt eines Kindes ist ein bedeutender Moment im Leben – und viele Eltern oder Großeltern denken frühzeitig darüber nach, wie sie finanziell für die Zukunft des Kindes vorsorgen können. Eine bewährte Methode ist die Geldanlage zur Geburt – idealerweise in Form eines ETF-Sparplans. Doch warum gerade ein ETF und kein klassisches Sparbuch oder Bausparvertrag? Warum ETFs und keine herkömmlichen Sparformen? ETFs (Exchange Traded Funds) bieten langfristig attraktive Renditen und sind dabei einfach zu handhaben. Im Vergleich zu früher weit verbreiteten Sparbüchern mit hohen Zinsen bieten ETF-Sparpläne heute bessere Chancen auf höhere Renditen. Dank des Zinseszins-Effekts wächst das…

-

Geldanlage ab 50: Die letzten Jahre der Lebensversicherung

In Deutschland gibt es über 80 Millonen Lebens- und Rentenversicherungen. Mehr als die Hälfte der Verträge sind Rentenversicherungen. Insbesondere bis zur Jahrtausendwende galt das Produkt als das Non-Plus-Ultra der Altersvorsorge. Viele Menschen ab 50 stehen vor der Frage, ob sie ihre Lebensversicherung einfach weiterlaufen lassen sollen, weil der Vertrag ohnehin schon lange läuft – nach dem Motto: "Es ist eh schon egal." Doch genau in dieser Lebensphase lohnt es sich, die Versicherung einmal genau unter die Lupe zu nehmen und nachzurechnen, ob eine Fortführung noch sinnvoll ist. Lebensversicherungen sind auf langfristige Verträge ausgelegt, die oft 30 oder 40 Jahre laufen. Sie wurden früher als Altersvorsorge verkauft, da sie garantierte Zinsen…

-

Geldanlage ab 50: Die letzten Jahre der Lebensversicherung

In Deutschland gibt es über 80 Millonen Lebens- und Rentenversicherungen. Mehr als die Hälfte der Verträge sind Rentenversicherungen. Insbesondere bis zur Jahrtausendwende galt das Produkt als das Non-Plus-Ultra der Altersvorsorge. Viele Menschen ab 50 stehen vor der Frage, ob sie ihre Lebensversicherung einfach weiterlaufen lassen sollen, weil der Vertrag ohnehin schon lange läuft – nach dem Motto: "Es ist eh schon egal." Doch genau in dieser Lebensphase lohnt es sich, die Versicherung einmal genau unter die Lupe zu nehmen und nachzurechnen, ob eine Fortführung noch sinnvoll ist. Lebensversicherungen sind auf langfristige Verträge ausgelegt, die oft 30 oder 40 Jahre laufen. Sie wurden früher als Altersvorsorge verkauft, da sie garantierte Zinsen…

-

Entnahmepläne mit Fonds & ETFs: Die unterschätzte Strategie für den Ruhestand

Entnahmepläne mit Investmentfonds oder ETFs sind in Deutschland noch immer relativ selten, obwohl sie historisch betrachtet kaum zu schlagen sind. Viele Anleger setzen weiterhin auf traditionelle Produkte wie Lebensversicherungen oder Bausparverträge, ohne die Vorteile von Entnahmeplänen richtig zu kennen. Doch gerade diese Anlageform bietet eine clevere Möglichkeit, regelmäßig Einnahmen zu erzielen und gleichzeitig das Kapital langfristig zu erhalten. Insbesondere bei Fonds wie dem Flossbach von Storch SICAV – Multiple Opportunities R zeigt sich, wie stark diese Strategie in der Praxis sein kann. Wie funktioniert ein Entnahmeplan? Ein Entnahmeplan ist sozusagen ein „lebendiges Sparschwein“. Sie haben ein Startkapital – in unserem Beispiel 240.000 Euro – und möchten sich davon monatlich 1.000…

-

Entnahmepläne mit Fonds & ETFs: Die unterschätzte Strategie für den Ruhestand

Entnahmepläne mit Investmentfonds oder ETFs sind in Deutschland noch immer relativ selten, obwohl sie historisch betrachtet kaum zu schlagen sind. Viele Anleger setzen weiterhin auf traditionelle Produkte wie Lebensversicherungen oder Bausparverträge, ohne die Vorteile von Entnahmeplänen richtig zu kennen. Doch gerade diese Anlageform bietet eine clevere Möglichkeit, regelmäßig Einnahmen zu erzielen und gleichzeitig das Kapital langfristig zu erhalten. Insbesondere bei Fonds wie dem Flossbach von Storch SICAV – Multiple Opportunities R zeigt sich, wie stark diese Strategie in der Praxis sein kann. Wie funktioniert ein Entnahmeplan? Ein Entnahmeplan ist sozusagen ein „lebendiges Sparschwein“. Sie haben ein Startkapital – in unserem Beispiel 240.000 Euro – und möchten sich davon monatlich 1.000…