-

Augenscheinlich verborgen: Investment Case Healthcare

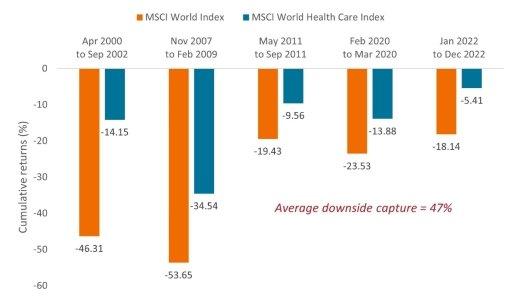

Trotz wirtschaftlicher Unsicherheiten erscheint Healthcare im Vergleich zu anderen defensiven Sektoren attraktiv Vermutliche Wachstumstreiber: Innovation und alternde Bevölkerung Attraktive Bewertungen kombiniert mit neuen Wachstumschancen könnten künftige Renditen steigern Die Renditen von Healthcare-Aktien blieben 2023 nahezu unverändert, was dazu führen könnte, dass einige Anleger den Sektor übersehen.[1] Angesichts der jüngsten Trends könnte dies ein Fehler sein, denn diese sprechen unserer Meinung nach erst recht für eine Investition ins Gesundheitswesen. Absicherung von Verlusten Obwohl die Erwartungen einer Rezession zurückgegangen sind, halten wir die Wahrscheinlichkeit einer Konjunkturabschwächung nach wie vor für erheblich und unterschätzt. Es dauert ein bis zwei Jahre, bis sich die geldpolitischen Straffungszyklen in vollem Umfang auswirken, da höhere Zinssätze und eine…

-

Rückkehr der Kapitalkosten: Zurück zu den Fundamentaldaten

Richard Clode, Portfolio Manager, Janus Henderson Investors Pandemiebedingtes „Gratisgeld“ 2020/21 sorgte für Einbruch der Kapitalkosten, folglich kam es zu Fehlentscheidungen bei der Asset Allocation Globaler Zinsanstieg hat Marktstimmung verschoben, von „Wachstum um jeden Preis“ zu Unternehmen mit profitablem Wachstum und Selbstfinanzierung Stockpicker mit mehr Chancen, insbesondere im Tech-Sektor Die Pandemie beschleunigte das Technologiewachstums in vielen Bereichen und sorgte für „Gratisgeld“ in Form von Nullzinsen und quantitativer Lockerung. Die Zentralbanken versuchten damit, den durch die Lockdowns entstandenen Wirtschaftsschaden zu beheben. Mit der steigenden Nachfrage nach digitaler Transformation kam es zu einem Einbruch der Kapitalkosten, was unweigerlich zu Fehlentscheidungen bei der Asset Allocation führte. Zum Vergleich: Im Geschäftsjahr 2021 (bis März 2022)…

-

Janus Henderson Investors: VPI-Zahlen der Eurozone

Die heute veröffentlichten europäischen Verbraucherpreisindizes zeigen, wie hartnäckig die Inflation ist. Wir gehen zwar davon aus, dass einige Inflationskomponenten wie Logistik- oder Materialkosten bis zum Jahresende zurückgehen werden, halten eine Rückkehr zur Ära „ohne Inflation“ in absehbarer Zeit allerdings für unwahrscheinlich. Genaue Vorhersagen über Wendepunkte oder mögliche Inflationsniveaus sind eine schwierige Herausforderung und gehören nicht zum Kern unseres Investmentansatzes. Angesichts der angespannten Lage auf den Arbeitsmärkten, der Tendenz zur Produktionsverlagerung ins Ausland und der für die Energiewende erforderlichen Investitionen sind wir jedoch der Ansicht, dass die Inflation noch länger auf einem bedeutenden Niveau bleiben dürfte. Die Rückkehr zu einer nachhaltigeren zugrunde liegenden Inflation und damit das Ende der Nullzinsen (d.…

-

Janus Henderson kündigt Ruhestand von John Bennett im dritten Quartal 2024 an

Janus Henderson Investors hat heute bekannt gegeben, dass John Bennett, Direktor für europäische Aktien und Portfoliomanager der kontinentaleuropäischen und paneuropäischen Long-Only- und Long/Short-Strategien von Janus Henderson, beschlossen hat, im dritten Quartal 2024 – also ein ganzes Jahr nach dieser Ankündigung – sich nach einer vier Jahrzehnte währenden Karriere aus der Vermögensverwaltungsbranche und dem Unternehmen zurückzuziehen. Nach seinem Ausscheiden aus der Branche wird sich John auf die Leitung des Rangers Football Club konzentrieren, dessen Anhänger er sein Leben lang ist. Ali Dibadj, Chief Executive Officer, Janus Henderson Investors, sagt: „John Bennett ist ein hochgeschätztes Mitglied des Investmentteams von Janus Henderson und hat die Unternehmenskultur in den letzten 12 Jahren mitgeprägt. Im…

-

Powell Rede in Jackson Hole: Kein Ende der straffen Geldpolitik in Sicht

Nach einer Volkeresken Falkenrede auf dem Jackson Hole Symposium im letzten Jahr war der Ton dieses Jahr weniger strikt, aber immer noch falkenhaft, da die Arbeit in puncto Inflation noch nicht getan ist und es zu früh ist, den Erfolg zu verkünden. Powell merkte an, dass trotz der günstigeren Inflationsdaten in letzter Zeit der Prozess noch lange nicht abgeschlossen sei und zwei Monate mit guten Werten erst der Anfang seien. Um Fortschritte zu erzielen, ist eine restriktive Geldpolitik erforderlich, und die Fed wird sie so lange beibehalten, bis sie sicher ist, dass sich die Inflation nachhaltig auf ihr 2 %-Ziel zubewegt. Er machte auch deutlich, dass die 2 % ihr Ziel sind und…

-

Ein Blick über die Zinsen hinaus – Erträge als Schlüssel zum Marktwachstum

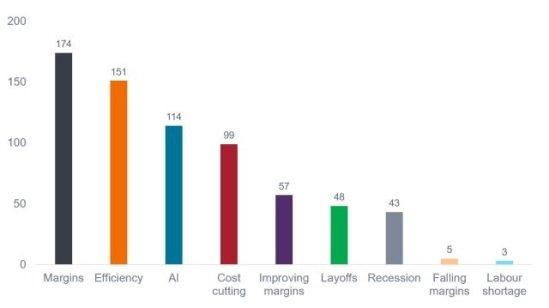

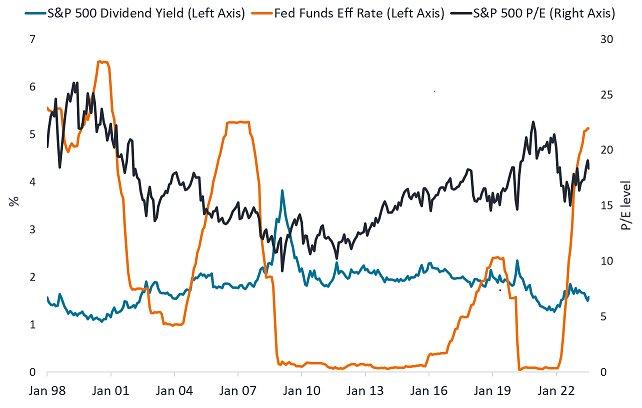

Die Korrelation zwischen Zinssätzen und Marktbewertung könnte weniger stark sein, als manche wahrnehmen Tatsächlich haben wir 2023 trotz deutlich höherer Zinsen mehrfaches Wachstum erlebt – allerdings hauptsächlich angetrieben durch eine Handvoll Aktien Letztlich folgen die Aktienkurse den Erträgen – mehrere Faktoren könnten das Ertragswachstum trotz höherer Zinsen und komplizierten Marktumfelds vorantreiben „Die Zinsen dürften in den kommenden Jahren strukturell höher bleiben als in den letzten zehn Jahren, was erhebliche Auswirkungen auf die gesamte Wirtschaft haben wird. Entgegen der Mehrheitsmeinung nehmen wir jedoch an, dass die Korrelation zwischen höheren Zinsen und Bewertungen nicht so stark ist wie weithin angenommen“, so Jeremiah Buckley, Portfoliomanager bei Janus Henderson in seinem jüngsten Marktkommentar.…

-

US-Non-Farm-Payroll: Keine voreiligen Schlüsse ziehen

Die Entwicklung der Non-Farm-Payrolls (NFP) ist mit 187.000 ein guter Wert, wenn auch der niedrigste in der post-pandemischen Ära. Dieser Wert sowie die ähnlich hohe Arbeitslosenquote und der durchschnittliche Stundenlohn sorgen bei den Falken für erhöhte Wachsamkeit. Auch wenn diese Zahlen auf eine robuste Wirtschaft hindeuten, kündigen Frühindikatoren seit langem eine Rezession an. Und die Beschäftigungszahlen sind bekanntlich ein Spätindikator. Unterm Strich ist dieser Bericht eine positive Nachricht, die zur Entschärfung der Situation beiträgt. Es wäre jedoch nicht ungewöhnlich, wenn sich die NFP-Zahlen erst Monate nach Beginn einer Rezession ändern würden. Daher sollten vorsichtige Anleger die Beschäftigungslage und die Unternehmensgewinne ab jetzt genau beobachten. Es ist noch zu früh, um…

-

Herabstufung der US-Kreditwürdigkeit durch Fitch: Was bedeutet das für Fixed-Income-Investoren?

Am 1. August stufte Fitch Ratings die langfristige Kreditwürdigkeit der USA von AAA auf AA+ herab. Die Herabstufung erfolgte einige Monate, nachdem die Agentur die USA wegen des Streits um die Schuldenobergrenze im Kongress, der nur wenige Tage vor einem möglichen Zahlungsausfall beigelegt wurde, mit einem negativen Rating versehen hatte. Fitch begründete die Herabstufung mit der „erwarteten Verschlechterung der Haushaltslage in den nächsten drei Jahren“, einer Erosion der Regierungsführung und einer steigenden Gesamtverschuldung. Verständlicherweise war das US-Finanzministerium über diese Nachricht nicht erfreut. Finanzministerin Janet Yellen bezeichnete die Ratingänderung als „willkürlich“ und „basierend auf veralteten Daten“. Die Nachricht überraschte auch viele Anleger, die sich jetzt fragen, wie sich dies auf ihre…

-

Janus Henderson verstärkt EMEA- & LatAm-Vertriebsteam

Janus Henderson hat Mike Haslam zum Director of Sales Enablement ernannt. Mike Haslam, der seit dem 17. Juli 2023 bei Janus Henderson tätig ist, wird von London aus an Simon Hillenbrand, Head of UK Retail, berichten und Teil des EMEA & LatAm Intermediary Distribution Teams sein, das von Ignacio De La Maza geleitet wird. In dieser neu geschaffenen Position arbeitet Haslam mit dem EMEA & LatAm Sales Team zusammen. Er sorgt dafür, dass das Team effektiv mit den Vertriebskunden über die Angebote von Janus Henderson sprechen kann, vermittelt praktische Einblicke und gibt Wissen weiter, das wiederum den Janus-Henderson-Kunden hilft, bessere Ergebnisse für ihre Kunden zu erzielen. Haslam hat mehr als…

-

Hohe Liquidität sorgt für positive Dividendenaussichten

Dividendenentwicklung war 2023 bisher positiv, der Cashflow ist nach wie vor hoch, und viele größere Unternehmen geben die höheren inflationsbedingten Kosten weiter Steigende Ausgaben für Infrastruktur und Technologie dürften interessante Möglichkeiten eröffnen Dividendenaussichten sind weiterhin positiv In der ersten Jahreshälfte bereiteten uns die höheren Zinssätze und deren Auswirkungen auf die Unternehmen sowie die Inflation Sorgen. Wir positionierten uns vorsichtig gegenüber Sektoren und Unternehmen, die in einer Zeit günstiger Kredite Fremdkapital in erheblichem Umfang eingesetzt haben. Unsere Vorsicht hat sich ausgezahlt. Die meisten Unternehmen kommen gut mit der höheren Inflation und den höheren Fremdkapitalkosten zurecht. Es gibt jedoch einige bemerkenswerte Ausnahmen bei regionalen US-Banken und im Immobiliensektor. Weiterhin positive Dividendenaussichten Dividenden…