-

Zeit für die „Tech-Promis“ erwachsen zu werden

. Schnell wachsende Tech-Unternehmen konnten bisher ihre kurzfristige Profitabilität für das Versprechen investitionsintensiver Wachstumsprojekte opfern Größere Marktanteile und die einhergehende Abhängigkeit von Konjunkturzyklen lässt in Abschwungphasen Investition der erwarteten überdurchschnittlichen Gewinne nicht mehr zu Entscheidend ist für Investoren solche Unternehmen zu entdecken, die herkömmliche Profitabilitätskennzahlen erfüllen Obwohl die diesjährige Erholung der Technologiewerte erfreulich ist, bereitet die schwache Performance des Sektors im Jahr 2022 vielen Anlegern noch immer Kopfzerbrechen. Grund für den Ausverkauf im letzten Jahr war die Zinsanpassung, die den erwarteten Cashflow der Wachstumsunternehmen schmälerte. Ein weiterer Gegenwind kam jedoch aus der Branche selbst: Mehrere führende Technologie- und Internetunternehmen verstanden den pandemiebedingten Geschäftsaufschwung als neue Norm und bauten ihre Kapazitäten…

-

Rekordverschuldung und steigende Zinskosten: Die Regierungen stehen vor der Abrechnung – aber Anleger profitieren

Weltweite Staatsverschuldung stieg um 7,6 % auf einen Rekordwert von 66,2 Billionen US-Dollar im Jahr 2022 Die USA trugen mehr als die Hälfte zum weltweiten Anstieg bei Höhere Zinssätze führten zu einer Erhöhung der staatlichen Zinsausgaben um 20,9 %, die schnellste Steigerungsrate seit 1984 Die Zinszahlungen für Staatsschulden erreichten 2022 einen Rekordwert von 1,38 Billionen US-Dollar und werden sich in den nächsten drei Jahren verdoppeln 2025 wird die weltweite Verschuldung um ein Sechstel des Rekordniveaus von 2022 auf 77,2 Billionen US-Dollar steigen Janus Henderson sieht Anleihen sehr positiv – die Weltwirtschaft wird sich stärker abschwächen als die Märkte erwarten, und die Zinsen werden eher früher als später ihren Höchststand erreichen.…

-

Fed: War’s das mit den Zinserhöhungen?

Kommentar von Greg Wilensky, Head of US Fixed Income, Janus Henderson Investors Allgemeine Bemerkungen: Die Zinserhöhung des Offenmarktausschusses der US-Notenbank (FOMC) um 25 Basispunkte entsprach weitgehend den Markterwartungen. Bemerkenswert ist, dass die Fed ihre Formulierung über mögliche künftige Zinserhöhungen abschwächte: Sie ließ eine Zeile aus ihrer früheren Erklärung weg, in der es hieß, dass der Ausschuss „davon ausgeht, dass eine zusätzliche geldpolitische Straffung angemessen sein könnte“. Während einige Marktteilnehmer diese weichere Formulierung als Signal für eine mögliche Pause der Fed begrüßten, dürften andere Marktteilnehmer eine etwas dovishere Formulierung erwartet haben. Sie dürften enttäuscht gewesen sein, dass die Fed-Vorsitzende die Tür für mögliche künftige Zinserhöhungen nicht endgültig geschlossen hat. Nichtsdestotrotz halten…

-

Aktienausblick: Angesichts höherer Zinsen selektiv handeln

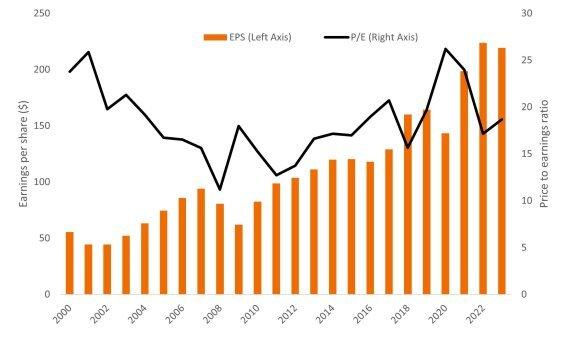

Höhere Zinsen wirken sich auf Wirtschaft und bestimmte Marktsegmente aus – Zusammenbruch zweier Regionalbanken als Konsequenz Zusätzlich dürften zunehmende Regulierung und striktere Kreditvergabe negative Auswirkungen haben und die hohe Volatilität bei Aktien bleiben Wie bleiben weiter positiv für Aktien – bereits spürbare konjunkturelle Verbesserungen könnten den Unternehmen höhere Profitabilität und Erträgen bringen Trotz der Gewinne im ersten Quartal waren die Märkte volatil und die Spitzengruppe sehr begrenzt, wobei der größte Teil der Rendite des S&P 500® auf die Stärke weniger Mega-Cap-Technologiewerte zurückzuführen war. Die Inflation ließ etwas nach, und das Wachstum des Verbraucherpreisindex (VPI) ging im Jahresvergleich leicht von 6,4 % im Januar auf 6,0 % im Februar zurück. Die…

-

US-Geldpolitik vor dem Wendepunkt?

Ob es nun an dem angespannten Bankensektor lag oder daran, dass die Fed im vergangenen Jahr bereits in beispiellosem Umfang aggressive Zinserhöhungen vorgenommen hatte und sich daher dem Ende dieser Serie näherte – das Protokoll der FOMC-Sitzung zeigte endlich Anzeichen für unterschiedliche Auffassungen über den weiteren geldpolitischen Kurs. Zwar stimmten alle Teilnehmer einer Zinserhöhung um 25 Basispunkte auf der März-Sitzung zu, doch gab es „mehrere Teilnehmer“, die überlegten, ob eine Beibehaltung der Zinssätze auf dieser Sitzung angemessen wäre, und „einige Teilnehmer“ erwägten angesichts der anhaltend hohen Inflation und der starken jüngsten Daten eine Zinserhöhung um 50 Basispunkte. In der Diskussion um Preisstabilität (die Inflation liegt immer noch deutlich über dem…

-

Bankenpleiten 2023: Gefallene Schurken oder „Kanarienvögel in der Kohlengrube“?

Die jüngsten Bankenzusammenbrüche scheinen zwar vorerst idiosynkratisch zu sein, dürften jedoch das Risiko einer wirtschaftlichen Rezession erhöht haben Hochwertige Kernanleihen bieten angesichts der Herausforderungen im Bankensektor erneut Diversifizierungsvorteile Ein aktiver, flexibler und researchorientierter Ansatz könnte derzeit die Chancen auf bessere risikobereinigte Renditen erhöhen 2023 startete mit drei wichtigen Themen: Ein aggressiver Straffungszyklus der Federal Reserve (Fed), eine immer noch über dem Zielwert liegende Inflation, und widerstandsfähige Konjunkturdaten. Vor diesem Hintergrund rechneten die Märkte mit verschiedenen Wirtschaftsentwicklungen, von einer weichen Landung über eine harte Landung bis hin zu gar keiner Landung. Im März wurde es jedoch noch „interessanter“. Ein Sprichwort besagt: „Die Fed erhöht so lange, bis etwas zerbricht“. Im letzten…

-

Absolute Return: ein „neues“ Long/Short-Paradigma

Die umfangreiche Reaktion der Zentralbanken auf die Inflation hat die überzogenen Spekulationen der letzten Jahre gestoppt, mit entsprechenden Folgen für die Märkte und Volkswirtschaften Die höheren Finanzierungskosten stellen zwar eine fundamentale, potenziell eher unsichere Veränderung der Marktbedingungen dar, unseres Erachtens ist dies jedoch ein sehr viel natürlicheres Umfeld für die Geschäftstätigkeit von Unternehmen und für die Strategien von Investoren Die größere Aktienstreuung hat eine seltene Gelegenheit für Stockpicker geschaffen, insbesondere für Long/Short-Investoren mit Fokus auf unternehmensspezifische Faktoren Änderungen des Investmentparadigmas und neue Regeln für die Marktstrukturen sind nicht alltäglich. In den letzten sechs oder sieben Monaten wurde jedoch deutlich, dass wir in eine neue Phase für Märkte und Volkswirtschaften eingetreten…

-

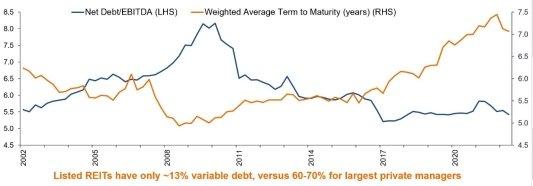

Vorteile von börsennotierten gegenüber privaten Immobilien bei verschärfter Kreditvergabe

Die aktuellen Spannungen im Bankensystem dürften zu einer Verschärfung der Kreditkonditionen, einer geringeren Verfügbarkeit und einer Ausweitung der Credit Spreads führen. Dies dürfte den Gewerbeimmobiliensektor unter Druck setzen, da er sich hauptsächlich im Besitz privater Immobiliengesellschaften befindet, die bei der Finanzierung stark auf die Kreditmärkte angewiesen sind. Börsennotierte Immobilien dürften aufgrund der meist geringeren Verschuldung, des besseren Kapitalzugangs und des niedrigeren Exposures bei Büroimmobilien gut positioniert sein, wenn sich die Kreditbedingungen verschärfen. In den letzten Wochen haben wir die Auswirkungen einer der aggressivsten Straffungsmaßnahmen der US-Notenbank (Fed) beobachtet, die sich in Stresssymptomen im Bankensystem manifestiert. Dazu gehören die zweit- und drittgrößten Bankenpleiten in der Geschichte der USA und das Ende…

-

EZB-Zinserhöhung: Risk-on-Signal für die Aktienmärkte?

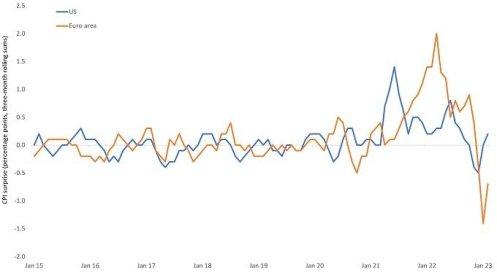

Die Inflation in der Eurozone entsprach exakt den vorläufigen Daten: 0,8 % Gesamtinflation im Monatsvergleich und 5,6 % Kerninflation im Jahresvergleich. Damit bewegt sich die Kerninflation (ohne Energie) in Europa weitgehend auf dem gleichen Niveau wie in den USA, allerdings mit einem immer noch großen Zinsgefälle. Die Europäische Zentralbank hat am Donnerstag die Zinssätze um 50 Basispunkte angehoben, und es wird erwartet, dass die US-Notenbank in der nächsten Woche die Zinssätze um 25 Basispunkte anhebt. Damit verringert sich die Zinsdifferenz ein wenig. In Anbetracht der jüngsten Finanzmarktturbulenzen mit Bankenkrisen auf beiden Seiten des Atlantiks war die gestrige Zinserhöhung der EZB um 50 Basispunkte ein mutiger Schritt. Die Anhebung erfolgte gemäß…

-

Gesundheitswesen mit zwei Seiten, aber einem überzeugenden Anlageargument

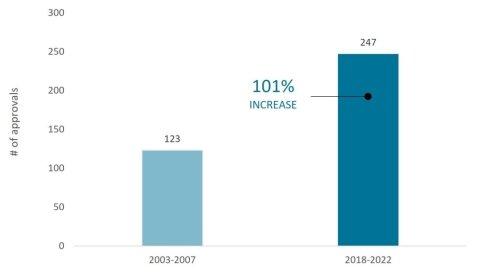

Der Gesundheitssektor erzielte 2022 eine überdurchschnittliche Performance und setzte damit seine lange Erfolgsbilanz fort, Verluste in Zeiten starker Marktrückgänge zu minimieren. Darüber hinaus steigt die weltweite Nachfrage nach Gesundheitsversorgung und medizinischem Fortschritt, was das Umsatzwachstum in einigen Bereichen des Sektors ankurbelt. Die Kombination aus defensiven und offensiven Eigenschaften kann eine wertvolle Quelle für die Diversifizierung von Renditen in einem Aktienportfolio darstellen. Dank der anhaltenden Nachfrage nach medizinischer Versorgung kann sich der Gesundheitssektor vor allem durch seine Widerstandsfähigkeit gegenüber Marktrückgängen auszeichnen. So auch 2022, als der MSCI World Health Care IndexSM eine Rendite von -5,4 % erzielte, während der MSCI World IndexSM um -17,7 % zurückging.[1] Gleichzeitig wächst der Sektor zunehmend…