-

Zurück in die Zukunft – zurück zur Technologie?

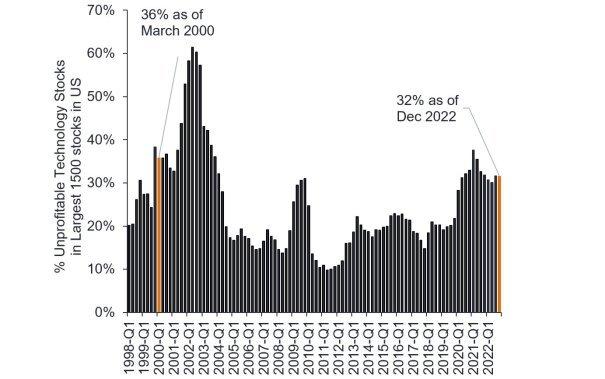

. Der Höhepunkt der Zinserwartungen ist überwunden, der Bewertungsrückgang bei Wachstumswerten ist fast beendet. Wir schätzen die Entwicklung des Technologiesektors aufgrund angemessenerer Gewinnerwartungen, rationaler Bewertungen und einer Fortsetzung der langfristigen Technologietrends optimistischer ein. Es ist unwahrscheinlich, dass die FAANGs den nächsten Technologie-Bullenzyklus anführen werden, vielmehr werden Stock Picking und eine starke Bewertungsstrategie immer wichtiger. Rückblickend war 2020 eine generationenübergreifende Anomalie, in der eine beispiellose globale Pandemie auf Helikoptergeld der Zentralbanken traf, um den durch die weltweiten Lockdowns entstandenen wirtschaftlichen Schaden zu kompensieren Die folgenden zwei Jahre haben den Anlegern schmerzlich vor Augen geführt, dass die Fortschreibung pandemischer Wachstumsraten ebenso unrealistisch war wie die Erwartung, dass aus den fast 600 unrentablen…

-

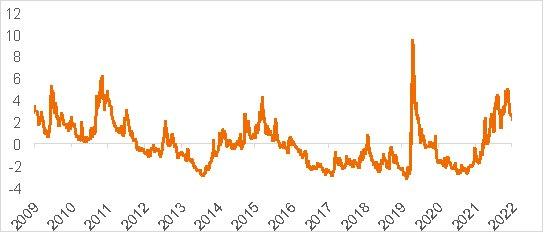

Kerninflation in der Eurozone

Die Gesamtinflation in der Eurozone fiel im Jahresvergleich um weniger als die erwarteten 0,1 Prozentpunkte auf 8,5 %. Der Rückgang war im Grunde nur auf die sinkende Energieinflation zurückzuführen. Angesichts des weltweit empfindlichen Gleichgewichts zwischen Angebot und Nachfrage, das durch die strukturell hohe Angebotsdichte, die wieder steigende Nachfrage Chinas und die geopolitischen Risiken gefährdet ist, ist diese Entwicklung mit Vorsicht zu betrachten. Mehr als 60 % des Anstiegs der Kerninflation waren auf die höhere Dienstleistungsinflation zurückzuführen, die in der Regel recht hartnäckig ist. Der Beitrag der Wareninflation zur Kerninflation war geringer, aber der Anstieg selbst war angesichts der jüngsten Rückgänge bei den Energiepreisen, den Frachtkosten und der allgemein nachlassenden Lieferengpässe…

-

Gesundheitssektor: Stärkung der Abwehrkräfte?

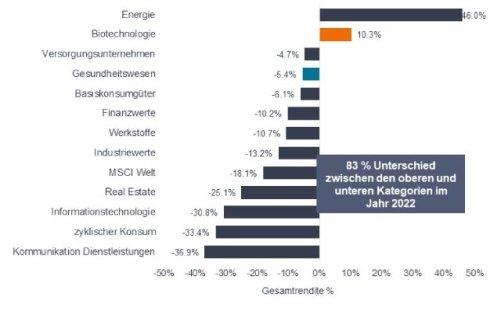

. Anlagen im Gesundheitssektor wirkten in Zeiten von Kursturbulenzen traditionell als effektiver Portfoliopuffer. Auch 2022 erwiesen sich die Bereiche Gesundheit und Biotechnologie angesichts der Marktschwäche als relativ robust. Expertenwissen ist entscheidend, um Gewinner zu identifizieren, die vom Innovationstempo in der Branche profitieren können. Aus unserer Sicht ist ein aktiver und flexibler Ansatz entscheidend, um Unternehmen ausfindig zu machen, die von den langfristig günstigen Trends in den Segmenten Gesundheit und Biotechnologie profitieren. Angesichts der Marktvolatilität im Jahr 2022 und einer nachlassenden Weltwirtschaft ist es verständlich, wenn Anleger vorsichtig vorgehen wollen. Dennoch können solche Perioden attraktive Anlagemöglichkeiten bieten. Dazu zählen sowohl Vermögenswerte mit defensiven Eigenschaften als auch solche mit Wachstumspotenzial. Im Hinblick…

-

Kommentar zu US-Einzelhandelsumsätzen

Kommentar von Matt Peron, Director of Research, Janus Henderson Investors Die Einzelhandelsumsätze im Januar waren durchweg stark und weisen zusammen mit dem guten Beschäftigungsbericht auf eine robuste Wirtschaft hin. Dies bestärkt den Markt in seiner derzeitigen „Goldilocks“-Stimmung: Die Wirtschaft ist stark, die Inflation geht zurück, auch wenn sie immer noch zu hoch ist. Es ist der Teil „immer noch zu hoch“, der uns befürchten lässt, dass uns rauere Zeiten bevorstehen könnten. Wir erwarten zwar keine tiefe Rezession, aber eine Verlangsamung der Konjunktur, die die Unternehmensgewinne weiter belasten wird, wenn sich die Auswirkungen der höheren Zinsen bemerkbar machen. Dies könnte den weiteren Aufwärtstrend bremsen. Über Janus Henderson Investoren Janus Henderson Group…

-

Kommentar zum US-Verbraucherpreisindex

Der aktuelle Bericht zum Kern-Verbraucherpreisindex entsprach mit 0,4 % gegenüber dem Vormonat weitgehend dem Konsens. Die Preise für Unterkünfte (Shelter Inflation) bleiben mit 0,7 % im Monatsvergleich unverändert; der Markt erwartet jedoch, dass die Preise für Unterkünfte basierend auf Echtzeit-Mietpreisindizes nach unten gehen werden. Die Kerndienstleistungen ohne Unterkünfte, auf die sich die Federal Reserve bei der Beobachtung der Lohninflation in letzter Zeit konzentriert hat, waren mit 0,3 % im Monatsvergleich leicht rückläufig und sollten daher positiv aufgenommen werden. Außerdem aktualisierte das US-Arbeitsministerium diese Woche seine saisonalen Anpassungsfaktoren für den Verbraucherpreisindex, wodurch der Inflationsrückgang im vierten Quartal größtenteils aufgehoben wurde. Derzeit liegen wir bei einer annualisierten Dreimonatsinflation von 4,6 % und…

-

Ist die Diversifikation mit Aktien und Anleihen ausgestorben?

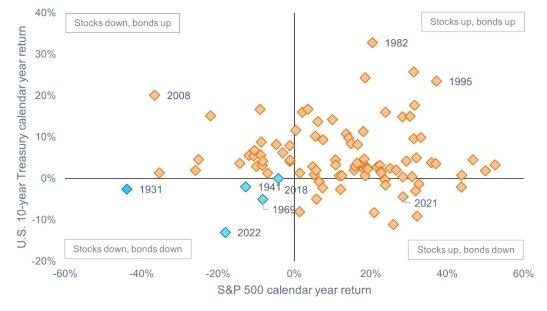

Nachdem 2022 sowohl Aktien als auch Anleihen deutlich negative Renditen verzeichneten, stellen einige Anleger die künftige Rentabilität von 60/40-Portfolios infrage Diese signifikant negativen Renditen waren jedoch ungewöhnlich und man sollte nicht daraus folgern, dass sich das Verhältnis zwischen Aktien und Anleihen grundlegend geändert hat Angesichts der großen Zins- und Bewertungsanpassung 2022 dürften die 60/40-Strategien wieder die starken risikobereinigten Renditen erzielen Während die Renditen auf Finanzanlagen 2022 bei vielen Anlegern für Frustration sorgten, haben diejenigen mit Balanced Portfolios besonderen Grund zur Unzufriedenheit, da sie das schlechteste Renditejahr seit der globalen Finanzkrise (GFC) erlebt haben. Anleger mit Balanced Portfolios (in der Regel eine 60/40-Aufteilung in Aktien und Anleihen) verfolgen diese Strategie…

-

Hoffnung auf sanfte Landung wächst, Fundamentaldaten verschlechtern sich jedoch weiter

Aufgrund des sich verschlechternden Konjunkturzyklus blinkten im 4. Quartal 2022 alle drei Ampeln, die das Credit-Team von Janus Henderson Investors überwacht, weiterhin rot. Die Inflationswildcard hat jedoch das Risiko verringert, dass die Geldpolitik eine harte Landung einleiten muss, um die Inflation einzudämmen. Das Potenzial für eine weiche Landung ist also gestiegen. Die Credit-Fondsmanager von Janus Henderson bleiben jedoch vorsichtig, da die Wirtschaftsentwicklung ungewiss bleibt und der Inflationsrückgang zu spät kommt, um eine weitere Verschlechterung des Kreditzyklus zu verhindern. Sich verschlechternde Fundamentaldaten werden laut Analyse für diese Phase des Kreditzyklus ausschlaggebend sein. Ob die Unterschiede zwischen den Branchen und Sektoren zunehmen werden, hängt vom endgültigen Wirtschaftsergebnis ab. Dies birgt Chancen und…

-

„Low-Carb“-Diät: Investments für eine Netto-Null-Zukunft

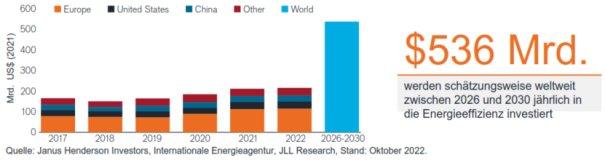

Ein „One-fits-all“-Modell wird es nicht mehr geben Dekarbonisierung bei verbrieften Krediten ist keineswegs passiv Immobilien: Aufbau einer Netto-Null-Zukunft Anfang letzten Jahres war das Interesse an nachhaltigen Anlagen so groß wie nie zuvor. Anleger aller Art suchten eifrig nach Gelegenheiten, die den Trend zu einer nachhaltigeren und verantwortungsvolleren Kapitalallokation nutzten. Ein Jahr später: Die geopolitischen Faktoren haben die Performance von Anlagen, die ökologische, soziale und Governance-Aspekte (ESG) berücksichtigen, infrage gestellt. Zahlen sich nachhaltige Investitionen in Form von höheren Renditen überhaupt aus? Das Portfolio-Construction-and-Strategy-Team von Janus Henderson geht davon aus, dass die Antwort nach wie vor „Ja“ lautet und dass die Ereignisse des Jahres 2022 den Übergang zu Netto-Nullenergie vorantreiben werden. Ein…

-

Inflationszahlen der Eurozone: Wächst die Rezessionsgefahr?

Die europäische Verbraucherpreisinflation (VPI) blieb mit gerundeten 9,2 % im Jahresvergleich gegenüber dem Vormonat unverändert und entsprach damit den Erwartungen. Die Veränderung gegenüber dem Vormonat fiel mit -0,4 % etwas besser aus als vom Konsens erwartet. Natürlich ist die tatsächliche Inflationsrate immer noch weit von der Zielvorgabe der Europäischen Zentralbank (EZB) von 2 % entfernt, obwohl eine Reihe von Faktoren, insbesondere die drastisch gesunkenen Öl- und Gaspreise, Druck auf die Gesamtinflationsrate ausüben. Selbst ohne Berücksichtigung der Energiekosten liegt die Kerninflationsrate immer noch bei 5,2 % im Jahresvergleich. Es sollte daher nicht überraschen, wenn die EZB in den kommenden beiden Sitzungen mindestens eine, wenn nicht sogar beide der geplanten weiteren Leitzinserhöhungen…

-

Schwellenländeranleihen: ein Silberstreif am Horizont des globalen Abschwungs?

Schwächerer US-Dollar, Überschreiten des Höchststandes bei Renditen und höhere Risikobereitschaft verbessern die Aussichten für EMD Hard Currencies (HC). Verbesserte Angebots- und Nachfragedynamik, stabile Fundamentaldaten und ein konstruktiveres globales Wirtschaftsumfeld könnten sich ebenfalls positiv auswirken. Notleidende Emittenten trüben das positive Bild der Anlageklasse. Steht ein Ende des Zinserhöhungszyklus bevor? Die Zukunft der Schwellenländer hängt 2023 weitgehend von der der Inflationsentwicklung, der Straffungspolitik der Fed und dem Ausmaß des globalen Konjunkturrückgangs ab. Die Risikobereitschaft ist ein entscheidender Faktor für die Kapitalströme und damit für die Performance der Schwellenländeranleihen in Hartwährung. Die Risikobereitschaft spielt eine wichtige Rolle für die Investoren und wird weitgehend vom globalen Umfeld bestimmt. Als die Verbraucherpreisindizes in den USA…