-

J.P. Morgan Asset Management legt nachhaltigen Income-Fonds auf

JPMorgan Investment Funds – Global Income Sustainable Fund: ertragsorientierter Mischfonds mit Berücksichtigung von drei Nachhaltigkeitsebenen Bewährter Multi-Asset-Income-Prozess mit erfahrenem Team rund um Michael Schoenhaut Geringe Überschneidung zum „Income-Klassiker“ Zum heutigen Tag erweitert J.P. Morgan Asset Management die Palette der ertragsorientierten flexiblen globalen Mischfonds um eine nachhaltige Variante: Der JPMorgan Investment Funds – Global Income Sustainable Fund wird wie der Income-Klassiker JPMorgan Investment Funds – Global Income Fund vom bewährten und bereits mehrfach von Scope mit AAA bewerteten Portfoliomanager-Team unter der Leitung von Michael Schoenhaut und Eric Bernbaum gemanagt. Auf Basis des seit mehr als zwölf Jahren erfolgreichen flexiblen Multi-Asset-Income-Investmentprozesses identifiziert der Global Income Sustainable Fund die besten nachhaltigen Ertragschancen rund…

-

J.P. Morgan Asset Management: Kennen Sie die CO2-Bilanz Ihres Portfolios?

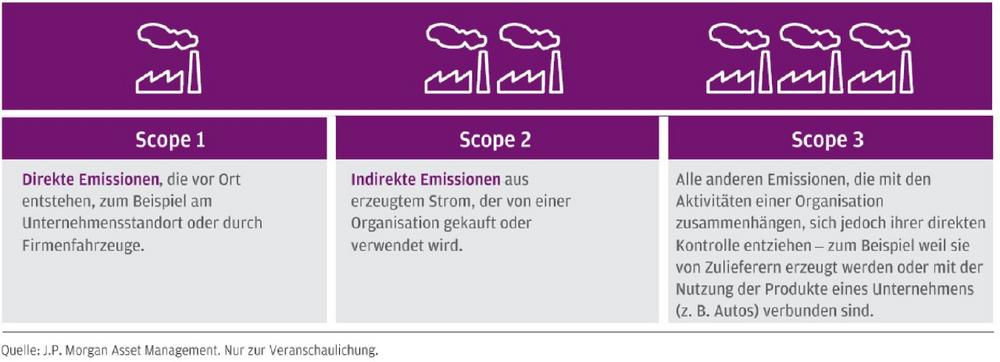

Mit der wachsenden Bedeutung des Themas Nachhaltigkeit rückt auch die CO₂-Bilanz von Fonds stärker in den Fokus. Dabei wird die Belastung eines Investmentfonds durch klimawandelbedingte Risiken, die sich durch die Investments in verschiedenen Unternehmen ergeben, gemessen. „Eine CO₂-Bilanz erfasst die von den Unternehmen emittierten Treibhausgase[1], die zur globalen Erwärmung und Umweltverschmutzung beitragen. Durch die Umwandlung aller Treibhausgasemissionen in ein Kohlendioxidäquivalent (CO₂e) in Tonnen lässt sich der CO₂-Fußabdruck als einzelne Zahl ermitteln“, erläutert Sabine Stahl, Leiterin für das Wholesale-Geschäft bei J.P. Morgan Asset Management in Frankfurt. Daraus abgeleitet haben sich verschiedene Methoden etabliert, um den CO₂-Fußabdruck eines Investmentfonds oder Portfolios zu bestimmen. Ziel ist, die Risiken des Klimawandels überwachen und steuern…

-

J.P. Morgan Asset Management: Es ist an der Zeit, den traditionellen Balanced-Ansatz zu überdenken

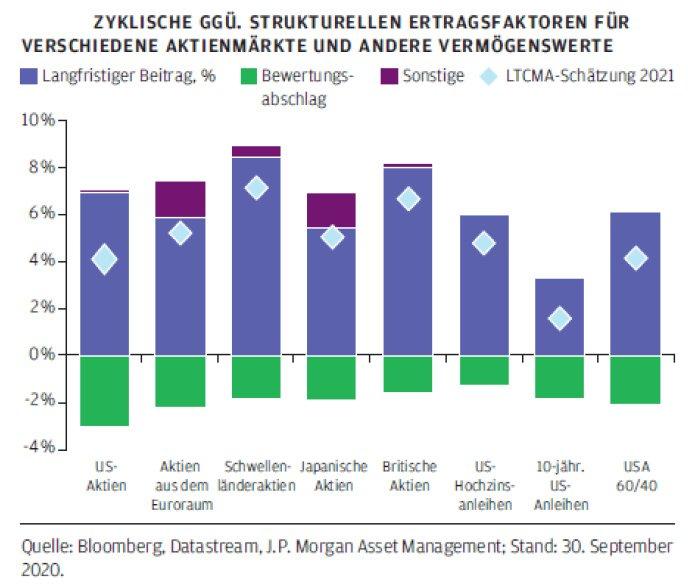

Staatsanleihen können ihre klassische Ertrags- und Diversifikationsfunktion nicht mehr erfüllen Chancenspektrum mit Unternehmensanleihen erweitern Alternative Anlageklassen wie Immobilien, Infrastruktur und Makro-Strategien können stabile Erträge und Abwärtsschutz bieten Laut den Experten von J.P. Morgan Asset Management hat die Coronakrise einen Trend verstärkt, der sich bereits seit einiger Zeit abzeichnet: Der traditionelle Balanced-Ansatz beim Aufbau eines Portfolios, also die relativ gleichmäßige Aufteilung der Allokation zwischen Aktien und Anleihen sehr hoher Bonität, scheint angesichts zementierter Niedrigzinsen überholt. „Bis dato war eines der Leitprinzipien des Portfolioaufbaus ein signifikantes Investment in Staatsanleihen. Diese boten nicht nur regelmäßige Zinszahlungen, sondern galten vor allem dank der Aussicht auf starke Kursgewinne während einer Rezession als ‚sichere Anlagehäfen‘, und…

-

J.P. Morgan Asset Management: Aussichtsreiche Chancen für chinesische A-Aktien im „Jahr des Büffels“

Pandemie hat viele strukturelle Trends weiter beschleunigt Besonders Millennials treiben Entwicklung zur konsumorientierten Wirtschaft Sektoren Konsum, Technologie und Gesundheit im Fokus In China beginnen heute die Neujahrsfeierlichkeiten und das „Jahr des Büffels“ wird eingeläutet. Die Experten von J.P. Morgan Asset Management wagen für das neue Jahr einen positiven Ausblick und sehen die weitere Rückkehr zur Normalität als Treiber für chinesische Aktien. „Die aktuelle Erholung ist weiter auf Kurs und hat sich auf Exporte und den Konsum ausgeweitet. Wir sind überzeugt, dass diese Entwicklung in den nächsten Quartalen anhalten wird. Was die politische Unterstützung betrifft, so rechnen wir damit, dass die Stimulusmaßnahmen allmählich zurückgefahren werden. Die jüngsten Maßnahmen der Behörden auf…

-

J.P. Morgan Asset Management: Income im neuen Zyklus

. Zuversichtlicher Ausblick für 2021 Dividendentitel mit weiterem Aufholpotenzial Hochzinsanleihen bleiben effektiver Income-Baustein Das neue Jahr sollte laut den Experten von J.P. Morgan Asset Management eine erfreuliche Entwicklung für ertragsorientierte Anleger mit sich bringen – mit vielen Chancen durch die Rotation an den Märkten. „Bei Betrachtung der Historie zeigt sich, dass die Wertentwicklung nach einer Rezession bei 90 bis 95 Prozent aller Anlageklassen im positiven Bereich liegt“, erläutert Maximilian Witschel, Investmentspezialist in der Multi-Asset-Solutions-Gruppe bei J.P. Morgan Asset Management. Aufgrund der besonderen Entwicklung in der aktuellen Corona-Pandemie sowie den bereits weit gelaufenen Bewertungen einiger Anlageklassen müsse man allerdings gewisse Abstriche machen, und so ist im aktuellen neuen Marktzyklus mit einer…

-

J.P. Morgan Asset Management: Alternative Anlageklassen sind für Investoren auf der Suche nach Alpha, regelmäßigen Erträgen und Diversifikation heute unverzichtbar

Die Auswirkungen von Covid-19 auf die globalen Kapitalmärkte lassen sich täglich am Auf und Ab von Börsenkursen sowie den Renditen der Staatsanleihen beobachten. Dank ihrer geringeren Volatilität konnten alternative Anlageklassen im pandemiegeprägten Umfeld zur Stabilisierung der Portfolios beitragen. Und ihre Bedeutung wird weiter zunehmen, ist sich Jens Schmitt, Leiter des institutionellen Geschäfts in Deutschland und Österreich bei J.P. Morgan Asset Management, sicher. „Angesichts des zementierten Niedrigzinsumfelds, ausgereizter Aktienbewertungen sowie sinkenden Korrelationsvorteilen klassischer Anlageklassen bieten alternative Anlagen nach wie vor Alpha, regelmäßige Erträge sowie eine effektive Diversifizierung“, erläutert Schmitt. „In diesem Umfeld sind alternative Anlagen, die von vielen Investoren bislang vielleicht nur optional genutzt wurden, für die Portfoliokonstruktion tatsächlich unverzichtbar geworden.“…

-

J.P. Morgan Asset Management: Die „Vollkasko-Marktwirtschaft“ beeinflusst zunehmend die Finanzmärkte

. Unterstützungsmaßnahmen der Notenbanken mit jeder Krise umfangreicher Staatliche Hilfen setzen falsche Anreize Erosion der Risikoprämien Die Unterstützungsmaßnahmen der Notenbanken sind in der Pandemie auf ein beispielloses Niveau gestiegen. Nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt, wird das Prinzip der „Vollkasko-Marktwirtschaft“ immer stärker zum bestimmenden Wirtschaftsmodell. Das heißt, Staat und Notenbank zeigen sich in zunehmendem Maße bereit, wirtschaftliche Risiken des Privatsektors zu tragen, um negative Effekte für die Gesamtwirtschaft abzufedern. Dies hat nach Überzeugung des Marktexperten jedoch nicht nur Folgen für den weiteren Weg der Fiskal- und Geldpolitik, sondern mehr und mehr auch für die Kapitalanlage und die zu erwartenden Renditen. Es begann…

-

J.P. Morgan Asset Management: Jede große Krise sorgt für Aktien-Favoritenwechsel

Laut den Experten von J.P. Morgan Asset Management sorgen große Krisen nicht nur für Volatilität an den Aktienmärkten, sondern bringen in der Regel auch einen Favoritenwechsel mit sich: Das Ende der Dotcom-Blase markierte beispielsweise das vorläufige Ende der Dominanz von Wachstums- und US-Aktien. Die folgende Ära von Value-Aktien und Emerging Markets fand ihr krachendes Ende in der Finanzkrise. Mit der globalen Pandemie könnte es nun an der Zeit für den nächsten Favoritenwechsel sein, so die Einschätzung von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt: „Der US-Dollar neigt zur Schwäche – damit scheint der 10-jährige Bullenmarkt des Greenback zu Ende zu gehen, der seit der Finanzkrise stark, wenn…

-

J.P. Morgan Asset Management: Langfristige Perspektiven statt punktgenauer Prognosen

. Losgelöst von kurzfristigen Zyklen auf strukturelle Trends konzentrieren Amerikanische Dekade neigt sich dem Ende – folgt das asiatische Jahrzehnt? Aktives Management wird wichtiger Während der DAX mit einem neuen Höchststand ins neue Jahr gestartet ist, beginnt an den Finanzmärkten wieder der Wettbewerb um die beste Punktprognose bis zum Jahresende 2021. Angesichts der Unsicherheit rund um die Pandemie, die täglich zu neuen Überraschungen führt, lässt sich trefflich darüber streiten, wie zuverlässig Prognosen über einen doch recht langen Zeitraum von mehreren Monaten sein können. „Je länger der Zeithorizont, desto weniger wahrscheinlich wird es, eine korrekte Prognose abzugeben“, ist Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, sicher. „Eine Möglichkeit, dieses Problem…

-

J.P. Morgan Asset Management: Makro-Strategie sorgt im schwierigen Jahr für unkorrelierte Rendite und überzeugt als Portfoliostabilisator

. Trotz Pandemie: Flexible Multi-Asset-Makro-Strategie erreicht neues Allzeithoch Trotz Volatilität: Makro-Strategie schont mit moderaten Schwankungen Anlegernerven Trotz Unsicherheit: JPMorgan Investment Funds – Global Macro Opportunities Fund mit mehr als 10 Prozent Zuwachs Während 2020 als „Jahr der Pandemie“ in die Historie eingeht, konnten in dem von Volatilität geprägten Marktumfeld einige Strategien ihre Vorteile besonders gut unter Beweis stellen. „Gerade in Krisenzeiten wünschen sich Anleger Investmentlösungen, die nicht nur bei steigenden Märkten eine positive Wertentwicklung erzielen können. Die Makro-Strategie von J.P. Morgan Asset Management hat im äußerst schwankungsreichen Jahr 2020 unter Beweis gestellt, dass sie diesem Anspruch gerecht werden kann“, betont Holger Schröm, Executive Director im Vertriebsteam von J.P. Morgan Asset…