-

La Française launcht LA FRANCAISE FINANCIAL BONDS 2027

La Française, eine Multi-Expertise-Asset-Management-Gruppe mit einem verwalteten Vermögen von 45 Milliarden Euro (Stand: 30.06.2023), kombiniert ihre beiden Kernkompetenzen – die Vermögensverwaltung von Finanzanleihen und Laufzeitfonds – und legt den LA FRANCAISE FINANCIAL BONDS 2027 auf. LA FRANCAISE FINANCIAL BONDS 2027 ist ein Fonds mit einer Ziellaufzeit von 2027, der auf Finanzanleihen spezialisiert ist, insbesondere auf Banken, aber auch auf Versicherungsgesellschaften, Immobilien und Finanzdienstleistungen. Der Fonds ist nach Artikel 8 der SFDR eingestuft und kann sowohl von Privatanlegern als auch von professionellen Investoren gezeichnet werden. Jérémie BOUDINET, Head of Investment Grade Credit bei La Française AM, betont: „Anleger sollten bedenken, dass der Finanzsektor trotz der Turbulenzen in der ersten Jahreshälfte unserer Ansicht…

-

Ein Pionier geht mit der Zeit: La Française Systematic ETF Portfolio Global

Taktische Aktiensteuerung zur Performanceoptimierung Dekarbonisierungskomponente soll Klimaziele unterstützen Die La Française Systematic Asset Management hat ihren globalen Dachfonds La Française Systematic ETF Portfolio Global (ISIN: DE000A0MKQK7), klassifiziert als Artikel-8-Fonds nach der Offenlegungsverordnung[1], modernisiert: Implementierung taktischer Signale zur Steuerung des Investitionsgrades sowie Anpassung der Ländergewichtung auf Basis hausinterner Nachhaltigkeitsfaktoren. Der aktiv gemanagte Dachfonds investiert überwiegend in ein diversifiziertes Universum von börsengehandelten Investmentfonds (ETFs). Mit diesem breit aufgestellten Fonds können Anleger an der Aktienmarktentwicklung der weltweit stärksten Wirtschaftsräume partizipieren. Die Auswahl der Märkte und der passenden ETFs erfolgt nach einem systematischen, prognosefreien Ansatz. Mit der Steuerung des Investitionsgrades hat La Française Systematic Asset Management bereits seit 2014 gute Erfahrungen in institutionellen…

-

Leitzinsen werden unverändert beibehalten

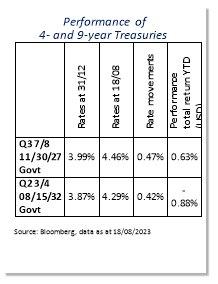

Auf ihrer Sitzung in dieser Woche wird die US-Notenbank (Fed) höchstwahrscheinlich die Leitzinsen unverändert lassen, wie von den Märkten allgemein erwartet. Angesichts der hohen Ungewissheit über die künftige Ausrichtung der Fed-Entscheidungen könnte diese Sitzung jedoch für eine hohe Volatilität an den Märkten sorgen. Unsere Erwartungen: Unveränderter Leitzins von 5,25%-5,50%. Kontinuität in der Botschaft von Jerome Powell; er dürfte wiederholen, was er bereits auf der Konferenz in Jackson Hole gesagt hat: „Der Kampf gegen die Inflation ist noch lange nicht vorbei“, die Fed „wird nicht locker lassen, bis die Aufgabe erledigt ist“ und „die Wiederherstellung der Preisstabilität wird wahrscheinlich eine längere Phase erhöhter Zinssätze erfordern“. Obwohl die Fed „datenabhängig“ ist und…

-

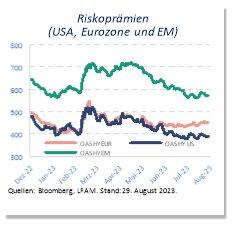

Hohes Beta – High-Yield-Anleihen

In der zweiten Jahreshälfte 2023 bleibt das größte Risiko für diese Anlageklasse die Entwicklung des globalen Wirtschaftswachstums. Seit Jahresbeginn (Stand: 29.08.2023) hat der globale High-Yield-Markt eine Performance von +5,9 % (brutto in lokaler Währung) erzielt, wobei die Performance der High-Yield-Anleihen der Schwellenländer (+2,6 % brutto in lokaler Währung) aufgrund der makroökonomischen Abkühlung in China weiterhin beeinträchtigt ist. Diese Performance war weitgehend auf eine Verringerung der Risikoprämien zurückzuführen, die am 29. August 2023 auf dem globalen High-Yield-Markt bei 432 Basispunkten lagen, trotz der weiterhin hohen Volatilität der Staatsanleihen. Der derzeitige monetäre Zyklus ist einer der „restriktivsten“ der letzten 40 Jahre. Die verschärften Finanzierungsbedingungen werden sich zweifellos auf Haushalte und Unternehmen auswirken,…

-

Anstieg oder Pause? Eine knappe Entscheidung, aber wir tippen auf Letzteres!

Wir gehen davon aus, dass der EZB-Rat die Zinssätze in der September-Sitzung aufgrund des sich verschlechternden Wachstums unverändert lassen wird. Angesichts der Marktbewertungen, des aktuellen Inflationsniveaus und der steigenden Ölpreise dürfte die Entscheidung knapp ausfallen. Unsere Erwartungen: Der Einlagensatz wird bei 3,75 % und der Refi-Satz bei 4,25 % belassen, da das Wachstum nachlässt und die Kerninflation leicht zurückgeht. Die EZB wird weiterhin von Sitzung zu Sitzung entscheiden, mit der Möglichkeit, die Zinssätze nach September beizubehalten oder anzuheben. Präsidentin Lagarde wird die Bedeutung der aktuellen Datenlage für die kommenden EZB-Sitzungen betonen. Die EZB wird bekräftigen, dass sie die Leitzinsen für einen längeren Zeitraum im restriktiven Bereich belassen wird, um sicherzustellen,…

-

MARKTBETRACHTUNG – Kommentar von François Rimeu, Chief Strategist bei La Française AM

Die beiden Höhepunkte der Sommerpause dürften der erneute Zinsanstieg und die anhaltenden Turbulenzen auf dem chinesischen Immobilienmarkt sein. Mehrere Faktoren haben die Zinssätze nach oben getrieben: steigende Ölpreise, zunehmende Emissionen von US-Anleihen, die Entscheidung zur Anpassung der Zinskurvensteuerung durch die Bank of Japan und die sehr gute US-Wirtschaft. Diese Gründe sind zwar durchaus stichhaltig und können die Zinssätze auf einem insgesamt sehr sensiblen Markt weiter nach oben treiben, doch das Hauptrisiko für den Anleihemarkt scheint uns das US-Wachstum zu sein. Bei der Konferenz in Jackson Hole Ende August ging Jerome Powell auf die Unsicherheiten hinsichtlich der erwarteten Kerninflation ein. Grundsätzlich würde eine Korrektur nach oben bedeuten, dass die Geldpolitik weniger…

-

Jackson Hole: keine große Überraschung

Jackson Hole bestätigt die eher „hawkische“ Haltung von Jerome Powell und der Fed. Der Fed-Vorsitzende hat die Botschaften früherer Reden bekräftigt, dass die Fed nicht von einem Rückgang der Inflation in Richtung ihres 2 %-Ziels überzeugt ist. Damit die Fed Gewissheit erlangt, sind drei Bedingungen erforderlich: die Fortsetzung des Inflationsrückgangs nach den guten Zahlen von Juni und Juli, ein Wachstumsrückgang unter das Potenzialwachstum (was bisher nicht der Fall war) und eine Neuausrichtung des Arbeitsmarktes. Die Zinssätze dürften in den kommenden Monaten bestenfalls stabil bleiben und könnten im Falle einer schlechten Inflationsentwicklung angehoben werden. Er erwähnte auch die Unsicherheit bezüglich des „R-Star“ (realer neutraler Zinssatz). Dies kam für den Markt nicht…

-

Keine „Guidance“ für September: eine Pause, ein Aussetzen oder eine Erhöhung?

Es wird erwartet, dass die Europäische Zentralbank (EZB) ihre Zinssätze auf der Juli-Sitzung um 25 Basispunkte (Bp) anheben wird. Unsere Erwartungen: Die EZB wird ihre Leitzinsen um 25 Basispunkte anheben und damit den Einlagensatz auf 3,75 % und den Refi-Satz auf 4,25 % erhöhen. Der EZB-Rat wird seinen "von Sitzung-zu-Sitzung-Ansatz" beibehalten und eventuell die Zinserhöhungen im September pausieren, da die Daten seit der Juni-Sitzung zeigen, dass die Wirtschaft der Eurozone an Schwung verliert und die Inflation im Juni den dritten Monat in Folge gesunken ist. Präsidentin Lagarde wird darauf hinweisen, dass der geldpolitische Kurs für September von neuen Daten und der aktualisierten Bewertung der Wirtschaftsprojektionen abhängt. Von Christine Lagarde wird…

-

Vorsichtiger Optimismus

Trotz einiger Fortschritte in der Geldpolitik wird erwartet, dass der Offenmarktausschuss der US-Notenbank (Federal Open Market Committee, FOMC) auf seiner Juli-Sitzung die Zinssätze wieder anheben wird, nachdem er im Juni eine Erhöhung übersprungen hatte. Unsere Erwartungen: Der FOMC wird die Zinsen um 25 Basispunkte auf eine Spanne von 5,25 % bis 5,50 % anheben. Präsident Jerome Powell wird signalisieren, dass die Fed auf ihrer nächsten Sitzung im September eine Zinserhöhung auslassen könnte. Er wird jedoch darauf hinweisen, dass die Pause möglicherweise nicht das Ende des Straffungszyklus der Fed bedeutet, d. h. der Juni-Dot-Plot für 2023 prognostizierte einen Höchststand der Fed Funds Rate von 5,6 % in diesem Jahr. Powell wird…

-

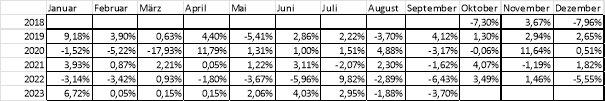

USA und Europa: Kurveninversion und Wirtschaftsgefälle

Weitere Umkehrung der Zinsstrukturkurven Die zwei wichtigsten Entwicklungen im Juni waren neben dem anhaltenden Einsatz von künstlicher Intelligenz zweifellos die fortgesetzte Inversion der Zinsstrukturkurven und die Widerstandsfähigkeit der US-Wirtschaft im Vergleich zu Europa. Die Zinsstrukturkurven fast aller Industrieländer kehrten sich weiterhin im 2/10-Bereich um (allerdings nicht ausschließlich). In den USA wurde der durch die Bankenkrise im März ausgelöste Abschwung vollständig kompensiert, während in anderen Regionen die Niveaus vor der Silicon Valley Bank (SVB) munter überschritten wurden. Im Monatsverlauf ist Großbritannien zweifellos das auffälligste Beispiel: Zwischen dem 23. Mai und dem 30. Juni ging die 2/10-jährige Zinskurve von +1 Basispunkten auf -90 Basispunkte zurück, d. h. eine Inversion von 91…